Académique Documents

Professionnel Documents

Culture Documents

Traitement Comptable TVA

Transféré par

Hassan TichtiTitre original

Copyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

Traitement Comptable TVA

Transféré par

Hassan TichtiDroits d'auteur :

Formats disponibles

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

ECOLE DES HAUTES ETUDES COMMERCIALES AUTOROUTES DU MAROC Sminaire de

COMPTABILITE APPROFONDIE

Anim par HASSAINATE Mohammed Enseignant chercheur et consultant dentreprise

Fiche n IV

Traitementcomptable de laT.V.A

Caractristiques et concepts de base de la TVA Les oprations imposables Les oprations exonres et le rgime suspensif Les rgles de lassiette Le droit la dduction Comptabilisation de la dclaration de la Les obligations des assujettis

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

La taxe sur la valeur ajoute a t institue par la loi n 30-85 promulgue par le Dahir n 1-85-347 du 20-12-1985 et entre en vigueur le 01/01/1986. elle a remplace la taxe sur les produits et la taxe sur les services introduits au Maroc en 1961 en remplacement de la taxe sur les transactions qui, son tour, a t institue en 1948. La TVA de naissance trs rcente a connu une extension foudroyante. Elle est adopte par plus de cinquante pays sur tous les continents lexception de lAustralie et de lAmrique du Nord. La TVA adopte au Maroc ne touche pas tous les secteurs de lconomie nationale : la plupart des produits provenant de lagriculture sont placs hors champ dapplication de la TVA. De mme que le commerce de dtail nest pas soumis la taxe. En outre, la loi a prvu de larges exonrations tant pour des considrations dordre conomique que social ou pour tenir compte de la concurrence internationale.

CHAPITRE PRELIMINAIRE :

A- CARACTERISTIQUES DE LA T.V.A.

Linstitution de cette taxe, tant pour lEtat que pour lentreprise est essentiellement due ses caractristiques. a) Cest un impt sur la consommation, proportionnel au prix des biens et services, de telle sorte que la T.V.A. paye par le dernier consommateur, et calcule sur le dernier prix de vente, correspond au total de la T.V.A. collecte par le Trsor public sous forme de versements fractionns dans le processus de production et de distribution, antrieures la consommation finale. b) Cest un impt indirect puisque le consommateur final ne paye pas directement la taxe lEtat. En effet, cette taxe est verse ladministration fiscale, proportionnellement la valeur ajoute entre le prix dachat et le prix de vente, et tout au long de son acheminement de la production la consommation finale.

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

c) Cest un impt rel, d en fonction de la nature des oprations ralises sans tre li, en principe, la personnalit de leurs auteurs. d) Cest un impt bas sur le mcanisme des dductions : chaque assujetti calcule la T.V.A. sur le prix des biens vendus ou des services rendus, dont il dduit la T.V.A. qui a grev le cot des lments constitutifs de ce prix. e) Cest un impt neutre, de telle sorte quil est appliqu indpendamment de la concurrence (des oprations donnes, ralises dans les mmes conditions, sont gales devant la T.V.A.). f) Cest une taxe unique paiement fractionn Son montant est gal celui dune taxe unique, mais elle est acquitte chacun des stades du circuit conomique. Cette apparente contradiction est rsolue par le mcanisme suivant : la taxe est calcule sur le prix de vente du produit mais le redevable peut dduire la taxe facture par la personne qui la prcd dans le circuit. Il convient de distinguer le montant de la taxe facture et le montant de la taxe acquitte au Trsor . g) Cest un impt inflationniste, car il frappe la consommation finale de telle sorte que le total de la taxe peru par lEtat, et collect par les redevables lgaux : Producteurs, commerants, prestataires de services etc, est proportionnel au dernier prix pay par les redevables rels, qui ne sont autres que les consommateurs finals.

B) LES CONCEPTS DE BASE DE LA T.V.A. 1- LE CONCEPT DE La TERRITORIALITE DE LA T.V.A. Le respect de la souverainet et lindpendance de chaque Etat est le fondement de la coexistence pacifique entre les pays. Ceci leur impose le respect stricte des frontires reconnues sur le plan international, lintrieur desquelles chaque pays est libre dinstaurer ses textes juridiques qui, par leurs applications obligatoires et contraignantes, constituent les normes et les rgles de conduite pour chaque citoyen. Comme les autres composantes du droit, le droit fiscal respecte scrupuleusement cette rgle sacro-sainte de souverainet jalousement dfendue par le droit international. Comme partout ailleurs, au Maroc le droit fiscal ne fait pas dfaut ce principe. De ce fait tous les rsidents, dune manire permanente ou temporaire sur le territoire

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

Marocain, sont soumis la T.V.A. , en fonction des oprations but lucratif quils ralisent, sous la condition de livraison ou le lieu dexploitation qui doivent tre au Maroc . Le droit fiscal rgle les actes dautorit publique, cest pourquoi il ne peut tre appliqu sur un territoire autre que celui qui le concerne. En vertu de ce principe, les oprations effectues entirement ltranger par les rsidents Marocains, se trouvent hors du champ dapplication de la T.V.A. De mme que le patrimoine, existant ltranger, dun assujetti Marocain ne peut tre ni saisi ni contest la suite dun contentieux fiscal lopposant ladministration Marocaine lexception de lexistence dune convention contraire conclue, dans le cadre des rciprocits des lois, entre deux ou plusieurs pays. Cependant, il est ncessaire de tenir compte des dispositions rgissant le rgime du commerce extrieur en matire de T.V.A., dans le cadre de la rciprocit des lois. Ainsi, limportation, et part certaines exclusions (rgimes douaniers suspensifs, tels que limportation temporaire ou le rgime du transit), la T.V.A. sapplique aux biens imports et est perue pendant le ddouanement. Tandis qu lexportation, et quel que soit le lieu de livraison, il y a une exonration totale et expresse de la T.V.A. prvue par des textes particuliers . Ce principe de territorialit, trouve galement son application dans la politique de rgionalisation applique au Maroc. En gnral, une collectivit locale ne peut percevoir quun pourcentage de la T.V.A. collecte sur son territoire communal, et ne peut convoiter cette collecte par les communes avoisinantes. Toutefois, dans le cas marocain, une exception persiste. La loi cadre du 23 Avril 1984 ayant instaur la rforme fiscale au Maroc, dont la rforme de la fiscalit locale, a institu laffectation de 30 % du produit de la T.V.A. aux collectivits locales. Quand la part rendu chaque commune, sa rpartition seffectue par dcision conjointe du Ministre des Finances et du Ministre de lIntrieur. Il ressort clairement de cela que le principe de rtro-affectation1 des recettes na pas t appliqu, parce que les rgles daffectation ne sont pas clairement dfinies. Le non-respect de ce principe est d aux caractristiques spcifiques de ladministration marocaine, qui demeure relativement centralise, malgr la nouvelle rorganisation administrative vocation dcentralisante.

Retro-affectation : ce principe insiste sur le retour la commune du produit de la taxe ayant grev toutes les oprations ralises sur son territoire.

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

Cette particularit engendre une exception au concept de territorialit de telle sorte que lEtat Marocain peut poursuivre un assujetti ayant failli son devoir et saisir ses biens l o ils se trouvent sur le territoire marocain. En tout tat de cause, la souverainet publique dicte lEtat de veiller lapplication de la loi sous peine de contrainte par corps de tous ceux qui tentent denfreindre cette loi. Enfin, il est noter quen matire de T.V.A. seuls les assujettis sont soumis aux obligations fiscales. 2-CONCEPT DASSUJETTISSEMENT : Est assujetti toute personne physique ou morale, effectuant des oprations de livraison de biens ou de services, aux termes des articles 3 9 de la loi 30-85, telle quelle est complte et modifie par les lois de cette finances, habituellement ou occasionnellement et en dehors dune relation de subordination ou du rsultat de lopration. Cette dfinition met laccent sur un certain nombre de caractristiques : 1) La ralisation des oprations de livraison de biens ou de services qui entrent dans le champ dapplication de la T.V.A. qui ne doivent tre entaches, daucune exclusion prvue par un texte particulier ; 2) Que les activits soient habituelles ou occasionnelles ; 3) Que les oprations soient ralises dans le cadre dindpendance et non de subordination (exemple : contrat de travail) ; 4) Quel que soit le rsultat de lopration ; 5) Que ces opration ne soient pas exonres par des textes particuliers ; Les dommages et les intrts, ainsi que les indemnits quelconques verses la suite dun prjudice, ne doivent pas tre soumis la T.V.A. (exemple : indemnits verses lentrepreneur la suite dune ralisation dun contrat dentreprise par le matre duvre.) Il ressort galement de ce qui a prcd que le concept dassujetti est spcifique la T.V.A. , car il nexiste dans aucune autre composante du droit quil soit civil, commercial, social ou fiscal etc Dans les faits, la gnralisation de son utilisation est faite de manire abusive. Il est utile de prciser que ladministration fiscale donne une dfinition trs large lassujetti. Sont considres comme assujetties la T.V.A., toutes personnes physiques ou morales, autre que lEtat non-entrepreneur qui effectuent des oprations entrant dans le champs dapplication de limpt et quels que soient :

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

Le statut juridique et la nationalit des personnes qui ralisent les oprations imposables, Le caractre permanent ou occasionnel des oprations effectues , La forme ou la nature de lintervention de lassujetti ; Les rsultats atteints .

Cette dfinition donne lEtat non-entrepreneur la qualit dassujetti et intgre galement les associations sous certaines conditions. 3 -Le concept d opration imposable : Le droit fiscal, et en particulier la loi 30-85 relative la T.V.A. ne sintressent quaux oprations commerciales , par nature, par la forme ou par accessoire. Ainsi, les actes civils sont en principe exclus du champ dapplication de la T.V.A. Cependant , la distinction entre les actes civils et les actes de commerce reste difficile tablir avec exactitude, notamment en raison des interfrences qui existent entre le droit civil et le droit commercial. Mais au-del des subtilits juridiques que nous pourrions relever ce sujet, une diffrence fondamentale existe entre le droit commercial et le droit civil. A savoir que le droit commercial (Dahir portant lois sur le code des obligations et contrats, code de commerce, code de commerce maritimes, jurisprudence, usages professionnels etc), nest applicable quaux commerants, dans lexercice de leurs activits commerciales. Alors que le droit civil rglemente les rapports privs entre les citoyens (commerants ou non), et vise sauvegarder les intrts des parties. Par ailleurs, et pour des considrations de politique conomique et de promotion sociale, les activits agricoles ont t exclues du champ dapplication de la T.V.A. Il convient, toutefois, de remarquer que tout agriculteur tombe sous la coupe de la taxe sur la valeur ajoute partir du moment o il transforme des produits, sans que cela constitue un prolongement normal de son activit agricole (circulaire 305 du 24 Mars 1986), soit parce quil : achte les produits ncessaires ladite transformation ; utilise des procds industriels ; devient prestataire de services pour le compte de tiers.

Exemple : lagriculteur qui fabrique des bonbons en y incorporant dautres produits que le miel de son rucher (armes, colorants, etc) est assujetti la T.V.A.

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

CHAPITRE I LES OPERATIONS IMPOSABLES

Il sagit de toute opration de nature industrielle, commerciale, artisanale ou relevant de lexercice dune profession librale expressment vise par le texte de loi. Hormis donc lagriculture et les activits caractre non commercial, ou non industriel et les activits caractre civil, et sous rserve des exonrations prvues par la loi, le lgislateur soumet la T.V.A. la quasi-gnralit des oprations conomiques. La dmarcation entre acte de nature commerciale et acte civil est souvent difficile tablir du fait de labondance de ces actes et des interfrences qui peuvent exister entre eux , et du fait aussi que le droit ne dfinit pas de manire rigoureuse lacte de commerce .

PARAGRAPHE I : NOTION DOPERATIONS OBLIGATOIREMENT IMPOSABLES

Les oprations obligatoirement imposables la T.V.A. en vertu des dispositions de larticle 4 de la loi relative la T.V.A. peuvent tre classes en 4 catgories.

A LES OPERATIONS PORTANT SUR LES BIENS MEUBLES :

1- Notion dentrepreneur de manufacture (article 4-1) : Cf article 5-1 2- Les ventes et les livraisons en ltat de produits imports, ralises par les commerants importateurs (article 4-2). Par contre les ventes par limportateur de produits imports et qui sont exonrs ou hors champ ne doivent pas tre soumises la taxe. 3- Les ventes et les livraisons en ltat de produits imports, ralises par les commerants importateurs (article 4-2) (cf article 5-2) 4- Les oprations dchange et les cessions de marchandises corrlatives une vente de fonds de commerce, effectues par les assujetties (article 5)La taxation des oprations de lespces rpond au souci de neutralits inhrent la T.V.A.

B- OPERATIONS PORTANT SUR LES BIENS IMMEUBLES : (article 4-6)

Il sagit des oprations de travaux immobiliers, des oprations de lotissements et de viabilisations des terrains btir et des oprations de promotion immobilire. 1-Les entreprises de travaux immobiliers : 2- Les oprations de lotissement : cf article 5-3

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

3-Les oprations de promotion immobilire : cf article 5-4

C-LES OPERATIONS DE LIVRAISON A SOI-MEME (artcile 4-4-7)

Limposabilit de lopration de livraison soi-mme vise rtablir au niveau de la consommation lgalit de taxation entre ceux qui sapprovisionnent auprs de commerants ou de fabricants et ceux qui fabriquent eux-mmes des produits ou utilisent pour leurs propres besoins des marchandises taxables prleves sur des marchandises destines la vente. Le texte de loi rgissant la T.V.A. distingue entre les oprations de livraison soi-mme portant sur les biens meubles (article 4-4) et celles portant sur les biens immeubles (Article 4-7) a) Des livraisons faites eux-mmes par les entrepreneurs de manufactures, les commerants importateurs et les commerants grossistes, de produits quils fabriquent ou de marchandises dont ils font le commerce pour leurs propres besoins, ou pour ceux de leur entreprise. Toutefois, aux termes des dispositions de larticle 4-4 de la loi, ne sont pas passibles de la taxe au niveau de la consommation intermdiaire, les livraison soimme portant sur des matires ou produits consommables (matires premires, agents de fabrication) ouvrant droit dduction et utiliss dans une opration taxable ou exonre avec bnfice des dductions (il sagit des oprations bnficiant de la dtaxation numres larticle 8) b- Les livraisons soi-mme portant sur les biens immeubles, effectues occasionnellement par des personnes physiques pour leurs besoins privs (sous rserve de lexonration des habitations personnelles ) ou par des entreprises pour les besoins de leur exploitation.

D- LES OPERATIONS DE PRESTATIONS DE SERVICES (Article 4-8, 9, 10 11 et 12) La notion de prestations de services est trs large et recouvre en gnral les oprations autres que les livraisons de biens meubles et immeubles corporels. Le texte de loi les numre dans lordre suivant : 1) Les oprations dhbergement et/ou de vente de denres ou de boissons consommer sur place (article 4-8). 2) Les oprations dinstallation ou de pose, de rparation ou de faon (Article 4-9).

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative

Les oprations de lespce qui peuvent porter aussi bien sur des biens meubles que sur des biens immeubles, sont effectues par des personnes qui fournissent leur travail autrement quen qualit de salaris et qui appliquent leur industrie des objets ou articles dont ils ne sont pas propritaires. PARAGRAPHE 2- NOTION DOPERATIONS IMPOSABLE PAR OPTION Aux termes de larticle 6 loption pour lassujettissement la taxe sur la valeur ajoute est ouverte limitativement certaines personnes exerant des activits, soit exonres par une disposition expresse de la loi, soit situes en dehors du champ dapplication de la T.V.A. Il sagit : 1) des commerants qui exportent directement les produits, les objets ou marchandises pour leur chiffre daffaires lexportation : 2) Des petits producteurs et les petits prestataires bnficiant de lexonration en vertu de larticle 7 de la loi cest dire ceux dont le chiffe daffaires ne dpasse pas le seuil de 180 000 dirhams par an et qui exercent leur activits dans les conditions dfinies au paragraphe III de larticle 7 susvis ; 3) des revendeurs en ltat (autres que les grossistes et les importateurs) de produits et denres autres que le pain, le lait (y compris le beurre), le sucre, le sel de cuisine, le riz, les datte conditionnes fabriques au Maroc, les raisins secs et figues sches, les bougies et paraffines, le savon de mnage, lalcool brler (article 7-1) CHAPITRE II : LES OPERATIONS EXONEREES (voir articles 8 et 8 bis) CHAPITRE III LE REGIME SUSPENSIF( voir article 9 et 9 bis )

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 10

Chapitre IV Les rgles de lassiette

I .Notion de fait gnrateur article 10

Le fait gnrateur d'un impt est l'vnement qui donne naissance la dette du redevable envers le Trsor. Autrement dit c'est le moment d'exigibilit de cet impt ; pour la taxe sur la valeur ajoute, le fait gnrateur est dfini pour l'intrieur l' article 10 de la loi relative la taxe sur la valeur ajoute et pour l' importation l' article 61 de la mme loi. Des dispositions susvises il rsulte que le rgime de droit commun en matire de fait gnrateur est l'encaissement. Toutefois, pour des raisons de commodit de gestion, les redevables qui le dsirent peuvent opter pour le rgime dit des dbits.

A - Rgime de droit commun :

Le fait gnrateur est constitu par l' encaissement partiel ou total du prix des marchandises des services ou des travaux. Cependant, dans les cas d' oprations taxables o n' intervient pas une contrepartie montaire, en particulier, lorsqu'il s'agit d' change, de compensation ou de livraison soimme, le fait gnrateur se situe au moment de la livraison des marchandises ou de l' excution des services ou de l' achvement des travaux. 1- Ventes en numraires : par encaissements taxables il faut entendre toutes les sommes perues quelque titre que ce soit (prix de la marchandise, avances, acomptes, arrhes rglement pour solde, retenues de garantie...). a- L' encaissement du prix : Il est constitu pour les oprations au comptant, par la remise d' espces au vendeur, de numraires, en rglement du prix des marchandises, des services ou des travaux. b- Les avances, acomptes et arrhes : lorsqu'ils sont reus par le vendeur, ils sont au mme titre que l' encaissement total, gnrateurs de la taxe sur la valeur ajoute, dans la mesure o ils constituent des sommes reprsentant une fraction du prix que l' acqureur remet au revendeur ds la conclusion du contrat.

10

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 11

Il ne faut cependant pas perdre de vue que ces termes s' appliquent des actes de nature juridique distincte. En effet, l' avance ou l' acompte constituent un versement valoir sur le prix et qui au point de vue juridique, marque la conclusion dfinitive du contrat et n'autorise aucune des parties se dsister. Au contraire, les arrhes ne sont qu' un moyen pour accrditer l' engagement des protagonistes et sont donc par essence abandonns en cas de rupture unilatrale du contrat. Ainsi en cas d' abandon, les arrhes perdent leur caractre imposable pour revtir celui de dommage-intrts non taxables. c- paiement par chque ou par effet de commerce. En cas de rglement par chque ou par effet, le fait gnrateur de la taxe sur la valeur ajoute concide avec la date de l' encaissement effectif du chque ou de l' effet, par l' assujetti.

2- Echanges et rglements par compensation : Dans le cas de rglement par compensation ou par voie d' change le fait gnrateur de la taxe sur la valeur ajoute concide avec la livraison des marchandises ou l' excution des services ou travaux et l' exigibilit de la taxe sur la valeur ajoute se situe au moment des dites livraisons ou excutions. 3- Oprations ralises en compte courant : L' inscription de la dette au dbit du compte client constitue en principe le dbit. En dfinitive, les oprations ralises en compte courant, doivent tre analyses comme des rglements par compensation dont le fait gnrateur se situe la date d' inscription de la dette au dbit de ce compte. 4- Travaux immobiliers : Pour la dtermination du fait gnrateur de la taxe sur la valeur ajoute pour les oprations de travaux immobiliers, il faut entendre par encaissements taxables, toutes les sommes perues au titre d'un march de travaux quelque titre que ce soit (avance, acomptes, rglements pour soldes) et quelle que soit leur destination (achats de matires premires ou paiements des sous traitants par exemple). En cas de rglement par mandat administratif et s'il y a contestation sur la date de l' encaissement, l' examen du relev bancaire ou du compte courant postal du redevable en cause doit permettre de vrifier la date exacte dudit encaissement.

A dfaut, il appartient au service de rechercher la date exacte du paiement auprs des services locaux de la trsorerie gnrale.

11

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 12

5 - Livraisons soi-mme : Chaque fois qu' un assujetti utilise pour son propre usage un produit qu'il a fabriqu, on dira qu'il effectue une livraison soi-mme. Une telle opration devra tre soumise taxation, afin de sauvegarder le principe de la neutralit concurrentielle de la taxe sur la valeur ajoute. Toutefois, quand il s'agit d'une consommation intermdiaire ou de services s' inscrivant dans le prolongement de l' activit taxable du redevable il n'y aura pas lieu d' insister sur l' imposabilit de telles livraisons. Fait gnrateur pour livraison soi-mme taxables : Celles-ci peuvent donc concerner soit des biens meubles soit des biens immeubles. a) Livraisons soi-mme de biens meubles : pour les livraisons soi-mme, de biens meubles, taxables, le fait gnrateur se situe la date de ladite livraison, laquelle ne saurait tre postrieure celle de l'utilisation desdits biens. b) Livraisons soi-mme de biens immeubles : lorsqu'il s'agit de biens d'quipement (unit industrielle, construction de hangar etc.) le fait gnrateur se situe au moment de l'achvement des travaux c' est--dire au moment de la runion des conditions d' utilisation du bien ou encore de son inscription un compte d' immobilisation. Pour les immeubles usage d' habitation, le fait gnrateur de la taxe sur la valeur ajoute concide avec la date d' achvement des travaux au plus tard, lors de la dlivrance du permis d' habiter ou du certificat de conformit.

B - Rgime de l' option :

Bien que le rgime de l' encaissement soit le droit commun, l' article 10 de la loi, en son 2me alina, donne la possibilit aux redevables d' opter pour le rgime des dbits. 1- Modalits de l' option : a- Dclaration : les redevables qui dsirent opter pour le rgime des dbits sont tenus d' en faire la dclaration crite avant le 1er janvier ou, pour les nouveaux redevables dans les 30 jours qui suivent la date de leur dbut d' activit.

12

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 13

b- Liste des clients dbiteurs : les assujettis qui veulent tre placs sous le rgime des dbits sont tenus galement de joindre la dclaration d' option la liste de leurs clients dbiteurs et d' acquitter la taxe sur la valeur ajoute y affrente dans les 30 jours qui suivent la date d' envoi de ladite dclaration au service d' assiette local. Cette dernire obligation a pour effet d' viter que les dbits tablis antrieurement la date d' option n' chappent taxation. 2- Effet de l' option : Les assujettis ayant opt peuvent acquitter la taxe sur la valeur ajoute d'aprs les dbits lesquels concident en principe avec la facturation. Ils doivent nanmoins tre informs que les encaissements antrieurs aux dbits sont gnrateurs d' impts. C' est ainsi que pour ces redevables le fait gnrateur de la taxe est constitu par l' inscription de la somme en comptabilit au dbit du compte client, sans toutefois, que cette date puisse tre postrieure celle de la facturation ou de l' encaissement (cas des avances perues par les entrepreneurs). 3 - Crances irrcouvrables : La comptabilit tant le mode de preuve de droit commun des commerants il y a lieu d' admettre que les crances sont irrcouvrables lorsqu'elles sont passes pices l' appui au dbit du compte pertes et profits. 4 - Compte d'attente : Un encaissement non identifi inscrit un compte d' attente (autre qu' un compte collectif ou individuel des clients) ne peut tre considr ni comme un dbit ni comme un encaissement surtout s'il n'est pas tabli de facture ou note de dbit.

C- Changement de rgimes :

Deux cas sont envisager : 1- L' assujetti plac sous le rgime de droit commun opte pour le rgime des dbits : Il y a lieu de rgulariser la situation de l' assujetti dans la mesure o n'ont t dclares que les sommes effectivement encaisses au 31 dcembre de l' anne prcdant le changement

13

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 14

de rgime, alors que ne seront dclares que les facturations tablies partir du 1er janvier suivant. Aussi en l' absence de rgularisation, les facturations antrieures au 1er janvier de l' anne de changement de rgime, qui n'avaient pas t encore encaisses cette date chapperaient taxation. C' est la raison pour laquelle le lgislateur a prvu l' obligation d' tablir la liste des clients dbiteurs et de payer la taxe correspondante en cas d' option pour le rgime des dbits.

2- L' assujetti ayant opt pour "les dbits" revient au rgime de droit commun "des encaissements" : Dans ce cas la situation est inverse, le redevable aura dclar jusqu'au 31 dcembre de l' anne prcdant son retour au rgime des encaissements, l' ensemble de ses facturations sans s' tre souci de leurs encaissements ou non. Aussi pour ne pas imposer deux fois une mme opration ; la premire fois lors de la facturation et la seconde au moment de l' encaissement intervenu aprs le retour au droit commun, le redevable concern devra tre invit fournir un tat de ses clients dbiteurs, et ne pas dclarer, lors de leur encaissement les sommes correspondantes.

II. Dtermination de la base imposable

I -Elments constitutifs de la base imposable (cas gnral): L' assiette de la taxe sur la valeur ajoute ou base imposable comprend en vertu du premier alina de l' article 11 de la loi.Le prix des marchandises, des travaux ou des services et les recettes accessoires ainsi que les frais et droits y affrents l' exclusion de la taxe sur la valeur ajoute elle-mme. La base imposable est donc constitue par tout ce que l' assujetti encaisse ou reoit en contrepartie de l' opration imposable. Aussi pour dterminer la base imposable il y a lieu d'une part, d' ajouter la valeur nue de la marchandise, des travaux ou des services : - les frais relatifs aux ventes, qui constituent une charge d' exploitation pour le vendeur et qui sont demands aux clients en sus du prix mme si ceux-ci sont facturs sparment ; - les recettes accessoires ;

14

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 15

- les complments de prix ; - les droits et taxes l' exclusion de la T.V.A. ; - les produits financiers. et de l' autre, retrancher du montant ainsi obtenu les ventuelles rductions de prix.

A- Frais relatifs aux ventes

1- Frais de transport :

En vertu de l' article 11 susvis il est stipul au 1 paragraphe : En cas de vente, livraison domicile, les frais de transport, mme facturs sparment, ne peuvent tre soustraits du chiffre d' affaires imposable lorsque le transport reste la charge du vendeur. La situation des frais de transport doit donc tre examine en fonction des conditions gnrales de la ralisation de la vente opration principale laquelle ces frais se rattachent. Aussi doit-on considrer que deux sortes de ventes peuvent intervenir selon le lieu o s'

effectue le transfert de proprit de la marchandise.

a- vente dpart : Si la vente est rellement conclue aux conditions dpart et si le transport constitue une opration distincte dont l' acheteur assume la charge, les frais de transport peuvent tre laisss en dehors du prix de vente. Deux conditions sont ainsi ncessaires pour que les frais de transport ne soient pas inclus dans la base imposable.

- la vente doit tre conclue aux conditions dpart ; - le transport doit tre la charge de l' acqureur.

* Conditions de la vente dpart : pour que la vente soit rpute faite dpart il est ncessaire que le vendeur apporte la preuve que le march a t conclu pour un prix correspondant la livraison dpart et que le transfert de proprit et de dlivrance de la marchandise ont t effectus avant le transport.

15

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 16

* Conditions de facturation : lorsque la vente est conclue "dpart" le transport incombe l' acheteur et celui-ci doit en supporter intgralement les frais. Aucune difficult ne se prsente si l' acheteur effectue lui-mme le transport ou le fait effectuer par un transporteur qu'il rmunre directement. Mais il arrive frquemment que l' acheteur demande au vendeur de faire effectuer le transport pour son compte. Le vendeur facture alors son client en sus du prix des marchandises les frais affrents au transport. Dans une telle hypothse la ralisation des conditions vises l' alina ci-dessus ne suffit plus pour justifier l' existence d'une vritable vente dpart. Il faut encore que soient runies les lments destins tablir que la vente et le transport n'ont pas fait l' objet d'un march global, mais qu'au contraire le transport constitue une opration distincte dont les frais sont la charge de l' acheteur.

Forfait

Si le vendeur assure le transport au moyen des vhicules lui appartenant il doit tre identifi au service en tant que transporteur galement, et le prix qu'il rclame pour le transport doit constituer la rmunration d'un service que les parties au contrat ont entendu sincrement rmunrer de manire distincte.

Dbours

Si le vendeur confie le transport un tiers, il doit apporter la preuve qu' en faisant effectuer le transport par un tiers il agit d' ordre et pour le compte de l' acheteur. A cet effet il doit pouvoir dmontrer que le prix factur distinctement son client pour le transport est identique celui qui lui a t factur par le transporteur. b- Vente " Franco" : Dans les ventes de l' espce les parties conviennent que le prix des marchandises sur lequel elles se sont mises d' accord s' entend marchandises "vendues chez l' acheteur". C' est donc au dit vendeur qu' incombe le soin d' amener les marchandises au point de livraison convenu en faisant son affaire des moyens et des frais qu' occasionne le transport. Le prix du transport est donc la charge personnelle du vendeur qui peut soit l' inclure dans le cot des marchandises , soit le mentionner sparment sur ses factures. Mais quel que soit le mode de facturation utilis, les frais de transport la charge du vendeur constituent un lment de son prix de vente et, ce titre sont passibles de la taxe sur la valeur ajoute dans les mmes conditions que la marchandise vendue. c- Vente " Franco" de marchandises exonres :

16

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 17

Bien entendu lorsque les marchandises vendues " Franco " sont exonres de la taxe sur la valeur ajoute l' exemption de cette taxe profite la totalit du prix de vente, y compris la part de ce prix qui reprsente le montant des frais de transport la charge du vendeur.

2- Frais d'emballages :

une marchandise peut tre vendue : - soit emballage perdu c' est dire non rcuprable. - soit emballage consign, restituable. a- Vente emballage perdu : Dans ce cas l' emballage est vendu avec le produit qu'il contient (bouteille plastique, boite en fer blanc, tui en carton etc.). La valeur de ces emballages constitue un lment du prix de vente de la marchandise. Au regard de la taxe sur la valeur ajoute, ces emballages non rcuprables suivent le sort des marchandises ou produits, que leur valeur soit incorpore dans le prix de vente ou situe en dehors de celui-ci. b- Vente, emballage consign : L' emballage consign l' inverse du prcdent, n'est pas perdu avec le produit qu'il contient, il doit tre restitu (bouteille de gaz, fts, containers etc.). La valeur de ces emballages consigns ne doit pas tre en principe comprise dans le chiffre d' affaires imposable, dans la mesure o ils continuent appartenir au vendeur condition toutefois que la taxe sur la valeur ajoute y affrente ne soit pas facture et que ces emballages soient rendus l' expiration des dlais en usage dans la profession. Lorsque les emballages consigns ne sont pas restitus, il doivent s' analyser comme des ventes emballage perdu et sont rattachs l' opration de vente initiale et suivent le rgime de ces ventes. ###### Certains redevables peuvent avoir intrt, pour des raisons de

commodit, inclure dans le prix des ventes taxables, la valeur des emballages consigns. Dans ce cas, les intresss doivent pouvoir justifier, soit par leur comptabilit, soit par la tenue d'un compte d' emballages consigns, des attnuations de chiffre d' affaires qu'ils pratiquent lorsque lesdits emballages sont rendus et font l' objet d'un avoir ou d'une dduction sur facture. #####

17

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 18

3- Autres frais : frais de ngociation des effets de commerce :

La somme verse un vendeur par son client pour le couvrir des frais de ngociation d'une traite ne constituera pas un lment du prix de vente, lorsque les conditions suivantes seront remplies : - Existence d'un contrat stipulant un prix comptant. - Nonobstant cette stipulation, paiement par traite d'un montant gal au prix stipul, accompagn d'un chque reprsentant les frais d' escompte. - Ngociation effective de la traite la date convenue, lorsque l' une des deux conditions exige n'est pas remplie lesdits frais mme facturs sparment doivent tre inclus dans la base imposable.

B- Recettes accessoires

1- Ventes de dchets neufs d'industrie :

Les dchets d' industrie suivent le sort des produits dont ils sont issus, c' est dire que si le produit final est lui mme impos, les dchets d' industrie sont soumis la taxe sur la valeur ajoute, si le produit final est situ hors du champ d' application de taxe ou exonr, les dchets d' industrie bnficient de la mme exemption. Une exception est toutefois expressment prvue par la loi . - les ventes au Maroc de dchets (c' est dire lorsqu'ils sont mis la consommation interne) provenant des matires premires admises sous les rgimes suspensifs en douane sont passibles de la taxe sur la valeur ajoute.

REMARQUE :

Il y a lieu cependant de faire la distinction entre dchets de fabrication et sous produits tels la mlasse, les grignons etc.., lesquels restent soumis la taxe sur la valeur ajoute quelque soit le sort du produit principal. Il en est ainsi par exemple de la mlasse (sous produit obtenu lors de la fabrication du sucre , qui est soumise la taxe sur la valeur ajoute bien que le sucre soit exonr ) .

2- Ventes d'emballages reus perdus :

18

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 19

La revente par un assujetti aprs dballage de l' emballage reu perdu constitue une recette accessoire qui doit tre soumise la taxe sur la valeur ajoute. Ceci s' explique par, d'une part, le fait que l' emballag e considr a t soumis la T.V.A. au mme titre que le produit emball et que cette taxe a t dduite, et de l' autre parce que l' emballage reu perdu, vendu, peut ventuellement constituer pour un autre assujetti, une matire premire (cas des achats d' emballage en plastique destins tre utiliss dans la fabrication de sandales).

3- Subventions : (subvention d'quipement exonre #subv de fonctionnement taxable)

A titre gnral, il y a lieu de considrer que les subventions reues par un assujetti ne sont pas imposables la taxe sur la valeur ajoute quand elles prsentent le caractre d'une libralit, c' est dire quand elles sont accordes sans contrepartie. Tel est le cas des primes d' quipement accordes par exemple par l' Etat certains investisseurs dans le cadre des codes. Par contre lorsqu'il s'agit de subventions de fonctionnement qui sont octroyes dans le but par exemple d' ponger un dficit dans la gestion, ou pour soutenir le prix d'un produit ou d'un service, elles doivent tre incluses dans le chiffre d' affaires imposable.

4- Indemnits d'assurances :

Sans qu'il y ait lieu de rechercher l' origine des dgts causs un matriel ou des installations, on peut considrer que le remboursement soit par une compagnie d' assurances soit par des tiers, des frais de rparation constitue un acte civil qui n'est pas passible de la taxe sur la valeur ajoute. D' une manire gnrale les indemnits qui revtent le caractre de dommages-intrts ne doivent pas tre considres comme la contrepartie d'une affaire et ce titre ne sont pas soumettre la taxe sur la valeur ajoute.

C- - Produits financiers :

1- Intrts de crdit (vente terme)

La taxe sur la valeur ajoute est assise sur la somme totale dbourse par les clients des assujettis, en contrepartie de la marchandise qui leur est vendue ou du service qui leur est fourni.

19

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 20

En particulier dans le cas d'une vente terme les intrts inclus dans le prix de cette vente, c' est dire chus avant l' arrive du terme fix pour le paiement font partie intgrante du prix de vente imposable, alors mme qu'ils font l' objet d'une stipulation spciale. Doivent de mme tre regards comme un des lments du prix d'une marchandise vendue terme, les intrts que l' acheteur paie au vendeur en raison des nouveaux dlais que celui-ci lui consent pour se librer.

2- Produits encaisss par une socit " Holding"

On dsigne gnralement, sous le nom de "Holding" des socits qui s' occupent indistinctement de tous genres d' oprations ou qui ont pour objet de prendre des participations, sous une forme quelconque, dans diffrentes entreprises de grer et d' exploiter un portefeuille de valeurs mobilires.

Une socit Holding peut faciliter la trsorerie de ses filiales en leur ouvrant des oprations de crdits ou en leur faisant des prts ; les intrts perues ce titre, de mme que la rmunration perue en contrepartie des services rendus constituent des lments inclure dans la base imposable.

3- Intrts perus par un assujetti au titre de prts consentis par lui

Les prts consentis par un assujetti avec des fonds commerciaux constituent un mode de gestion de l' actif commercial. Les intrts qu'ils produisent doivent tre soumis la taxe sur la valeur ajoute car ils constituent un lment du chiffre d' affaires imposable.

4- Intrts des dpts en compte bloqu :

Le fait pour un assujetti de dposer ses disponibilits en compte bloqu, constitue galement un mode de gestion de son actif commercial il s' ensuit que les intrts produits doivent tre considrs comme un lment de son chiffre d' affaires soumettre la taxe sur la valeur ajoute.

D- Complment de prix :

1- Rvision de prix :

Certain contrats de livraison de fournitures, de services ou de marchs de travaux immobiliers, prvoient une clause de rvision de prix selon des formules appropries qui

20

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 21

tiennent compte des variations susceptibles d' intervenir dans les prix des fournitures et matriaux, de salaires ou dans le tarif de l' impt. Les sommes encaisses au titre desdites rvisions s' analysent en un complment de prix inclure dans l' assiette de la taxe sur la valeur ajoute. En rgle gnrale toute somme perue en application de la thorie de l' imprvision doit tre considre comme un lment de la base imposable.

2- Montants compensatoires :

La caisse de compensation a pour rle essentiel d' intervenir dans la dtermination de la structure des prix la consommation de certains produits de base (produits ptroliers, sucre, huiles, farines, engrais). Cette intervention peut revtir deux formes : a- Montants compensatoires crditeurs :

Lorsque le produit est vendu un prix infrieur son prix normal (cot de revient augment de la marge bnficiaire du fabricant), la caisse de compensation verse au fabricant la diffrence entre le prix normal et celui de vente. Sont ainsi compenss, le sucre, la farine, les huiles et les gaz de ptroles liqufis (G.P.L.), les engrais. Par mesure de temprament il a t dcid de ne pas soumettre, les sommes encaisses par les assujettis au titre de cette compensation la taxe sur la valeur ajoute. b- Montants compensatoires dbiteurs : A l' inverse lorsque le produit est vendu un prix suprieur son prix normal la caisse de compensation reoit des fabricants du dit produit la diffrence entre le prix de vente et le prix normal. De tels prlvements sont faits notamment sur les ventes d' essence ordinaire et super. Dans ce cas les sommes verses la caisse de compensation par les assujettis ne doivent en aucun cas tre dfalques du montant de leur chiffre d' affaires soumettre la taxe sur la valeur ajoute, tant donn qu'elles constituent un lment du prix demand au consommateur.

E- Droits et taxes.

1- Droits de douane, taxe spciale et taxes intrieures de consommation :

21

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 22

A l' importation en plus de la valeur cot et frt la base soumettre la taxe sur la valeur ajoute doit galement comprendre les droits de douane, la taxe spciale et ventuellement les taxes intrieures de consommation.

2- Taxe htelire :

La taxe htelire perue en sus du prix de l' hbergement demand par un htelier son client constitue un lment du chiffre d' affaires imposable et doit suivre le sort du prix du service journe.

3- Taxe de premier tablissement :

Pour les travaux de lotissement la municipalit peroit une taxe dite de premier tablissement (ou encore de voirie) lors de l' approbation du plan prsent par le lotisseur. Cette taxe doit tre incluse dans la base soumettre l' impt.

F- Rductions de prix.

Les escomptes de caisse, remises, rabais, ristournes etc... consentis habituellement par les vendeurs leur clients constituent des rductions du prix des ventes et peuvent tre dduites de la base imposable la taxe sur la valeur ajoute. Cependant si la taxe sur la valeur ajoute a t mentionne sur les factures de vente, comme le prvoient les dispositions lgales, la dduction n'est autorise que si les notes d' avoir se rapportant aux ristournes mentionnent de manire identique le montant de la taxe sur la valeur ajoute correspondante. A dfaut, les rductions de bases taxables opres par le vendeur doivent tre annules et la taxe sur la valeur ajoute y affrente rappele dans les conditions de droit commun. Les intrts des acomptes ou des arrhes correspondant en dfinitive une remise sur le prix consentie par le fournisseur peuvent tre dduits de l' assiette de la taxe sur la valeur ajoute.

22

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 23

CHAPITRE V LE DROIT A DEDUCTION

Base sur le principe de paiements fractionns, la T.V.A. doit frapper uniquement la valeur ajoute par chaque redevable au produit fabriqu au service rendu. Mais comme il est difficile de dterminer avec prcision la valeur cre par chaque assujetti, il parat plus commode de taxer la valeur globale de chaque opration et daccorder au redevable le droit de dduire de la taxe dont il est dbiteur les taxes ayant grve les lments du prix du bien ou service. Ce principe dj en usage sous lempire de la taxe sur le chiffre daffaire pour les assujettis la taxe sur les produits est formul par larticle 17 du dahir qui stipule que la taxe sur la valeur ajout qui a grev les lments du prix dune opration imposable est dductible de la taxe sur la valeur ajoute applicable cette opration . Cette rgle, connu sous le nom de systme de paiements fractionns a pour but essentiel dviter la superposition de taxe. Cest ce qui diffrencie essentiellement la T.V.A. des impts cascade . Si la dduction doit soprer par voie dimportation sur la T.V.A. dont lassujetti est dbiteur, cette importation nest possible que sous certaines conditions et selon des modalits particulires. La dduction peut tre remise en cause et par consquent faire lobjet dune rgularisation. Ainsi lanalyse du rgime des dductions porte sur lexamen des question relatives : - aux principes gnraux rgissant le droit dduction ; - aux conditions et modalits dexercice de ce droit par les assujettis aux limites du droit dduction (exclusions et rgularisation) enfin, un quatrime point traitera des remboursements ;

1- Les principes gnraux rgissant le droit dduction Si sur le plan de la technique fiscale, la gnralisation des dductions constitue lun des traits les plus originaux de la T.V.A. il nen demeure pas moins que le systme des dductions repose sur des mcanismes fondamentaux difficiles manipuler par les non-spcialistes. La dduction a un caractre globale, elle sopre diffremment selon la nature des biens et services qui y ouvrent droit. A- La dduction globale

23

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 24

A prendre la lettre larticle 17 de la loi, la dduction devrait tre effectue opration par opration de manire distinguer la contribution chacune la taxe due. Mais, en ralit, dans la pratique, la dduction de taxe ne sopre pas dune manire aussi diffrencie, car il en rsulterait des complications comptables et techniques considrables. Ainsi pour des raisons de simplification, le lgislateur a autoris les assujettis oprer pour chaque priode dimposition (mois ou trimestre) la dduction globale des taxe dont le fait gnrateur intervient au cours de la priode concerne. La taxe nette est obtenue partir de la formule suivante : TNI T TDi TNi = (CAT ixt) TD i ou = taux lgal dimposition = masse des taxes dductibles au titre de la priode i = taxe nette ou taxe payer au titre de la priode C A T i = chiffre daffaires hors taxe ralis au titre de la priode i

Ainsi, on peut constater daprs la formule ci-dessus que pour la dtermination de la taxe payer au cours dune priode dimposition donne, il est ncessaire de distinguer entre deux masse de taxes dune part, la masse des taxe ayant grev les lments du prix de revient de lopration taxable au cours dune priode donne T D i et qui constitue un crdit de taxe du redevable vis--vis du trsor. Dautre part, la masse des taxe exigibles au titre des oprations imposables durant une priode donne (C A T i. t) dont lassujetti est dbiteur envers le Trsor. La diffrence entre les deux masses donne soit une taxe payer su (C A T i * t) est suprieure (T D i) ou un crdit de taxe dans le cas contraire. Il est signaler que la notion de base imposable nintervient que par la dtermination de la taxe brute et non pas la taxe dductible.

EXEMPLE / Lentreprise GAMA a ralis en Mai, un C.A. (T. V.A. non comprise) de 1 100 000 DH (900.000 imposable au taux de 20 %, 200 000 aux taux de 7 %). Durant le mois davril, lentreprise GAMA a achet au comptant des marchandises pour 360 000 (dont T.V.A. 60 000 DH) et rgl diverses charges dun montant de 12 000 DH (dont T.V.A. 2 000 DH).

24

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 25

En Mai la socit a acquis un camion pour 600 000 DH au taux normal (T.V.A. comprise). Travail demand : calcul de la T.V.A. payer au titre du Mois de Mai. 1) / T.V.A. S/ventes du mois de Mais 900 000 X 20 %. 200 000 X 7 % Total T.V.A. facture. Do C.A. (T.T.C.) = 1.1000.000 + 194 000 2)/ T.V.A. rcuprable sur : Achats dimmobilisations de Mai T.VA. incluse 600 000 X 20/120 Achat de biens et charges dAvril T.V.A. incluse (marchandises) T.V.A. incluse (charges). T.V.A. rcuprable.. 3)/ T.V.A. due au tiitre du mois de Mai T.V.A. facture. T.V.A. rcuprable.. T.V.A. due. + = 194 000 172 000 ----------32 000 = = = 60 000 2 000 ----------162 000 = 100 000 = = = = 180 000 14 000 ----------194 000 1 294.000

Le montant de la TVA due (32 000 DH) sera vers au plus tard la fin du mois de juin. Remarque : Si la diffrence entre la T.V.A. rcuprable et la T.V.A. dductible donne un solde ngatif, celui-ci constitue un crdit de T.V.A. reportable sur la T.V.A. du mois suivant Dans certains cas le crdit de taxe peut donner lieu un remboursement.

B-Distinction entre les biens et services ouvrant droit dduction :

Lensemble des assujettis ne sintgrent pas dune manire identique au produit cr. Ainsi le lgislateur a introduit la distinction entre les lments qui entrent directement ou physiquement dans le produit tels que les matires premires et les agents de fabrication, et les lments dont la valeur sincorpore au produit fin au fur et mesure de leur utilisation par lintermdiaire des amortissements (les immobilisations). Les biens ne constituant pas des immobilisations et les services. Il sagit essentiellement des lments figurant au compte dexploitation gnral

25

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 26

lexception de certains postes tels que les salaires, les frais dassurances, les honoraires. Les biens constituant des immobilisations . La notion dimmobilisation recouvre les biens de toute nature (meubles ou immeubles corporels ou incorporels) acquis ou cres par lentreprise en vue de leur travail. La distinction ainsi faite est dterminante tant donn que la dduction sexerce selon des modalits particulires propres chaque catgorie. utilisation dune manire durable, comme instrument de

2- Lexercice du droit dduction :

Le droit dduction sexerce chaque fois que le redevable acquiert des biens ou des services en vue de raliser une opration taxable ou exonre avec droit dduction (remboursement). Il doit tre exerc dans un dlai dtermin : cest ce quon appelle les conditions dexercice du droit dduction. Dautre part, la dduction des taxes ayant grev les lments du prix des oprations taxables sopre par voie dimputation sur la taxe exigible du chef des oprations taxables : les rgles rgissant le droit dduction ou modalits dexercice du droit dduction.

A. Les conditions dexercices du droit dduction :

Elles sont de 2 sortes : Les conditions de forme, permettant au redevable de justifier le montant des taxes dductibles. Les conditions de temps fixant la date laquelle la dduction doit soprer

1- Les conditions de forme :

Il rsulte des dispositions de larticle 20 de la loi qui stipule que la dduction est admise jusqu concurrence . de la taxe dont le paiement limportation peut tre justifi pour les importations directes de la taxe acquitte figurant sur les factures dachat ou mmoires pour travaux et les services effectus lintrieur auprs des assujettis la taxe sur la valeur ajoute. De la taxe ayant grev les livraisons soi-mme portant sur les biens ligibles au droit dduction

26

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 27

a- La taxe paye limportation :

Dans cette hypothse, le document douanier dlivr au redevable destinataire rel du bien import ouvrant droit dduction, justifie le paiement de la taxe au Trsor Public.

b- la taxe figurant sur les factures ou mmoires ;

La facture est linstrument le plus utilis pour la transmission du droit dduction au redevable, sans pour autant crer ce droit. En effet, labsence de facture fait obstacle au droit dduction. Cependant le fait de possder une facture ne constitue pas une condition ncessaire et suffisante pour justifier ce droit. La dduction nest admise que si le fournisseur est assujetti la T.V.A. et autoris la faire figurer sur les factures quil tablit. Les taxes factures des taux errons, figurant sur des factures du produits ou services exonrs ou non livrs ou factures par des personnes non assujetties la taxe sur la valeur ajoute, sont rejetes par ladministration fiscale. Enfin pour tre valable, la facture doit tre dlivre au redevable par son fournisseur et comporter outre les indications dordre commercial, le numro didentification du fournisseur au service local des impts, le nom, prnom, ou raison sociale de lacheteur et son adresse ; les modalits de paiement (chque, espce traite etc), il faut signaler quun redevable ne peut en aucun cas mentionner lui mme ces indications. Les oprations sans factures, les bons de livraison, les factures sans taxe apparente ou non conformes aux indications sus-vises, nouvrent aucun droit dduction.

c-la taxe acquitte par le redevable lui-mme : Dans ce cas, la taxe figure sur une facture interne tablie par le redevable loccasion dune livraison soi-mme et dclare au service des impts 2-Les conditions de temps Dans la terminologie officielle, oprer une dduction cest mentionner celle-ci sur la dclaration dpose pour le paiement de la T.V.A.. Cette criture doit tre faite mme si le dpt de la dclaration nest pas suivi de paiement en raison de linsuffisance de la taxe due par le redevable. La date laquelle doit tre opre la dduction est diffrente selon quil sagissent des taxes ayant grev les biens immobilisables ou les autres biens et services. a-Date de la dduction des taxes ayant grev les biens ne constituant pas des immobilisations et les services.

27

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 28

Conformment aux dispositions de larticle 17,3 de la loi le droit dduction prend naissance lexpiration du mois qui suit celui de ltablissement des quittances de douane ou le paiement partiel ou intgral que le droit dduction est subordonn au condition de paiement et de dcalage de un mois. -Le paiement de la taxe. Pour les biens et services acquis localement, quatre cas peuvent se prsenter : rglement en espce : la date de paiement est celle du versement des espces rglement par chque : la date de paiement est celle de lencaissement effectif du chque par le fournisseur rglement par effet de comme (traite ou lettre dchange) : la date de paiement est celle de lchance de leffet. Toutefois, si le redevable est soumis au rgime des dbits, la date de paiement est rpute tre celle de lacceptation de leffet . rglement part compensation : la date de linscription de lopration de compensation sur les registres comptables de lentreprise le dcalage de un mois Le principe : Une fois la condition de rglement requise, le redevable de la T.V.A. doit observer la rgle dite de dcalage dun mois prvue larticle 17,3 de la loi. Cette rgle qui soulve dailleurs des critiques de la part des redevables en raison de lavance de trsorerie quelle les contraint faire au Trsor , prvoit que la dduction doit soprer lexpiration du mois qui suit celui du paiement des factures ou mmoires. Pour un redevable soumis au rgime de la dclaration mensuelle, les taxes payes au cours du mois de janvier sont dductibles des taxes collectes au cours du mois de fvrier et figurant sur la dclaration dposer entre le premier et le 31 Mars de lanne. De mme si un redevable est impos suivant le rgime de la dclaration trimestrielle, les taxes payes durant la priode mars, avril et mai sont dductibles des taxes collectes en avril, mai et juin (dclaration du 2 me trimestre dposer entre le premier et le 31 Juillet.) Les exceptions : La rgle de dcalage de un mois ne sapplique pas dans deux cas : A la suite dune cession ou cessation dactivit de lentreprise. Dans ce cas lassujetti est autoris pratiquer la dduction des taxes payes (sans observer la

28

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 29

rgle de dcalage) dans le mois qui suit la date de la cession ou la cessation. Pour les oprations occasionnelles (cas de livraison soi mme de construction). Lassujetti est autoris dduire les taxes auxquelles il a droit sur la dclaration trimestrielle souscrire avant lexpiration du mois qui suit le trimestre au cours duquel est intervenu lachvement des travaux. b-Date de la dduction des taxes ayant grve les immobilisations : Pour favoriser le dveloppement des investissements et lamlioration de lappareil productif, la rgle de dcalage de un mois ne sapplique pas aux biens constitus des immobilisations. Les taxes payes sur les achats de biens immobilisations sont dductibles au titre de la priode dimposition au cours de laquelle sont intervenus ces achats. En cas de paiement partiel des factures, lassujetti peut oprer la dduction concurrence de la taxe acquitte. Enfin si les frais de transport du bien sont facturs sparment, les taxes ayant grev le service de transport sont dductibles en respectant la rgle de dcalage nonce prcdemment. B- Les modalits dexercice du droit dduction : Larticle 17 de la loi fixe les modalits de lexercice du droit dduction et pose deux notions essentielles savoir limputation globale et celle du report du crdit. 1- Le principe de limputation globale. Le paragraphe premier de larticle 17 stipule que : les assujettis oprent globalement limputation de la taxe sur la valeur ajoute Ainsi, les taxes dductibles dont le fait gnrateur intervient au cours dune priode dimposition donne (mois ou trimestre ) sont soustraites des taxes exigibles au titre de la mme priode. La diffrence entre les deux masses reprsente, soit la taxe verse au Trsor Public soit un crdit de taxe. 2-La rgle du report du crdit Dans le cas dimpossibilit dimputation intgrale des taxes dductibles en raison de linsuffisance des taxes exigibles, lexcdent ou le reliquat est report sur la priode suivante jusqu lpuisement total. Larticle 19 de la loi prvoit des situations ou lexcdent des taxes dductibles peut faire lobjet dun remboursement. 3-Le transfert du droit dduction Par drogation au principe selon lequel la taxe ne peut tre dduite que par la personne qui la lui mme paye, la loi prvoit des situations o le droit dduction

29

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 30

peut tre transfr dune personne non assujettie la T.V.A. une personne assujettie ou dune personne assujettie une autre. -Transfert du droit dduction dune personne non assujettie une personne assujettie. Cest le cas des entreprises de construction lies par les contrats pour la ralisation des marchs cls en mains . En effet, en vertu des dispositions de larticle 21,1 de la loi, lorsquune entreprise contracte un march de travaux cls en mains et que le matre de louvrage importe en son nom une partie des fournitures destines a tre intgres louvrage, la taxe rgle en douane par limportateur peut tre dduite par lentreprise qui a ralis le march. -Transfert du droit de dclaration dun assujetti un autre. Dans le cas de fusion, de scission, dapport en socit ou de transformation dans la forme juridique de lentreprise, la taxe sur la valeur ajoute ayant grev les valeurs dexploitations peut tre transfre la nouvelle entit qui en opre la dduction. -Transfert de la taxe ayant grev une immobilisation La valeur verse au Trsor Public suite la rgularisation de la dduction de la T.V.A., qui a grev un matriel immobilis cd avant lexpiration de la troisime anne de son acquisition peut tre transfre lacqureur de matriel. Ce dernier peut oprer la dduction de ladite taxe suivant ses prorata de dduction. 3- Ltendue du droit dduction Gnralement, le droit dduction nest ouvert quaux bien et services ncessaire lexploitation de lentreprise. De ce fait, les limitations sont prvues lgard de certains biens et services. Par ailleurs, une dduction opre rgulirement peut tre remise en cause et ce pour tenir compte dvnement postrieurs (disparition des marchandises, affectation du bien ayant bnfici de la dduction etc) ou des possibilits de dduction du redevable. Lensemble des ajustements connu sous le terme de rgularisation peut se solder par un reversement de tout ou partie de la taxe dduite. A-Le montant de la taxe dductible ou prorata. Si en matire des dductions la situation des assujettis la T.V.A. sur lensemble de leur chiffre daffaires ne pose pas de problme, celle des assujettis partiels mrite une analyse particulire. La taxe dductible est affecte dun prorata dont les modalits de calcul sont fixes par les articles 15 et 16 du dcret 2-86-99 du 14 Mars 1986.

30

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 31

Il comprend : au numrateur le chiffre daffaires taxable ou exonres en vertu des dispositions de larticle 8 de la loi. Il comprend au numrateur le chiffre daffaires taxable ou exonr avec droit dduction. Au dnominateur le montant suvis augment du chiffre daffaires situ hors champ dapplication de la taxe ou exonr sans droit dduction selon la formule suivante . CT+CE+TFCE PD = CT+CE+CHC+CES+TFCE PD = prorata de dduction CT = chiffre daffaires taxable toute taxe comprise CE = Chiffre daffaires exonr (article 8) CHC = Chiffre daffaires hors champs dapplication de la taxe CES = Chiffre daffaire exonr (article 7) TFCE = Taxe fictive sur chiffre daffaires exonr (article 8) Le pourcentage de dduction ou prorata Seuls les assujettis qui ralisent exclusivement des oprations ouvrant droit dduction peuvent dduire lintgralit de la taxe ayant grev leurs acquisitions de biens . Pour les assujettis effectuant concurremment des ventes de produits taxables et des ventes de produits exonre (article 7, 8, 9 et 9 bis) ou hors champ dapplication, la dduction est opre selon la rgle du prorata et ce, lorsquil nest pas possible de dterminer laffectation exacte des biens immobiliss, marchandises et services. Pour les personnes dj assujetties, il se calcule partir des lments de lanne prcdente en faisant le rapport entre, dune part : (formule suivante) Au numrateur : - le C.A. taxable le C.A. ralis avec dduction ou rgime suspensif sous le bnfice des exonrations, prvues aux articles 8, 9, et 9 bis auquel est ajout la taxe fictive correspondante (cest dire celle qui aurait due tre paye si ce C.A. tait taxable) et, dautre part : au dnominateur : - le total du numrateur, - le C.A. exonr en vertu de larticle 7 sans dduction Le C.A. situ jours champs dapplication. o

31

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 32

1-Exclusion dordre global Ces exclusions concernent toutes les taxes ayant grev les dpenses engages par lentreprise et qui ne sont pas directement lies son exploitation. On peut citer titre dexemple : Les taxes factures loccasion des dpenses pour assurer le logement ou lhbergement des dirigeants de lentreprises ; Les taxes sur les frais de mission, de rception et de restauration des dirigeants ; Les taxes ayant grev les btiments non lis lexploitation de lentreprise (btiments usage dhabitation.etc), et en gnral toutes les taxes sur les dpenses exposs pour lacquisition des biens et services utiliss par les tiers, par les dirigeants et le personnel de lentreprise pour leurs besoins propres. Au contraire la loi admet en dduction les taxes affrentes aux dpenses engages pour assurer le logement du personnel de scurit ou de surveillance sur les chantiers de travail, aux dpenses relatives lachat de vtements de protection attribus gratuitement au personnel. 2-Les exclusions particulires Cette catgorie dexclusions concerne les biens et les services qui sont exclus du droit dduction bien quils soient acquis pour le besoin de lexploitation de lentreprise. On trouve ainsi : Les produits ptroliers utiliss comme carburants ou lubrifiants (essence, gasoil). Par contre le droit dduction est accord aux produits ptroliers utiliss comme matire ou agent de fabrication (fuel et gasoil utiliss pour faire fonctionner les engin de travaux en place sur le chantier, bulldozer, betonnirer, compresseuretc) ; Les vhicules ou engins de transport de personnes. Sont exclus du droit dduction les vhicules de toute nature conus pour le transport de personnes. Toutefois, lexclusion ne touche pas les lments suivants : les camions, les camionnettes, les tracteurs, et en gnral tous les engins utiliss pour le transport des matriaux de construction ainsi que les vhicules spciaux tels que les bulldozers, les dumpers auto chargeuses. Les honoraires verss certaines membres des professions librales (il sagit des rmunrations verses aux avocats, notaires etc.) Les frais de mission, de rception et reprsentation

32

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 33

Les commissions des courtiers dassurance. Les services affrents aux biens exclus du droit dduction quelques soient leur nature et leur importance. Ceci rsulte du principe que tous services affrents aux biens exclus du droit dduction sont galement exclus du droit dduction (exemple la rparation de voiture personnelle du chef de lentreprise. 50 % la taxe figurant sur des factures dont le montant est gal ou suprieur 10 000 DH et payes en espce.

4- Rgularisation des dductions Comme il a t signal prcdemment, une dduction rgulirement opre peut tre remise en cause. Cette opration communment appele rgularisation seffectue diffremment selon quil sagisse des bien constituant des immobilisations ou autres biens et services (valeurs dexploitation et services) A-La rgularisation des biens constituant des immobilisations Cette rgularisation peut avoir quatre origines : La variation du pourcentage de dduction La cession ou le transfert du bien immobilis La cessation dactivit Le retour au fournisseur du bien achet. 1- La rgularisation la suite dune variation du pourcentage de dduction Cette rgularisation sopre sous forme dune dduction supplmentaire, lorsque le prorata rel fait apparatre une hausse de plus de 5 points par rapport au pourcentage initial ou sous forme dun reversement dune fraction de la taxe dduite, lorsque le prorata de dduction accuse une basse de plus de 5 points par rapport au prorata initial . Le montant de la dduction supplmentaire ou du reversement de taxe est gal au tiers de la diffrence entre le montant de la dduction calcule daprs le prorata rel et celui dtermin en fonction du prorata initial. La rgularisation intervient au cours de la premire priode dimposition de lexercice comptable 2-La rgularisation la suite de cession, transfert du bien immobilis ou de cessation dactivit. Chaque fois que le bien immobilis ayant donn lieu dduction cesse de concourir la ralisation doprations taxables ou exonres en vertu des dispositions de

33

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 34

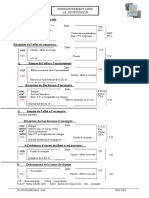

larticle 8 de la loi avant lexpiration dun dlai de 5 ans une rgularisation est prvue en application des dispositions de larticle 18 de la loi. Cette opration consiste en un reversement au Trsor Public dune fraction de la taxe initialement dduite gale au montant de la dduction attnu dune cinquime par anne ou fraction danne coule depuis la date o le droit dduction a pris naissance. 3-Rgularisation : la suite de ltablissement dune note davoir de la part du fournisseur. Si le bien immobilisable est rendu au fournisseur sans tre utilis, la taxe dduite est reverse en totalit au Trsor. Il est signaler que la premire catgorie de rgularisation est indpendante de la 2. Ces deux rgularisations peuvent intervenir en mme temps. B- Les biens ne constituant pas dimmobilisations La rgularisation des taxes ayant grev les biens ne constituant pas dimmobilisations rsulte des dispositions de larticle 17 de la loi. En effet, aux termes de cet article les assujettis de la T.V.A doivent procder une rgularisation dans les cas de disparition de marchandises ou lorsque lopration nest pas effectivement soumise la taxe . La rgularisation seffectue spontanment et se traduit par un reversement de la totalit de la taxe dduite initialement. CHAPITRE VI : COMPTABILISATION DE LA DECLARATION DE LA TVA DUE 1- Constatation de la TVA due : La TVA due, qui est la diffrence entre la TVA facture et la TVA rcuprable, senregistre dans le compte 4456 Etat TVA due . Pour obtenir la TVA due, le compte 4456 Etat TVA due est : Dbit par : Le crdit du compte 34551 Etat TVA rcuprable sur immobilisations ; Le crdit du compte 34552 Etat TVA rcuprable sur charges ; Le crdit, sil y a lieu, du compte 3456 Etat Crdits de TVA . Crdit par le dbit du compte 4455 Etat TVA facture Cas particulier : existence dun crdit de TVA

34

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 35

La compte 4456 Etat TVA due a en principe un solde crditeur. Mais sil prsente un solde dbiteur, il correspond, dans ce cas un crdit de TVA, et il doit tre vir au dbit du compte 3456 Etat Crdits de TVA . Autrement dit, le compte 3456 Etat Crdits de TVA reoit son dbit le montant du crdit ventuel de TVA en crditant le compte 4456 Etat TVA due , lorsque le solde de

celui-ci est dbiteur. 2- Constatation du paiement de la TVA due :

- On dbite le compte 4456 Etat TVA due ; - On crdite un compte de trsorerie du mme montant.

Remarque : Le paiement de la TVA due doit se faire au plus tard la fin du moins qui suit le mois de la dclaration mensuelle ou trimestrielle de TVA

CHAPITRE VII - OBLIGATION DES ASSUJETTIS Les assujettis la T.V.A. doivent remplir les obligation suivants : A- dclaration dexistence Tout assujetti est tenu de faire une dclaration dexistence dans le 30 Jours suivant les dbut de son activit taxable. Il lui es tattribu ce titre un N de compte T.V.A. B- Dclaration priodique du chiffre daffaire Selon le rgime dimposition auquel il est soumis lassujetti doit dposer chaque mois ou chaque trimestre une dclaration de chiffre daffaires et verser en mme temps la T.V.A. exigible -Dclaration mensuelle -Assujettis obligatoirement soumis ce rgime il sagit des assujettis dont le C.A. taxable ralis au cours de lanne coule atteint ou dpasse 1.000.000 de dirhams (H.T.) Le C.A. prendre en considration est celui ralis au titre des oprations taxables. Ne sont pas comprises dans le chiffre daffaires taxable les oprations exonres vises au article 7, 8, 9 et 9 bis et celle situes hors champs dapplication de la T.V.A. Sont galement obligatoirement soumises ce rgime, et ce quelque soit le chiffre daffaires ralis, les socits installes hors du Maroc

35

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 36

Redevables soumis par option Les personnes soumises au rgime de la dclaration trimestrielle peuvent opter pour celui de la dclaration mensuelle, avant le 31 janvier de lanne en cours dclaration trimestrielle

y sont soumis : Les assujettis dont le chiffre daffaires taxable ralis au cours de lanne coule est infrieur 1.000.000 de dirhams. C Dclaration de cessation Tout assujetti qui cesse sont activit taxable ou qui cde son entreprise, dout en aviser le service local dont il dpend dans les trente jours suivant la date de cession ou de cessation par souscription dune dclaration de cessation. D- Dclaration de prorata Les assujettis sont tenus de dposer avant le 1 er avril de chaque anne une dclaration faisant ressortir les lments de calcul du prorata ainsi que les factures dachat des biens dquipement acquis au cours de lanne prcdente. E- Droit de contrle de lAdministration La loi permet ladministration fiscale de vrifier la sincrit des dclarations et dy apporter les rectifications qui simposent Pour ce faire, elle est habilite exercer : Le droit de procder des impositions doffice Le droit de communication Le droit de vrification A titre , les documents et livres comptables doivent tre conservs pendant un dlai de dix ans compter de la date de la dernire opration qui y est inscrite ; il en est de mme des pices justificatives et en particulier, des factures dachat et de vente. F- Tenue dune comptabilit rgulire Les assujettis la taxe sur la valeur ajoute sont tenue de remplir des obligations dordre comptable telles que la tenu dune comptabilit rgulire, devant permettre non seulement de dterminer le chiffre daffaires ralis mais galement de dgager le montant de la taxe sur la valeur ajoute dont oprent la dduction

36

HASSAINATE Mohammed : Comptabilit approfondie

Les principes comptables : Etude Comparative 37

Les assujettis soumis au rgime du Rsultat Net Rel ou de Rsultat Net Simplifi sont tenus de dposer leur bila ainsi que les pices annexes, dans un dlai de trois mois suivant la date de clture de lexercice comptable, auprs du service local dassiette dont ils relvent (copie du bilan, du compte dexploitation gnrale, du compte de pertes et profits et du tableau damortissement.

De mme, il est fait obligation aux assujettis de livrer leurs acheteurs des factures pr-numrotes et tires dune srie continue mentionnant outre les indications habituelles dordre commerciale Le numro didentification attribu par le service des impts ainsi que le numro darticle limpt des patentes et celui de lIGR ou lIS, selon le cas ; les noms et prnom ou raison sociale et adresse des acheteurs ou clients ; tous renseignements utiles quant aux prix, quantit et nature des marchandises vendues ou des services rendus ; dune manire distincte, le montant de la taxe rclame en sus du prix ou comprise dans le prix ainsi que les modalit et rfrences de paiement se rapportant ces factures ou mmoires. Pour les oprations vises aux articles 7, 8, 9 et 9 bis, les factures doivent porter lindication de lexonration ou du rgime suspensif sous lequel ces oprations sont ralises.

37

Vous aimerez peut-être aussi

- La Délinquance fiscale et l'inutilité des recettes fiscales sur le développement de la GuinéeD'EverandLa Délinquance fiscale et l'inutilité des recettes fiscales sur le développement de la GuinéeÉvaluation : 5 sur 5 étoiles5/5 (1)

- Fiscalite ApprofondieDocument34 pagesFiscalite Approfondieij azePas encore d'évaluation

- L'optimisation fiscale pour les particuliers: édition 2022 - retrouvez nous sur www.jpsudconseil.comD'EverandL'optimisation fiscale pour les particuliers: édition 2022 - retrouvez nous sur www.jpsudconseil.comPas encore d'évaluation

- Liasse FiscaleDocument9 pagesLiasse FiscaleAbbass Iya100% (2)

- Mémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)D'EverandMémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)Pas encore d'évaluation

- 3 - La Taxe Sur La Valeur AjoutéeDocument4 pages3 - La Taxe Sur La Valeur AjoutéedodobreizhPas encore d'évaluation

- Tableau Comparatif LF 2022 Et Cgi 2021 Chorfi Mohamed Cm2fDocument25 pagesTableau Comparatif LF 2022 Et Cgi 2021 Chorfi Mohamed Cm2fMohamed Lamine BoutouatouPas encore d'évaluation

- La déclaration fiscale des sociétés commerciales au LuxembourgD'EverandLa déclaration fiscale des sociétés commerciales au LuxembourgPas encore d'évaluation

- Maroc - La TVADocument268 pagesMaroc - La TVAmikescribd2010100% (1)

- Contrôle Et Vérification de ComptabilitéDocument290 pagesContrôle Et Vérification de ComptabilitéKhaled100% (4)

- Aspects fiscaux de la comptabilité et technique de déclaration fiscaleD'EverandAspects fiscaux de la comptabilité et technique de déclaration fiscaleÉvaluation : 5 sur 5 étoiles5/5 (1)

- Cours Fiscalité de L'entrepriseDocument185 pagesCours Fiscalité de L'entrepriseAladine Chouk100% (1)

- Cours Magistral TVADocument6 pagesCours Magistral TVAYacin LdyPas encore d'évaluation

- Fiscalité ApprofondieDocument65 pagesFiscalité ApprofondieHahowa100% (2)

- Apprendre la T.V.A.: Décrypter et comprendre les enjeux de la T.V.A. belgeD'EverandApprendre la T.V.A.: Décrypter et comprendre les enjeux de la T.V.A. belgePas encore d'évaluation

- Check List Liasse Fiscale MarocDocument52 pagesCheck List Liasse Fiscale MarocHāmza Bel100% (2)

- COURS FISCALITE 2020-2021 LOG 2 EtudiantDocument68 pagesCOURS FISCALITE 2020-2021 LOG 2 Etudianttobias idiPas encore d'évaluation

- Etablissement de la déclaration I.Soc. - Cas pratique: Etude de cas 2015 (Belgique)D'EverandEtablissement de la déclaration I.Soc. - Cas pratique: Etude de cas 2015 (Belgique)Pas encore d'évaluation

- IS (Impôt Sur Les Sociétés)Document34 pagesIS (Impôt Sur Les Sociétés)Achraf SabbarPas encore d'évaluation

- Des comptes annuels à la déclaration I.Soc.: Manuel de fiscalité pratique (Belgique)D'EverandDes comptes annuels à la déclaration I.Soc.: Manuel de fiscalité pratique (Belgique)Pas encore d'évaluation

- Arret Des ComptesDocument262 pagesArret Des ComptesAdil Nmia100% (1)

- 00 00 Fiscalite Approfondie 1 1Document143 pages00 00 Fiscalite Approfondie 1 1yassine100% (1)

- Expose Prix de TransfertDocument15 pagesExpose Prix de TransfertKenza Sadad lachhebPas encore d'évaluation

- Cours Fiscalite Approfondie Iscae 2015Document235 pagesCours Fiscalite Approfondie Iscae 2015Jamal Meddad100% (9)

- La Fameuse Équation FinancièreDocument11 pagesLa Fameuse Équation FinancièreRajae Râjae100% (2)

- Cours de TvaDocument14 pagesCours de TvafatimaPas encore d'évaluation

- Les Comptes de SituationDocument7 pagesLes Comptes de SituationGeorges A. K. BANNERMANPas encore d'évaluation

- Cours Fiscalité Mensuelle 2024Document122 pagesCours Fiscalité Mensuelle 2024HamdiPas encore d'évaluation

- Fiscalité InternationaleDocument3 pagesFiscalité InternationaleCyrano DemontcuqPas encore d'évaluation

- Chap Premier TvaDocument109 pagesChap Premier TvaNajoua Chahboune100% (1)

- Cours RegularisationsDocument15 pagesCours Regularisationsmaximus198854100% (12)

- 30 Exercices Fisaclite PDFDocument18 pages30 Exercices Fisaclite PDFTaha Can88% (8)