Académique Documents

Professionnel Documents

Culture Documents

CAS EVALUATION Hérgli

Transféré par

Rafik BelkahlaCopyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

CAS EVALUATION Hérgli

Transféré par

Rafik BelkahlaDroits d'auteur :

Formats disponibles

Page 1/3

I.H.E.C

C.E.S Rvision comptable

Anne universitaire : 2007-2008

Module : Evaluation des entreprises

Enseignant : Mohamed Neji Hergli

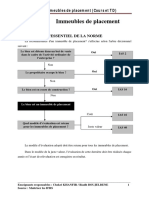

Approches patrimoniales

Cas n 1

Soit la situation suivante de la socit industrielle ABC au 31 dcembre 2007 :

ACTIFS CAPITAUX PROPRES

Actifs non courants Capital 300 000

Immobilisations incorporelles 80 000 Rserves 100 000

Amortissements (16 000) Subvention d'investissement 48 000

Rsultats reports (23 204)

Immobilisations corporelles 825 600

Amortissements (354 466) Rsultat net de l'exercice 54 608

Immobilisations financires 62 500 PASSIFS

Autres actifs non courants 6 000 Passifs non courants

Emprunt obligataire 100 000

Actifs courants Provisions pour risques & charges 20 000

Stocks 120 200 Passifs courants

Provisions (14 500) Fournisseurs et comptes rattachs 19 238

Autres passifs courants 25 392

Clients & Comptes rattachs 65 900 Concours bancaires courants 90 000

Provisions (43 500)

Liquidits et quivalents de liquidits 2 300

734 034 734 034

Vous avez recueilli, entre autres informations, les donnes suivantes :

Immobilisations incorporelles :

- Elments incorporels dun fonds de commerce (clientle, achalandage, droit au bail,..)

acquis depuis deux annes et amortissables sur 10 ans VNC= 24.000 DT

- Frais de dveloppement correspondant au procd de fabrication actuel de la socit.

Ces frais ont t capitaliss lactif du bilan en dbut dexercice et sont amortissables

sur 5 ans. VNC = 40.000 DT

Immobilisations corporelles :

- Constructions (VNC= 233.334 DT) : Il sagit dune construction btie sur un sol pris

en location pour une priode de 15 ans, dont cinq annes sont dj coules. Le loyer

annuel est de 12.000 DT. Le cot de la construction a atteint 350.000 DT. Sa valeur

actuelle est estime 320.000 DT, celle du terrain est estime 145.000 DT.

La location dun immeuble comparable (terrain et construction) avec un contrat de 10

ans, pourrait coter ce jour, 46.000 DT.

Page 2/3

- Equipements industriels (VNC= 237.800 DT) : Ces quipements peuvent tre pris

pour leur valeur comptable. Mais il est prciser que ces quipements ne reprsentent

quune partie de ceux qui sont utiliss par la socit. Lautre partie est prise en crdit

bail dans les conditions suivantes :

o Valeur dorigine : 432.500 DT, les prix actuels ont augment de 10%.

o Dure estime dutilisation : 10 ans

o Dure du contrat : 4 ans. Le contrat a t mis en force depuis deux ans.

o Loyer annuel : 139.406 DT (taux implicite : 11%)

Immobilisations financires :

- Prts au personnel, accords le 31 dcembre 2007 pour 20.000 DT remboursables par

amortissement constant du principal sur 5 ans et portant intrts au taux annuel de

4% ; Si ces prts auraient t ngocis sur le march, le taux dintrt serait gal 8%.

- Il sagit de titres non cots et non ncessaires lexploitation. Ils procurent des

dividendes annuels de 2.100 DT Une plus-value de 5.000 DT pourrait tre ralise, si

leur vente est dcide.

Autres actifs non courants :

Il sagit de charges rpartir constates depuis un an et rsorbes sur 3 ans.

Autres actifs

Les provisions ayant t dduites fiscalement sur les stocks et les clients sont respectivement

de 4.200 DT et 3.500 DT.

Passifs :

- Lemprunt obligataire est mis et est remboursable au pair.

- Les provisions pour risques et charges se rapportent un litige opposant la socit

lun de ses clients. Ce litige nest pas encore dnou au 31 dcembre 2007.

Lexamen de la situation fiscale de la socit a permis de relever lexistence dun risque de

redressement estim 30.000 DT non inscrit parmi les passifs de la socit.

Autres informations :

Limpt exigible sur les bnficies de lexercice 2007 slve 25.392 DT.

Un matriel industriel objet dun contrat de location simple et exploit de faon

durable par lentreprise a t recens. Sa valeur dusage est estime 52.582 DT

(Dure rsiduelle de location: 6 ans; Dure de vie rsiduelle : 8 ans ; loyer annuel : 8.814 DT)

Les intrts courus sur emprunts obligataires slvent en 2007 10.500 DT.

Les intrts courus sur concours bancaires slvent en 2007 7.200 DT.

Le chiffre daffaires de lexercice 2007 slve 780.000 DT. Le BFR normatif

stablit 0,5 mois de Chiffre daffaires.

Les effets escompts et non chus totalisent au 31 dcembre 2007, 17.600 DT.

T.A.F :

Dterminer la valeur globale de la socit ABC en adoptant une approche patrimoniale (soit la

valeur de son patrimoine et de son Goodwill), en utilisant :

Page 3/3

1- Une actualisation du superprofit calcul par rapport lactif net comptable corrig et de la

capacit bnficiaire sy rapportant dtermine partir du rsultat de lexercice 2007.

2- Une actualisation du superprofit calcul par rapport la valeur substantielle brute et de la

capacit bnficiaire sy rapportant dtermine partir du rsultat de lexercice 2007.

3- Une actualisation du superprofit calcul par rapport aux capitaux permanents ncessaires

lexploitation et de la capacit bnficiaire sy rapportant dtermine partir du rsultat

de lexercice 2007

Lactualisation se fera sur une priode de 4 ans, au taux de 12% tenant compte dun risque

entreprise de 4%.

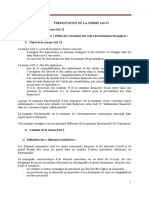

Page 1/5

I.H.E.C

C.E.S Rvision comptable

Anne universitaire : 2007-2008

Module : Evaluation des entreprises

Enseignant : Mohamed Neji Hergli

Approches patrimoniales

Cas n 2

La socit ACB SA , est une socit anonyme partiellement exportatrice cre dbut 2002 et

ayant son sige social Tunis. Elle opre dans le secteur de lindustrie agro-alimentaire en

exploitant une unit de fabrication de biscuits. Son capital est de 1.600.000 DT divis en 16.000

actions de 100 DT de nominal.

Filiale, dtenue hauteur de 80%, par un groupe tranger de renom, la socit ACB SA

tablit, pour les besoins de la consolidation, des tats financiers selon les normes internationales

dinformation financire "IFRS". Elle est soumise limpt sur les socits au taux de 30%.

Le groupe BISCO International compte racheter la participation majoritaire de 80% dans

ACB S.A et entre en ngociations avances avec les propritaires actuels.

La Banque daffaires CA Consultants a t charge, dans ce contexte, de lvaluation des

actions de la socit ACB S.A sur la base de sa situation patrimoniale tablie au 31 dcembre

2006.

Vous tes le responsable du dossier au sein de la Banque "CA Consultants" et on vous demande

de finaliser le rapport final dvaluation sur la base de la note de synthse fournie en annexe 1.

Travail faire :

1- Dterminer lactif net comptable corrig de la socit ACB SA au 31 dcembre 2006 ?

2- Dterminer la valeur globale de la socit ACB SA en adoptant une approche

patrimoniale (soit la valeur de son patrimoine et de son Goodwill), en utilisant

lactualisation dun superprofit calcul par rapport aux capitaux permanents ncessaires

lexploitation et de la capacit bnficiaire sy rapportant dtermine partir du rsultat de

lexercice 2006.

Lactualisation se fera sur une priode de 5 ans, au taux de 10% tenant compte dun risque

entreprise de 3%.

Page 2/5

Annexe 1 : Note de synthse

A. Elments financiers : (exprims en dinars) :

1. Bilan au 31 dcembre 2006

31/12/2006 31/12/2006

Actifs non courants Capitaux propres

Immobilisations corporelles 1 800 000 Capital social 1 600 000

Immeubles de placement 1 250 000 Rserves 75 000

Immobilisations incorporelles (1) 578 000 Ecart de rvaluation (4) 245 000

Actifs d'impt diffr 63 000 Rsultat net de l'exercice 410 900

Immobilisations financires (2) 15 100 2 330 900

3 706 100 Passifs non courants

Actifs courants Passifs financiers portant intrt (5) 1 827 383

Stocks 112 000 Provisions 70 617

Clients 118 617 Passifs d'impt diffr 135 000

Autres actifs courants 356 383 2 033 000

Trsorerie et quivalents de trsorerie 421 000 Passifs courants

1 008 000 Passifs financiers portant intrt (5) 381 630

(3)

175 900

Passifs d'impt exigible 97 414

1 183 900 Fournisseurs 29 930

Autres passifs courants 17 126

526 100

Total des actifs 4 890 000 Total des capitaux propres et passifs 4 890 000

Actifs non courants classs comme

dtenus en vue de la vente

2. Etat de rsultat pour lexercice clos le 31 dcembre 2006 :

Produit des activits ordinaires (6) 3 190 000

Cot des ventes (1 509 658)

Marge brute 1 680 342

Autres produits (7) 100 000

Cots commerciaux (504 103)

Charges administratives (420 086)

Autres charges (184 017)

Rsultat oprationnel 672 137

Charges financires (118 523)

Rsultat avant impt 553 614

Impt sur le rsultat (142 714)

Charge dimpt exigible (175 714)

Charge dimpt diffr (30 000)

Produit dimpt diffr 63 000

Rsultat de l'exercice 410 900

3. Extrait des notes aux tats financiers pour lexercice clos le 31 dcembre 2006 :

3.1. Sommaire des principales mthodes comptables

Les principales mthodes comptables utilises par la socit pour la prparation de ses tats financiers peuvent

tre rcapitules comme suit :

(3.1.1) Immobilisations corporelles :

Les immobilisations corporelles, qui comprennent les lments physiques et tangibles durables susceptibles de

gnrer, au profit de la socit, des avantages conomiques futurs, sont comptabilises, la date dentre, au

cot dacquisition historique incluant le prix dachat hors taxes dductibles (valu, pour les immobilisations

importes, au cours de change en vigueur la date dentre au patrimoine), les droits et taxes supports et non

rcuprables et les frais directs hors taxes dductibles (transport jusquau lieu de linstallation, transit, droits de

douanes, frais dinstallation et de montage,).

Page 3/5

Postrieurement leur comptabilisation initiale, et partir du 31 Dcembre 2006, les immobilisations

corporelles sont comptabilises leur montant rvalu cette date, savoir leur juste valeur dtermine par

expertise directe, diminue du cumul des amortissements ultrieurs et du cumul des pertes de valeur ultrieures.

Laugmentation de la valeur comptable des actifs susviss conscutive lopration de rvaluation a t porte

directement en capitaux propres sous lintitul Ecart de rvaluation .

(3.1.2) Immeubles de placement :

Les immeubles de placement sont constitus des biens immobiliers (terrain ou btiment - ou partie dun btiment

- ou les deux) dtenus (par le propritaire ou par le preneur dans le cadre dun contrat de location-financement)

pour en retirer des loyers ou pour valoriser le capital ou les deux, plutt que pour :

(a) les utiliser dans la production ou la fourniture de biens ou de services ou des fins administratives ; ou

(b) le vendre dans le cadre de lactivit ordinaire.

Les immeubles de placement sont comptabiliss, la date dentre, au cot. Postrieurement cette date, la

socit a choisi dvaluer les immeubles de placement leur juste valeur.

Un profit ou une perte rsultant dune variation de la juste valeur dun immeuble de placement est comptabilis

en rsultat dans la priode au cours de laquelle il se produit.

(3.1.3) Actifs non courants classs comme dtenus en vue de la vente :

Un actif non courant est class comme dtenu en vue de la vente si sa valeur comptable est recouvre

principalement par le biais dune transaction de vente plutt que par lutilisation continue. Pour que tel soit le

cas, lactif doit tre disponible en vue de la vente immdiate dans son tat actuel sous rserve uniquement des

conditions qui sont habituelles et coutumires pour la vente de tels actifs et sa vente doit tre hautement

probable.

Pour que la vente soit hautement probable :

(a) la direction gnrale doit stre engage envers un plan de vente de lactif, et un programme actif pour

trouver un acheteur et finaliser le plan doit avoir t lanc.

(b) lactif doit tre activement commercialis en vue de la vente un prix qui est raisonnable par rapport sa

juste valeur actuelle.

(c) on pourrait sattendre ce que la vente soit conclue dans le dlai dun an compter de la date de la

classification, et

(d) les mesures ncessaires pour finaliser le plan doivent indiquer quil est improbable que des changements

notables soient apports au plan ou que celui-ci soit retir.

Un actif non courant class comme dtenu en vue de la vente est valu au montant le plus bas entre sa valeur

comptable et sa juste valeur diminue des cots de la vente. Lamortissement des actifs amortissables classs

comme dtenus en vue de la vente est suspendu partir de la date de classification.

(3.1.4) Impts diffrs :

Les impts diffrs sont comptabiliss ds lors quune diffrence temporelle est identifie entre valeurs

comptables des actifs et passifs figurant au bilan et bases fiscales respectives lorsque ces diffrences ont une

incidence sur les paiements futurs dimpts. Les impts diffrs sont calculs sur la base du taux dimpt vot ou

quasi-vot qui devrait tre en vigueur au moment o la diffrence temporelle sinversera. Les actifs dimpt

diffr ne sont pris en compte que sil est probable que la socit a une perspective de rcupration sur un

horizon dtermin.

Limpt diffr est directement dbit dans les capitaux propres si limpt concerne des lments qui ont t

crdits directement dans les capitaux propres, lors de la mme priode ou dune priode diffrente.

Pour lexercice 2006 et au-del, le taux dimposition retenu pour calculer les stocks dimpts diffrs de la

socit slve 30%.

Page 4/5

3.2. Notes explicatives des principales rubriques du bilan et de ltat de rsultat

(1) Immobilisations incorporelles :

Cot

Amort.

Cumuls

VNC au

31-12-06

Brevets acquis

(1-1)

500.000 (125.000) 375.000

Frais de dveloppement

(1-2)

180.000 (17.000) 163.000

Fonds commercial acquis

(1-3)

40.000 - 40.000

720.000 (142.000) 578.000

(1-1) Il sagit des droits dusage dun procd de fabrication brevet acquis auprs de la socit mre et relatif

aux produits commercialiss par la socit.

(1-2) Il sagit des cots capitaliss au titre du dveloppement par la socit dun nouveau procd de fabrication

pour une nouvelle gamme de produits lancer en 2007.

(1-3) Il sagit des lments incorporels dun fonds de commerce (Goodwill) acquis par la socit depuis le mois

de fvrier 2004. [Le goodwill nest pas amortissable en IFRS]

(2) Immobilisations financires :

Il sagit de dpts et cautionnements verss par la socit.

(3) Actifs non courants classs comme dtenus en vue de la vente :

Il sagit dune chane industrielle obsolte classe en tant que telle le 31 dcembre 2006et dont la valeur nette

comptable slevait avant reclassification 175.900 DT. Leur juste valeur stablit, cette date, 180.000 DT

tandis que les cots de cession sont estims 3.770 DT.

(4) Ecart de rvaluation :

VNC au

31-12-06

(1)

Juste

valeur

(2)

Ecart de

rvaluation

(2)-(1)

Terrains 400.000 660.000

260.000

Constructions 580.000 630.000

50.000

Outillage industriel 420.000 460.000

40.000

Equipements de bureau 50.000 50.000

-

1.450.000 1.800.000

Ecart de rvaluation hors fiscalit diffre (A)

350.000

Fiscalit diffre inscrite en capitaux propres (B) = (A) x 30%

(105.000)

Ecart de rvaluation net de leffet de la fiscalit diffre (A)-(B)

245.000

(5) Passifs portant intrt :

chances

+d'un an (a)

chances -

d'un an (b)

Intrets

courus (c)

Intrets

prcompts

non courus

(d)

Valeur

d'mission

nettedes frais

(e)

Frais

d'mission et

PRO inscrits

en charges (f)

Cot amorti

[(a)+(b)+(c)-

(d)+(e)+(f)]

Passif non

courant

[(a)+(e)+(f)]

Passif

courant

[(b)+(c)-(d)]

Emprunts bancaires 600 000 200 000 32 000 - - - 832 000 600 000 232 000

Emprunts obligataires - - - - 985 000 49 186 1 034 186 1 034 186 -

Contrats de location-financement 193 197 82 489 7 581 - - - 283 267 193 197 90 070

Escompte commercial - 60 000 - 440 - - 59 560 - 59 560

2 209 013 1 827 383 381 630

(6) Produits des activits ordinaires :

Ils correspondent pour 3.000.000 DT aux ventes de produits fabriqus par la socit. Le reliquat reprsente le

produit locatif des immeubles de placement.

(7) Autres produits :

Ils correspondent exclusivement au profit rsultant de la variation entre le cot de limmeuble de placement

acquis au cours du mois davril 2006 et sa juste valeur au 31 dcembre 2006.

Page 5/5

B. Elments de base pour la mise en uvre de lapproche patrimoniale :

(1) Les dprciations des stocks et des crances envers la clientle ont t correctement apprcies par la socit.

(2) Les intentions de la Direction Gnrale actuelle au niveau de la classification des lments dactifs seront

prserves et reconduites aprs la finalisation de la cession du bloc de contrle.

(3) La dotation aux amortissements de la chane industrielle classe comme tant destine la vente sest leve

15.000 DT au titre de lexercice clos le 31 dcembre 2006.

(4) Le Prsident et son pouse, secrtaire de direction, laquelle occupe un poste relativement fictif, peroivent de

la socit des rmunrations dont 1'importance est surtout due au fait qu'ils sont proches des propritaires actuels

de la socit. Ces rmunrations, en 2006 se sont leves 62.400 DT, charges sociales et patronales comprises.

Elles pourraient facilement tre rduites 36.200 DT.

(5) Les intrts courus en 2006 au titre du passif court terme slvent 19.788 DT.

(6) Un matriel industriel objet dun contrat de location simple et exploit de faon durable par la socit a t

identifi. Sa juste valeur est estime 39.400 DT (Dure rsiduelle de location: 5 ans; Dure de vie rsiduelle : 4

ans ; loyer annuel : 2.257 DT)

(7) Le Besoin en Fonds de Roulement normatif stablit 3 mois de Chiffre daffaires ralis en 2006.

(8) Les cots qui seraient occasionns par la cession ventuelle des immeubles de placement sont estims

41.952 DT.

Page 1/2

I.F.I.D

26

me

promotion

Anne universitaire : 2007-2008

Module : Evaluation des entreprises

Enseignant : Mohamed Neji Hergli

Approches patrimoniales

Cas n 3 (Extrait de la session de septembre 2003)

Soit la situation suivante de la socit industrielle Bta S.A au 31 dcembre 2006

exprime en milliers de DT :

ACTIFS CAPITAUX PROPRES

Actifs non courants Capital (100 000 actions) 1 000

Immobilisations incorporelles 300 Rserves 4 200

Amortissements (100)

Immobilisations corporelles 10 400

Amortissements (3 200) Rsultat net de l'exercice 800

Immobilisations financires 100 PASSIFS

Autres actifs non courants 10 Passifs non courants

Dettes bancaires 4 000

Actifs courants Provisions pour risques & charges 200

Stocks 2 400 Passifs courants

Provisions - Fournisseurs et comptes rattachs 2 000

Dettes fiscales, sociales 1 800

Clients & Comptes rattachs 3 200

Provisions -

Liquidits et quivalents de liquidits 890

14 000 14 000

Les investigations menes sur les comptes de la socit Bta S.A vous permettent de

constater :

La socit dispose dun stock non mouvement quivalent 10% des valeurs

dexploitation. Ce stock est considr comme rossignol alors quil na pas fait lobjet

de provisions.

Le compte clients fait apparatre des crances irrcouvrables pour 180.000 DT,

non encore provisionnes.

Le terrain inscrit lactif du bilan a t acquis depuis 1970, il a fait lobjet dune

expertise rcente qui lestime 800.000 DT soit une plus value de 750.000 DT.

Les immobilisations incorporelles correspondent exclusivement des logiciels

retenir pour leur valeur comptable.

Les autres actifs non courants sont composs exclusivement de frais prliminaires.

Les immobilisations financires ont fait lobjet dune analyse qui a dgag les

lments suivants exprims en DT :

Page 2/2

Dsignation du titre Valeur globale

inscrite au bilan

Valeur

boursire

Valeur

mathmatique

STB 20.000 25.000 -

BNA 15.000 17.500 -

BTS 5.000 - 5.500

Divers 60.000 - 72.000

La socit loue un local situ dans une avenue passante principale pour la somme de

10.000 DT lan. Un local similaire ayant la mme superficie est lou raison de 6.000

DT par mois. La dure restante du bail est de 3 ans.

La socit vient dtre contrle par ladministration fiscale qui lui a notifi une

taxation doffice de 100.000 DT. Aucune provision pour risque na t constate en

comptabilit.

La socit est soumise lI.S au taux de 30%.

T.A.F :

Dans le cadre de lvaluation patrimoniale des actions de la socit Bta S.A on vous

demande de dterminer la valeur de lactif net comptable corrig au 31 dcembre 2006.

Un taux de 10% sera retenu pour tout besoin dactualisation.

Vous aimerez peut-être aussi

- Évaluation Des Entreprises Exerice +corrigéDocument42 pagesÉvaluation Des Entreprises Exerice +corrigéMajdaElAzhari100% (18)

- Mémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)D'EverandMémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)Pas encore d'évaluation

- Cours Fiscalité Mehdi ELLOUZ 2019Document315 pagesCours Fiscalité Mehdi ELLOUZ 2019Wafi Chikhaoui83% (6)

- Cours Comptes de Groupes Et Normes IFRS TOPDocument34 pagesCours Comptes de Groupes Et Normes IFRS TOPSoulé MFORAIN NSANGOU100% (2)

- Comment Mettre en Place Une Strategie D Optimisation Fiscale PDFDocument13 pagesComment Mettre en Place Une Strategie D Optimisation Fiscale PDFRafik BelkahlaPas encore d'évaluation

- Comment Mettre en Place Une Strategie D Optimisation Fiscale PDFDocument13 pagesComment Mettre en Place Une Strategie D Optimisation Fiscale PDFRafik BelkahlaPas encore d'évaluation

- Evaluation de L'entreprise Par L'approche Patrimoniale: Actif Net CorrigéDocument16 pagesEvaluation de L'entreprise Par L'approche Patrimoniale: Actif Net CorrigéAngePas encore d'évaluation

- Serie N°1+Document7 pagesSerie N°1+Nou haila100% (1)

- IAS 40 Immeubles de Placement CHKDocument15 pagesIAS 40 Immeubles de Placement CHKMed Naceur Tiliouine100% (1)

- M1048Document131 pagesM1048Rafik BelkahlaPas encore d'évaluation

- La Consolidation Des ComptesDocument122 pagesLa Consolidation Des ComptesFàþîmà ÔuàrhiimPas encore d'évaluation

- Evaluation Par Le GoodwillDocument31 pagesEvaluation Par Le GoodwillTaha Can100% (2)

- Théories et modèles comptables: Développement et perspectives, 2e éditionD'EverandThéories et modèles comptables: Développement et perspectives, 2e éditionÉvaluation : 5 sur 5 étoiles5/5 (2)

- IFRS Fayçal DerbelDocument28 pagesIFRS Fayçal DerbelRafik Belkahla100% (1)

- Examen Principal 2015 - M1-Evaluation & Fusions (Enoncé Et Corrigé)Document8 pagesExamen Principal 2015 - M1-Evaluation & Fusions (Enoncé Et Corrigé)kais kaPas encore d'évaluation

- Chapitre 6 - Consolidation Par Paliers Et Consolidation Directe-1Document10 pagesChapitre 6 - Consolidation Par Paliers Et Consolidation Directe-1Bassma Azarhoun100% (1)

- Conception de Bases de Données. Exercices de Synthèse STÉPHANE CROZAT. HTTPDocument96 pagesConception de Bases de Données. Exercices de Synthèse STÉPHANE CROZAT. HTTPkouakouPas encore d'évaluation

- Cours Ifrs IasDocument110 pagesCours Ifrs IasAmine BotzaPas encore d'évaluation

- SCE Et Perspectives de Sa Mise en Conformité Avec Les IFRSDocument29 pagesSCE Et Perspectives de Sa Mise en Conformité Avec Les IFRSRafik Belkahla100% (1)

- Cas Pratiques Evaluation Des Entreprises ExerciceDocument19 pagesCas Pratiques Evaluation Des Entreprises Exercicehamza100% (1)

- Liste Articles 2004 2010Document13 pagesListe Articles 2004 2010Rafik BelkahlaPas encore d'évaluation

- Exercice Corrigé IAS 23Document2 pagesExercice Corrigé IAS 23Afli Abdelhamid40% (5)

- IAS 7 Tableau Des Flux de TrésorerieDocument34 pagesIAS 7 Tableau Des Flux de TrésorerieMohamed Ali Labidi100% (5)

- Cas Pratique ANC - ANCCDocument3 pagesCas Pratique ANC - ANCCIslam El Ousrouti100% (1)

- IAS 12 Impôts DifférésDocument8 pagesIAS 12 Impôts Différéschahir2004100% (1)

- EY Revue Fiscale Avril 2019 PDFDocument104 pagesEY Revue Fiscale Avril 2019 PDFzouhaierPas encore d'évaluation

- Support 2 Cours Normes IfrsDocument65 pagesSupport 2 Cours Normes IfrsMohamed Ali Ben Chekroune100% (1)

- Examen de Contrôle 2013 - M2-Consolidation (Enoncé Et Corrigé)Document8 pagesExamen de Contrôle 2013 - M2-Consolidation (Enoncé Et Corrigé)Ahmed YaichPas encore d'évaluation

- Etude de Cas Ramuelle - Doc-2Document11 pagesEtude de Cas Ramuelle - Doc-2Lamyaa Erray100% (1)

- Ias 37 PDFDocument13 pagesIas 37 PDFnawalPas encore d'évaluation

- TD+ Corrigé IAS 40Document5 pagesTD+ Corrigé IAS 40Kardous Marwa100% (2)

- Opérations de Consolidation - Eliminations Intra GroupeDocument37 pagesOpérations de Consolidation - Eliminations Intra Groupefath36100% (1)

- Examen Principal 2016 - M1-Evaluation & Fusions (Enoncé Et Corrigé)Document10 pagesExamen Principal 2016 - M1-Evaluation & Fusions (Enoncé Et Corrigé)kais kaPas encore d'évaluation

- #5 - La Méthodologie de La Fusion-Renonciation - FicheDocument10 pages#5 - La Méthodologie de La Fusion-Renonciation - FicheOuma-kaltoum Yacouba Gourouza100% (1)

- Evaluation Des Entreprises Exerice CorrigeDocument43 pagesEvaluation Des Entreprises Exerice CorrigeGhislaine TohouegnonPas encore d'évaluation

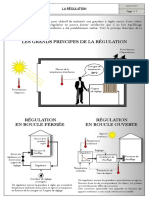

- Chauffage3 - Regulation Par Loi DeauDocument7 pagesChauffage3 - Regulation Par Loi DeauZEMOURI ABDELHAKIMPas encore d'évaluation

- Calcul ANC ANCC Sté ALPHADocument5 pagesCalcul ANC ANCC Sté ALPHAIslam El Ousrouti100% (1)

- Examen Principal 2017 - M1-Evaluation & Fusions (Enoncé Et Corrigé)Document9 pagesExamen Principal 2017 - M1-Evaluation & Fusions (Enoncé Et Corrigé)kais ka100% (1)

- TD Evaluation D - EntrepriseDocument3 pagesTD Evaluation D - Entrepriseazzouzihicham100% (1)

- TD IFRS - BilanDocument2 pagesTD IFRS - BilanImad ElrhezouaniPas encore d'évaluation

- TD IFRS II (Corrigé) : Iscae - Ridha Zarrouk Avril 2019 1 Sur 8Document8 pagesTD IFRS II (Corrigé) : Iscae - Ridha Zarrouk Avril 2019 1 Sur 8NourAllah Aouini100% (1)

- Chapitre ConsolidationDocument22 pagesChapitre ConsolidationWahid Ben MohamedPas encore d'évaluation

- Ias 12 PDFDocument8 pagesIas 12 PDFnawalPas encore d'évaluation

- Serie D'exercices - Evaluation Par ActualisationDocument4 pagesSerie D'exercices - Evaluation Par ActualisationAwa Fleur Yattara100% (3)

- Conso Par Palier Et DirectDocument6 pagesConso Par Palier Et DirectBassma Azarhoun100% (1)

- Examen Principal 2014 - M1-Evaluation & Fusions (Enoncé Et Corrigé)Document8 pagesExamen Principal 2014 - M1-Evaluation & Fusions (Enoncé Et Corrigé)kais kaPas encore d'évaluation

- Examen Principal 2018 - M1-Evaluation & Fusions (Enoncé Et Corrigé)Document8 pagesExamen Principal 2018 - M1-Evaluation & Fusions (Enoncé Et Corrigé)kais kaPas encore d'évaluation

- Ias 19 Les Avantages Du PersonnelDocument50 pagesIas 19 Les Avantages Du PersonnelMakram Zouari100% (1)

- Evaluation D - Entreprise - TDDocument4 pagesEvaluation D - Entreprise - TDTaha Can100% (6)

- Chapitre 5 - L'Evaluation de L'entreprise - La Société Yolande - SujetDocument2 pagesChapitre 5 - L'Evaluation de L'entreprise - La Société Yolande - Sujetalmoustaph_diarraPas encore d'évaluation

- IAS 40 Immeubles de PlacementDocument8 pagesIAS 40 Immeubles de PlacementBéchyr Boukhris100% (2)

- Resume de La Norme Ias 21Document3 pagesResume de La Norme Ias 21Taoufik Taloufate100% (1)

- Chapitre 5 - L'Evaluation de L'entreprise - La Société Maestral - SujetDocument3 pagesChapitre 5 - L'Evaluation de L'entreprise - La Société Maestral - Sujetalmoustaph_diarraPas encore d'évaluation

- Elimination Des Produits InternesDocument4 pagesElimination Des Produits InternessaraPas encore d'évaluation

- Irpp - Issérie1 - 2 - Master PDFDocument7 pagesIrpp - Issérie1 - 2 - Master PDFFELHAJJAJIPas encore d'évaluation

- Exercice Ias 12Document4 pagesExercice Ias 12ZouariPas encore d'évaluation

- Examen de Comptabilité Des Groupes-2015 PDFDocument5 pagesExamen de Comptabilité Des Groupes-2015 PDFikram ezzariPas encore d'évaluation

- Cours Méthode PatrimonialeDocument12 pagesCours Méthode PatrimonialeSAÂD MOUNIRPas encore d'évaluation

- EXERCICES DCF 2 - CorrigéDocument5 pagesEXERCICES DCF 2 - CorrigéSaad GhoummidPas encore d'évaluation

- IFRS 13 Evaluation de La Juste ValeurDocument12 pagesIFRS 13 Evaluation de La Juste ValeurBéchyr BoukhrisPas encore d'évaluation

- Cas Ontario CourigéDocument2 pagesCas Ontario CourigéOualid El OuartiPas encore d'évaluation

- Fiche-TD 9 MEDAF Gordon-CorrDocument12 pagesFiche-TD 9 MEDAF Gordon-CorrRéda TsouliPas encore d'évaluation

- Exemple Contrat de Location Financement NCT 41Document9 pagesExemple Contrat de Location Financement NCT 41hamdi hamda100% (1)

- 4.3 Cas Ias1, Ias 16, Ias 36 & Ias 37 SujetsDocument5 pages4.3 Cas Ias1, Ias 16, Ias 36 & Ias 37 SujetsCwassibley Sostherne Joken100% (1)

- Méthodes D'évaluation Des ActifsDocument21 pagesMéthodes D'évaluation Des ActifsHoussam drihmiPas encore d'évaluation

- Cours Sur Le Bilan FinancierDocument3 pagesCours Sur Le Bilan FinancierIsmail El Makrouz100% (1)

- Acquisition, financement et cessions d'entreprises: Instruments financiers, structures d'acquisition et mécanismes de contrôle sous l'angle fiscal, comptable et financierD'EverandAcquisition, financement et cessions d'entreprises: Instruments financiers, structures d'acquisition et mécanismes de contrôle sous l'angle fiscal, comptable et financierPas encore d'évaluation

- Evaluation Des Entreprises Exerice CorrigeDocument42 pagesEvaluation Des Entreprises Exerice CorrigeSana BraiekPas encore d'évaluation

- TD1_Evaluation_2021-2022Document12 pagesTD1_Evaluation_2021-2022omar naftiPas encore d'évaluation

- Examen - Normal - 17 Juin 2021Document1 pageExamen - Normal - 17 Juin 2021Amine StiouniPas encore d'évaluation

- Seuil de SignificationDocument12 pagesSeuil de Signification'Serbouti Said89% (19)

- Bulle 165Document20 pagesBulle 165Rafik BelkahlaPas encore d'évaluation

- Apports de L'analyse de Données Aux Missions D'audit..Document3 pagesApports de L'analyse de Données Aux Missions D'audit..Rafik BelkahlaPas encore d'évaluation

- Fusion Ordres ComptablesDocument23 pagesFusion Ordres ComptablesRafik BelkahlaPas encore d'évaluation

- AU1 - Module 1 RésuméDocument5 pagesAU1 - Module 1 RésuméRafik BelkahlaPas encore d'évaluation

- 35Document17 pages35ImaneHmeidPas encore d'évaluation

- AuditDocument39 pagesAuditkawtarom100% (1)

- Transport2020 TunisieDocument54 pagesTransport2020 TunisieRafik BelkahlaPas encore d'évaluation

- Proc1Document35 pagesProc1Rafik BelkahlaPas encore d'évaluation

- Modifications ComptablesDocument10 pagesModifications ComptablesRafik BelkahlaPas encore d'évaluation

- LaDemarchegeneraled'Audit 0Document85 pagesLaDemarchegeneraled'Audit 0louppi100% (1)

- Modifications ComptablesDocument10 pagesModifications ComptablesRafik BelkahlaPas encore d'évaluation

- Ferchichi-Analyse Des Operations de Fusions Acquisitions en TunisieDocument21 pagesFerchichi-Analyse Des Operations de Fusions Acquisitions en TunisieRafik BelkahlaPas encore d'évaluation

- 47 (1) Gouvernance Et Décision D'alerteDocument26 pages47 (1) Gouvernance Et Décision D'alerteRafik Belkahla100% (1)

- Fima 3Document28 pagesFima 3Rafik BelkahlaPas encore d'évaluation

- Fima 2Document41 pagesFima 2Rafik BelkahlaPas encore d'évaluation

- Evaluation Entreprises FRDocument46 pagesEvaluation Entreprises FRHamza BennisPas encore d'évaluation

- Fima 1Document40 pagesFima 1Rafik BelkahlaPas encore d'évaluation

- 7505 Chap03Document45 pages7505 Chap03tar50Pas encore d'évaluation

- Les Éléments ProbantsDocument83 pagesLes Éléments ProbantsKoceïla Talbi50% (2)

- Evaluation Entreprises FRDocument46 pagesEvaluation Entreprises FRHamza BennisPas encore d'évaluation

- Rapport Annuel 2017 PDFDocument289 pagesRapport Annuel 2017 PDFguymbulaPas encore d'évaluation

- Anas CVDocument1 pageAnas CVchibibihajar01Pas encore d'évaluation

- Hydraulique 1Document64 pagesHydraulique 1youssef12zakaPas encore d'évaluation

- Droit Social 3-1 PDFDocument35 pagesDroit Social 3-1 PDFIcare MendozaPas encore d'évaluation

- Pfe Final WordDocument82 pagesPfe Final WordSallma OuitkaPas encore d'évaluation

- Chapitre 1 Applications IndustriellesDocument9 pagesChapitre 1 Applications Industriellesmosbahmessaoui1861Pas encore d'évaluation

- Cours Droit Penal Du Travail Cadre SynthetiqueDocument41 pagesCours Droit Penal Du Travail Cadre SynthetiqueAragsan HousseinPas encore d'évaluation

- Le Onecoin, La Cryptoqueen Et L'arnaque À 4 Milliards de DollarsDocument1 pageLe Onecoin, La Cryptoqueen Et L'arnaque À 4 Milliards de DollarsContemporanea RadiodamusPas encore d'évaluation

- Global 20131002Document44 pagesGlobal 20131002m_giudicePas encore d'évaluation

- Rapport de Stage (SG)Document33 pagesRapport de Stage (SG)Zakaria Zerradi Mansouri50% (2)

- tp3 FinalDocument27 pagestp3 Finallando de chancePas encore d'évaluation

- TD2 FiltresDocument4 pagesTD2 FiltresAya HafsiPas encore d'évaluation

- WPL - Guid Maintenance Operation 08AUg12Document20 pagesWPL - Guid Maintenance Operation 08AUg12Hedi Ben MohamedPas encore d'évaluation

- 1 Introduction Base de DonneesDocument16 pages1 Introduction Base de Donneesapi-26420184100% (1)

- Document Methodologie PDFDocument44 pagesDocument Methodologie PDFSAINTE ELISABETHPas encore d'évaluation

- Séance 2Document19 pagesSéance 2Ayao Parfait AGBETOPas encore d'évaluation

- IFRS 40%-ConvertiDocument13 pagesIFRS 40%-ConvertiIdrissa MbayePas encore d'évaluation

- Comment Flasher Une Carte Artillery RubyDocument9 pagesComment Flasher Une Carte Artillery RubyStéphane CavillotPas encore d'évaluation

- Call FlowsDocument73 pagesCall FlowsSamuel OhabunwaPas encore d'évaluation

- Chapitre 1: Les Autres Systèmes Comptables: 1-Le Système CentralisateurDocument12 pagesChapitre 1: Les Autres Systèmes Comptables: 1-Le Système CentralisateurStéphane OhambaPas encore d'évaluation

- LE08437ACDocument104 pagesLE08437ACHenry Roger Sanchez AguilarPas encore d'évaluation

- Bellanger Libé Sexe Ego RadioDocument3 pagesBellanger Libé Sexe Ego Radiojapelsf5830Pas encore d'évaluation

- 3-04 Dalle Sur R+2 - EnsembleDocument1 page3-04 Dalle Sur R+2 - EnsembleKurama GroutPas encore d'évaluation

- TD PDPDocument6 pagesTD PDPsamir67% (3)

- Chap4 TransactionACIDDocument27 pagesChap4 TransactionACIDSamia BlumPas encore d'évaluation

- L2 Éco - MicroéconomieDocument2 pagesL2 Éco - MicroéconomieNoel RaharinantenainaPas encore d'évaluation

- Modelisation Du Laminage A Froid Des Aciers. Etude Des Aspects Metallurgiques. Analyse Par La Methode Des TranchesDocument7 pagesModelisation Du Laminage A Froid Des Aciers. Etude Des Aspects Metallurgiques. Analyse Par La Methode Des TranchesphukaifrPas encore d'évaluation

- Chapitre 3 Les GranulatsDocument20 pagesChapitre 3 Les Granulatsatamed32100% (1)