Académique Documents

Professionnel Documents

Culture Documents

CA-IVA Impuesto Al Consumo V 06-06-2013

Transféré par

Mayra CorenaTitre original

Copyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

CA-IVA Impuesto Al Consumo V 06-06-2013

Transféré par

Mayra CorenaDroits d'auteur :

Formats disponibles

Impuesto sobre las Ventas IVA e Impuesto al Consumo

Compilacin de Actualidad

Impuesto al Consumo

Pgina 2

actualicese.com

Publicacin

Impuesto sobre las Ventas IVA e Impuesto al Consumo

Compilacin de actualidad

ISBN

Compilador - Editora actualicese.com LTDA.

Se prohbe la reproduccin total o parcial de esta publicacin con fines comerciales

Mayo de 2013

Cali

Impuesto al Consumo Pgina 3

Introduccin

La publicacin El Impuesto sobre las Ventas IVA y el Impuesto Nacional al

Consumo hace parte de nuestra nueva coleccin Compilaciones de

Actualidad, en la que hemos reunido informacin fundamental sobre temas

puntuales de inters, investigados desde nuestro portal actualicese.com.

Las Compilaciones de Actualidad hacen un recorrido transversal a lo largo

del portal y extraen informacin desde sus distintas secciones y de esta

manera ampliar el tema desde su fundamento legal con la Normatividad,

siguiendo con el anlisis de nuestros investigadores desde nuestras

secciones Artculos de Actualidad, Modelos de aplicacin, Conferencias y

Respuestas dadas desde nuestros Consultorios en Lnea.

Cabe recordar que el contenido es interactivo, con la posibilidad de hacer

click a los links o vnculos que te llevarn directamente a la fuente de la

informacin.

Impuesto al Consumo

Pgina 4

PRIMERA PARTE

Impuesto al

Consumo

Los artculos 71 a 83 de la

Ley 1607 agregaron al

E.T. los nuevos artculos

512-1 a 512-13 creando el

nuevo Impuesto al

Consumo que se cobrar

en todo el pas (excepto

en Amazonas y en San

Andrs y Providencia)

ser bimestral y solo se

cobrar por parte de los

prestadores de servicios

de restaurante (todo

negocio que venda

comidas o bebidas), los

operadores de telefona

mvil y los vendedores de

algunos vehculos, botes y

aerodinos.

Cuando se deba cobrar al

pblico ese impuesto, el

mismo se declarar en

formulario bimestral

independiente, no se

podr restar con ningn

otro valor o descuento por

impuestos similares y se

podr presentar sin pago,

pero se entiende que el

no pago genera

responsabilidad penal

como en el caso de las

declaraciones de IVA (ver

los ltimos incisos en el

artculo 512-1). Para el

cliente que lo pague ser

un impuesto que solo

podr tomarse como

mayor valor de los

vehculos, o como mayor

valor deducible en el

impuesto de renta cuando

lo pague en telefona

mvil y en restaurantes.

Por tanto, se debe

tomar en cuenta lo

siguiente:

a. Los restaurantes,

cafeteras, bares, grilles y

dems negocios donde se

vendan comidas o

bebidas, si funcionan bajo

franquicia o hacen

servicios de catering

siguen siendo

responsables del IVA al

16% en el rgimen comn

y no tienen que cobrar el

impuesto al consumo (ver

pargrafo del nuevo

artculo 512-9 y el nuevo

artculo 462 creado con el

artculo 39 de la Ley). Si

no funcionan bajo

franquicias, y sin importar

que sean negocios de

persona natural o jurdica,

tendrn que tomar en

cuenta que si en el ao

anterior (para nuestro

caso el 2012) tuvieron

ingresos brutos superiores

a 4.000 UVT (unos

$104.196.000), entonces

ya no cobrarn IVA (por lo

cual puede borrar esa

responsabilidad del RUT)

pero s cobrarn impuesto

al consumo del 8%. Y los

restaurantes de persona

natural o jurdica que no

funcionan bajo franquicia

y que en el 2012

vendieron menos de

4.000 UVT, ya no tienen

que seguir figurando en el

RUT como responsables

de IVA (ver artculo 426

del E.T. creado con el

artculo 39 de la Ley) ni

tampoco tienen que

cobrar el nuevo impuesto

al consumo.

Nombre: Impuesto al Consumo

Fecha de creacin: 1 de enero de 2013

Norma que la crea: Ley 1607 de 26 de diciembre de 2012

Norma que la reglamenta: Decreto 862 de 26 de enero de

2013

Fechas de presentacin: Mensual, a partir del 1 de mayo

de 2013 (fijada en el art. 4 del Decreto 862)

Formulario: Formulario 350

Forma de presentacin: virtual por medios electrnicos si

el declarante tiene mecanismo de firma digital.

Bases : se practicar sobre cualquier monto (no hay base

mnima) de los bienes o servicios que sean cobrados por

las sociedades y dems entes jurdicos vendedores, y que

se practicar en el momento del pago o abono en cuenta.

Hecho Generador: La prestacin o la venta al consumidor

final o la importacin por parte del consumidor final, de los

siguientes servicios y bienes mencionados en el artculo

512-1 del ET.

Causacin: Se causar al momento de la nacionalizacin

del bien importado por el consumidor final, la entrega

material del bien, de la prestacin del servicio o de la

expedicin de la cuenta de cobro, tiquete de registradora,

factura o documento equivalente por parte del responsable

al consumidor final.

Responsables: El prestador del servicio de telefona mvil,

el prestador del servicio de expendio de comidas y

bebidas, el importador como usuario final, el vendedor de

los bienes sujetos al impuesto al consumo y en la venta de

vehculos usados el intermediario profesional.

Tarifas: diferentes segn el cdigo de la actividad

econmica principal fijadas en la resolucin 0139 de 2012,

que desarrolle el vendedor de los bienes o servicios (que

puede ser del 0,3%, del 0,6% o del 1,5%).

Objetivos de su creacin: desmonte de los aportes del

13,5% al SENA, ICBF y EPS que las empresas ahorrarn

sobre los salarios inferiores a 10 salarios mnimos.

Generacin de empleo.

Inversin social.

Ficha Tcnica

Marco Normativo

Impuesto al Consumo

Pgina 6

b. En el caso de la

telefona mvil ese

servicio tendr doble

impuesto, pues ahora

generar un IVA del 16%

(antes era del 20% segn

el artculo 470 que ahora

quedo derogado con el

artculo 198 de la Ley)

ms el impuesto al

consumo del 4%. Ese 4%

de impuesto al consumo

tendr igualmente, como

suceda antes en el IVA,

una destinacin especial

hacia el deporte en los

departamentos (ver

artculo 512-2).

c. En los vehculos,

botes y aerodinos se debe

entender que estos (antes

estaban gravados con

tarifas de IVA por encima

de la tarifa general es

decir, que estaban

gravados con IVA del

20%, 25% y 35% segn el

artculo 471 del E.T. que

ahora qued derogado),

quedaron solo con IVA a

la tarifa general del 16%.

Pero esos mismos

vehculos y aerodinos

generarn adicionalmente

un impuesto al consumo

del 8% en unos casos

(artculos 512-3 y 512-7) o

del 16% en otros (artculo

512-4). Ese impuesto al

consumo no se cobra si el

vehculo, bote o aerodino

es un activo fijo para el

vendedor (artculo 512-1).

Y si se trata de negocios

de compra-venta de

vehculos, solo lo

cobrarn si el vehculo

tiene menos de 4 aos de

uso y solo sobre la parte

que corresponda a la

ganancia que tendr el

intermediario. Adems, se

entiende que en la

importacin de los

vehculos, botes y

aerodinos, la DIAN solo

cobrar el impuesto al

consumo si el importador

es el consumidor final.

Pero a los comerciantes

que importan para

revender, no se le cobrar

en la importacin pues

ese comerciante lo

cobrar en la reventa al

cliente final.

Si un hotel en

enero de 2013

cobr Impuesto

al Consumo,

declrelo pero

no lo siga

cobrando. En el

RUT, para

efectos de

presentar la

declaracin

enero-febrero,

se asume la

responsabilidad

de este

impuesto, pero

hay que

borrarla.

Analicemos el siguiente

caso:

Un hotel que no estaba

obligado a cobrar el

impuesto al consumo y lo

factur en enero,

Puede dejar de cobrarlo

a partir de febrero y debe

cancelar a la DIAN el

valor cobrado? o

Est obligado a

continuar cobrando este

impuesto?

Para este caso, se

presentan dos

situaciones:

1. El servicio de

alojamiento s es

gravado con IVA y

pas del 10% al 16%.

2. Como los hoteles

tambin tienen incluido

su servicio de

restaurante, este se

hace responsable del

impuesto al consumo.

Resulta que el servicio de

restaurante se puede

liberar del impuesto al

consumo, si dicho

servicio, sin involucrar

todos los ingresos de

hospedaje, en el ao

anterior no factur ms de

4.000 UVT, como lo

establece el artculo 512-

13 del E.T., creado con el

artculo 83 de la Ley 1607

Impoconsumo Un hotel debe pagarlo si no estaba

obligado a cobrarlo?

de 2012.

En efecto, el hotel, si su

servicio de restaurante

factur muy poco en

2012, en el 2013 se

puede salir del IVA y del

impoconsumo, deja de

cobrar los dos impuestos,

porque el servicio de

restaurante es excluido

del IVA y el impoconsumo

no lo tiene que cobrar si

por el servicio de

restaurante, en este caso

en el 2012, vendi menos

de 4.000 UVT que son

$102 millones.

De tal manera, si el

restaurante del hotel

haba cobrado

innecesariamente el

impoconsumo durante

enero, entonces debe

declarar lo que alcanz a

cobrar y para esto debe

usar el formulario 310 el

cual se prescribe y habilita

en la Resolucin 21 de

febrero 6 de 2013 y que

es donde se debe

declarar el

impoconsumo. Sin

embargo, otra de las

particularidades que se

presentan es que la DIAN

en el RUT no ha definido

todava con cules

cdigos se identifica el

responsable del

impoconsumo, rgimen

comn o el responsable

del impoconsumo rgimen

simplificado.

Es decir, as como existen

los cdigos 11 y 12 para

identificar al responsable

del IVA rgimen comn y

responsable del IVA

rgimen simplificado, en

el impoconsumo tambin

tienen que existir esos

cdigos, y por tanto, las

personas responsables

del impuesto al consumo

tienen que definirse en el

RUT tambin con los

respectivos cdigos de

responsable del

impoconsumo rgimen

comn o responsable del

impoconsumo rgimen

simplificado, y la DIAN

an no establece esos

conceptos para actualizar

el RUT.

En conclusin, si por el

mes de enero ya cobr el

impoconsumo, declrelo,

pero no lo siga cobrando.

Y en el RUT, para efectos

de poder presentar la

declaracin de enero-

febrero, asuma la

responsabilidad del

impuesto al consumo,

pero luego retrela.

Publicado:

20 de marzo de 2013

http://actualice.se/89cn

Actualidad

Impuesto al Consumo

Pgina 8

A diferencia de la

declaracin bimestral,

cuatrimestral o anual de

IVA, la nueva declaracin

bimestral del impuesto al

consumo ser forzosa,

entonces se ha de estar

presentado todos los

bimestres incluidos los

periodos en los que no se

hayan realizado

operaciones sujetas al

impuesto.

En efecto, el artculo 71

de la Ley 1607, al crear

en el E.T. el nuevo

artculo 512-1, solo

mencion, en el pargrafo

1 del nuevo artculo, que

las declaraciones del

impuesto al consumo

seran de periodo

bimestral pero no

mencion que se

exoneraba de la

presentacin de la

declaracin en los

bimestres en que no

existan operaciones

generadoras del

impuesto. Ni siquiera en el

artculo 76 de la Ley, con

el cual se crea el artculo

512-6 del E.T. y que

establece el contenido de

la declaracin del

impuesto al consumo, se

hizo ese tipo de

exoneracin.

Por consiguiente, es claro

que todos los

responsables del

impuesto al consumo que

estn obligados a

presentar dicha

declaracin - prestadores

de servicios de

restaurante, vendedores

de licores para consumo

en el sitio, prestadores del

El nuevo impuesto bimestral al consumo se debe

presentar aunque sea en ceros

servicio de telefona mvil

y vendedores de ciertos

vehculos, botes y

aerodinos - quedan

obligados a presentarla

todas las veces aunque

sea en ceros y con firma

de contador o revisor

fiscal, si les aplica, tal

como lo pide el artculo

512-6 del E.T. Esa incluso

es una declaracin en la

que nunca habr saldos a

favor.

Recuerde que los

nicos responsables del

impuesto al consumo que

no tienen la tarea de

presentar declaraciones

bimestrales de dicho

impuesto durante el 2013

son los que prestan

servicio de restaurante

(incluido heladeras,

panaderas, fruteras,

cafeteras y

autoservicios), y los que

venden bebidas para

consumo en el sitio

(bares, tabernas,

discotecas), sin importar

si son de persona jurdica

o natural, pero en los

cuales esa sola actividad

gravada con el impuesto

al consumo (o la suma de

esas dos actividades si es

que las hacen al mismo

tiempo) les haya

generado ingresos brutos

totales en el 2012

inferiores a 4.000 UVT

(4.000 x $26.049 =

$104.196.000; ver el

numeral 3 del artculo

512-1, el 512-8, el 512-9,

512-12 y el 512-13 del

E.T. creados con los

artculos 71, 78, 80, 82 y

83 de la Ley 1607).

Debe recordarse que

justamente esos

prestadores de servicios

de restaurante, siempre

que no funcionen bajo

franquicias y que no

hagan servicios de

catering, al igual que los

vendedores de licores

para consumo en el sitio,

son contribuyentes que

hasta el 2012 eran

responsables del IVA, ya

fuese como simplificado o

comn, responsabilidad

11 o 12, pero el artculo

39 de la Ley 1607, al

crear el artculo 426 del

E.T., les dijo que ya no

seguiran teniendo esa

responsabilidad y por

tanto deben quitar de su

RUT esa responsabilidad

11 o 12.

Adems, si hasta

diciembre de 2012

pertenecan al rgimen

comn del IVA y haban

formado quizs saldos a

favor que no podan

solicitar en devolucin,

porque no era originado

en los excesos de

retenciones de IVA sino

producto de que tenan

ms IVA descontable que

generado (ver artculos

815 y 850 del E.T.), y con

dicho saldo a favor lo

nico que podan hacer

era arrastrarlo de un

periodo a otro, entonces

es claro que ese saldo a

favor formado hasta

diciembre de 2012 lo

nico que pueden hacer

es bajarlo al costo o gasto

del 2012 y restarlo como

deducible en su

declaracin de renta.

Publicado:

18 de marzo de 2013

http://actualice.se/89bl

Luego de los grandes

cambios que introdujo la

Ley 1607 en materia del

IVA (que con su artculo

61 modific el 600 del E.T.

estableciendo que habrn

declaraciones

bimestrales,

cuatrimestrales y

anuales) y de la creacin

que la misma Ley hace

del nuevo impuesto, es

importante aclarar lo que

sucedera en relacin con

la obligacin o no de

presentar esas

declaraciones de ambos

impuestos aunque sea en

ceros.

Impuesto al Consumo Pgina 9

Sobre este tema, tenga

presente que las

declaraciones del

impuesto al consumo del

bimestre enero-febrero de

2013 se vencieron para

cualquier numero de NIT,

el da 23 de marzo, pues

fue un aplazamiento

especial que se hizo con

el Decreto 395 de marzo

7 de 2013 a causa de que

El impuesto al consumo

es un impuesto

independiente del IVA.

Quienes sean

responsables de cobrarlo

lo harn al consumidor

final y lo van a presentar

en un formulario distinto al

del IVA. De igual manera,

lo van a diligenciar en otra

declaracin que van a

presentar bimestralmente,

pero es otro formulario.

Para la empresa o

persona natural que lo

pague, la norma en el

inciso 7 del artculo 512-1

del E.T., creado con el

artculo 71 de la ley dice:

El impuesto nacional al

consumo de que trata el

presente artculo

constituye para el

comprador un costo

deducible del impuesto

sobre la renta como

mayor valor del bien o

servicio adquirido.

Por lo tanto, quienes

paguen impuesto al

consumo lo que les

discriminen en el almacn

o en el lugar donde les

han de cobrar este

Quines son responsables y cmo deben

diligenciarlo?

Las personas que

tengan la

responsabilidad de

cobrar el impuesto al

consumo lo harn al

consumidor final y lo

presentarn en un

formulario diferente al

del IVA.

en la DIAN todava estn

haciendo ajustes

administrativos para

recibir esas nuevas

declaraciones. Esta es la

hora en que incluso no

han definido ni los

cdigos para identificar

esa responsabilidad del

impuesto al consumo en

el RUT de los obligados y

tampoco han sacado

impuesto, en este punto

recuerde que solo se va a

cobrar en vehculos,

telefona mvil o en

servicios de restaurantes

que no estn

franquiciados y que se

pasen del tope del

rgimen simplificado de

impuesto al consumo.

En estos casos, si les

cobran el impuesto al

consumo deben dejarlo o

como mayor valor del

vehculo, del bote o el

aerodino, porque es hasta

en vehculos, botes y

aerodinos, los que

menciona la Ley, o dejarlo

como mayor valor de la

telefona mvil, o dejarlo

como mayor valor del

servicio de restaurante

que hayan pagado; y lo

deducen en el impuesto

de renta.

Los vehculos quedaron

algunos con IVA y otros

con IVA ms impuesto al

consumo. De manera que

todo, el IVA ms el

impuesto al consumo lo

deprecian; y los gastos.

La telefona y el

restaurante si traen

impuesto al consumo, se

dejan como mayor valor

del gasto telefona o

mayor valor del servicio

de restaurante, y se

restaran tambin en la

declaracin de renta.

En conclusin, si

usted pag impuesto al

consumo, nunca lo vaya

a contabilizar como IVA

descontable porque no

pertenece al IVA, este se

debe restar en la

declaracin de renta como

mayor valor de los bienes

o servicios que lo haya

generado.

El Decreto 0395 de marzo

7 del 2013 estableci que:

Articulo 1. El vencimiento

para presentar y pagar la

declaracin del Impuesto

Nacional al Consumo

correspondiente al

trimestre enero-febrero de

2013, ser el

veintiuno (21) de marzo

de 2013,

independientemente del

ltimo dgito de

verificacin.

Dice por error en este

artculo trimestre, siendo

en realidad bimestre.

la cartilla instructiva para

el formulario 310.

Los vencimientos para los

dems bimestres del

2013 si seran los que ya

se haban definido antes

en el artculo 2 del

Decreto 187 de febrero

12 de 2013 con el cual se

agreg el artculo 23-1 al

Decreto 2634 de

diciembre 17 de 2012.

Gobierno ampli plazo

para primera declaracin

del impuesto al consumo

enero-febrero de 2013

Publicado:

13 de marzo de 2013

http://actualice.se/899a

Impuesto al Consumo

Pgina 10

El artculo 2 del Decreto

187 de 2013 agreg el

nuevo artculo 23-1 al

Decreto 2634 de 2012

para fijar el calendario de

vencimientos bimestrales

para todos los que sean

responsables del nuevo

impuesto nacional al

consumo creado con los

artculos 71 a 83 de la Ley

1607 con los cuales se

agregaron al E.T. los

nuevos artculos 512-1

hasta 512-13.

Los obligados a presentar

esa declaracin bimestral

son ciertos restaurantes y

Gobierno fij calendarios para declaraciones

Los artculos 71 a 83 de la

Ley 1607 de diciembre de

2012 agregaron al E.T. los

nuevos artculos 512-1 a

512-13 creando el nuevo

Impuesto al Consumo que

se cobrar en toda

Colombia, con excepcin

en Amazonas y en San

Andrs y Providencia.

Este ser bimestral y solo

lo cobrarn los

prestadores de servicios

de restaurantes, o

cualquier negocio que

venda comidas o bebidas.

Tambin lo harn los

operadores de telefona

mvil y los vendedores de

algunos vehculos, botes y

aerodinos.

Cmo se cobrar a quienes tengan que pagarlo?

dems negocios similares

(como panaderas,

pasteleras, grilles, bares,

etc.) donde se vendan

comidas o bebidas

preparadas, al igual que

los operadores de

telefona mvil y los

vendedores de ciertos

vehculos, botes y

aerodinos.

Para presentar esta

declaracin, los obligados

debern usar el nuevo

formulario 350.

Al momento de cobrarlo

al pblico

Se declarar en un

formulario bimestral

independiente.

No se podr restar con

ningn otro valor o

descuento por impuestos

similares y se podr

presentar sin pago.

El no pago genera

responsabilidad penal,

como en el caso de las

declaraciones de IVA.

Para el cliente que lo

pague, este impuesto solo

podr tomarse como

mayor valor de los

vehculos, o mayor valor

deducible en el impuesto

de renta, cuando lo pague

en telefona mvil y

restaurantes.

Negocios donde se

vendan comidas o

bebidas deben tener en

cuenta

Si estos funcionan bajo

franquicia siguen siendo

responsables del IVA al

16% en el rgimen comn

y no tienen que cobrar el

Impuesto al Consumo.

Si no funcionan bajo

franquicia y sin importar

que sean negocios de

persona natural o jurdica,

tendrn que tener en

cuenta si el ao anterior

tuvieron ingresos brutos

superiores a 4.000 UVT

($104.196.000); entonces

ya no cobrarn IVA pero

s Impuesto al Consumo

del 8%.

Pero es claro que los

responsables de ese

impuesto, antes de poder

presentar virtualmente o

en papel su declaracin,

primero tendrn que

modificar su RUT para

hacer figurar entre sus

responsabilidades la

nueva responsabilidad de

impuesto al consumo

Publicado:

18 de febrero de 2013

http://actualice.se/88x3

El Decreto 187 de

febrero 12 de 2013

realiz ajustes

importantes al Decreto

2634 que contena el

calendario tributario

del 2013 que haba sido

expedido antes de la

Ley 1607. Estos ajustes

fijaron los calendarios

especiales para

declaraciones

cuatrimestrales y

anuales del IVA, los

bimestrales para el

nuevo impuesto al

consumo.

Publicado:

4 de febrero de 2013

http://actualice.se/88qr

Con la Ley 1607 de

diciembre de 2012,

Reforma Tributario,

este impuesto fue

creado desde el 1 de

enero de 2013, y su

hecho generador es la

prestacin o la venta

al consumidor final o

la importacin por

parte del consumidor

final, de algunos

bienes y servicios que

a continuacin

explicamos.

Impuesto al Consumo Pgina 11

Para el servicio de

telefona mvil

Este servicio tendr el

doble impuesto ya que

ahora generar un IVA del

16%. Hay que recordar

que antes era del 20%

ms el Impuesto al

Consumo del 4%.

Este 4% tendr

igualmente, como suceda

antes en el IVA, una

destinacin especial hacia

el deporte en los

departamentos.

En el desarrollo de

nuestros seminarios sobre

la Reforma Tributaria Ley

1607 de 2012 en el mes

de enero estuvimos

visitando la ciudad de

Medelln, pero al ir a tres

restaurantes de la ciudad

pudimos observar que ese

tipo de negocios estn

teniendo problemas para

el manejo de sus

datafonos y el cobro del

respectivo impuesto al

consumo que cre la Ley

1607 (ver los artculos 39,

71 y 79 a 83 de la Ley).

Resulta que estos

restaurantes que

visitamos, en sus

respectivas facturas,

cumplieron con no seguir

cobrando el IVA del 16%

que cobraban hasta

diciembre de 2012 y del

cual se pudieron retirar

pues el artculo 39 de la

Ley al crear el nuevo

artculo 426 en el E.T.,

dispuso que todos los

Errores con el cobro del impuesto al consumo en los

datafonos de los restaurantes

En los vehculos, botes

y aerodinos

Los vehculos, botes y

aerodinos que antes

estaban gravados con

tarifas de IVA por encima

de la tarifa general,

quedaron solo con IVA del

16%. Pero estos

generarn tambin un

impuesto al consumo del

8% en unos casos o del

16% en otros.

Dicho Impuesto al

Consumo no se cobra si

el vehculo, bote o

aerodino es un activo fijo

para el vendedor. Si se

trata de negocios de

compra-venta de

vehculos, solo lo

cobrarn si el vehculo

tiene menos de 4 aos de

uso y solo sobre la parte

que corresponda a la

ganancia que tendr el

intermediario.

Al momento de realizar

una importacin de estos,

la DIAN solo cobrar el

Impuesto al Consumo si el

importador es el

consumidor final. A los

comerciantes que

importan para revender,

no se les cobrar en la

importacin, pues este lo

har en la reventa al

cliente final.

restaurantes, de persona

natural o jurdica, que no

funcionen bajo franquicia

ni realicen actividades de

catering, dejaron de ser

responsables del IVA. A

cambio de ello, la factura

que expidieron s inclua

ahora el nuevo impuesto

al consumo con la tarifa

del 8%. Entonces, la

cuenta dio por ejemplo:

$100.000 de los

alimentos, + propina de

$10.000

+ impuesto al consumo de

$8.000 (8% de los

alimentos sin incluir las

propinas), para un total de

= $118.000

Pero el problema es que

cuando se paga con

nuestras tarjetas de

crdito, en el datafono

pudimos comprobar que

los $8.000 que en verdad

deban verse como

impuesto al consumo

seguan vindose como

IVA.

Adicionalmente, en la

parte donde los datafonos

dicen valor base

devolucin de IVA,

colocaban el valor de

$100.000, ese dato es en

realidad uno que los

bancos utilizan para

envirselo a la DIAN y

cuando las compras s son

gravadas con IVA, y el

comprador fue una

persona natural que no

est en el rgimen comn,

entonces a la persona

natural la DIAN le

devolver en su extracto

de la tarjeta de crdito 2

puntos de los IVA

pagados al 10% y al 16%,

devolucin que ahora con

la reforma ser de 2

puntos de los IVA

pagados al 5% y al 16%

(ver artculo 850-1 del E.T.

que fue modificado con el

artculo 67 de la Ley

1607).

Publicado:

28 de enero de 2013

http://actualice.se/88on

Aunque muchos

restaurantes en sus

facturas indican que ya

no estn cobrando IVA

pero s el impuesto al

consumo, en los

datafonos reportan

esos mismos valores

del impuesto al

consumo como si

siguiera siendo un IVA,

y hasta diligencian el

valor base de

devolucin de IVA el

cual es un dato con el

cual la DIAN le

devuelve solo IVA, pero

no impuesto al

consumo, a los

compradores personas

naturales.

Impuesto al Consumo

Pgina 12

Se forman tres

problemas

Entonces, el error de aun

no haber actualizado los

sistemas de los datafonos

en los restaurantes,

bares, grilles, heladeras,

panaderas y dems

negocios que ya son

responsables del

impuesto al consumo pero

no son responsables del

IVA, est llevando a los

siguientes problemas:

1. Si en los datafonos

dicen que en el

establecimiento estn

cobrando IVA, entonces

el banco le reportar a la

DIAN que el restaurante

sigue cobrando IVA y

eso es incorrecto pues lo

que en verdad est

cobrando el

establecimiento es otro

impuesto totalmente

distinto, a saber, el

impuesto al consumo

(que el restaurante luego

declarar en otro

formulario totalmente

diferente al del IVA).

En consecuencia, ese

restaurante va a tener

problemas cuando la

DIAN le pregunte porque

cobr un IVA con una

tarifa que no le

corresponda, y adems le

preguntar por qu no ha

presentado la declaracin

de ese IVA.

2. Los bancos emisores

de las tarjetas, y de

acuerdo al cambio que el

artculo 42 de la Ley 1607

le hizo al artculo 437-1

del E.T., a partir de enero

1 de 2013 ya no practican

al establecimiento la

retencin de IVA al 10%

como lo permita hasta el

2012 las normas del

artculo 16 del Decreto

406 de marzo de 2001 y

artculo 1 del Decreto

1626 de agosto de 2001.

Por el contrario, los

bancos practicarn esa

retencin tambin con la

nueva tarifa del 15%, algo

que incluso har que el

Congreso tenga luego que

ajustar el artculo 376-1 y

el Gobierno tenga que

ajustar dentro de poco la

parte pertinente del

Decreto 1159 de 2012

sobre pagos a terceros a

travs de bancos y que

empezar a tener

aplicacin a mediados del

2013. Pero en relacin

con el impuesto al

consumo, la Ley 1607 no

estableci que se le

puedan practicar

retenciones. Entonces, si

en el datafono le dicen al

banco que el

establecimiento est

cobrando IVA, el banco

entonces le har

equivocadamente

retencin de IVA al 15% a

ese valor que en realidad

era un impuesto al

consumo.

3. Para el comprador de

los alimentos, aunque sea

persona natural en el

datafono ya no se le tiene

que seguir discriminando

ningn Valor base de

devolucin del IVA, pues

lo que ahora est

pagando ese comprador

es un impuesto al

consumo y la DIAN, si el

comprador es persona

natural, no le devolver en

su extracto de sus tarjetas

ningn valor por concepto

de lo que haya pagado

por impuesto al

consumo.

Como vemos, estos

errores en los datafonos

son muy delicados y es

muy importante que las

entidades bancarias y los

restaurantes rectifiquen

todo lo que ser el debido

reporte en los datafonos

de los consumos de los

clientes que cancelen con

tarjetas dbito o crdito.

Para los negocios que no

son responsables del

impuesto al consumo pero

que s siguen siendo

responsables del IVA, o

que no sean incluso

responsables del IVA,

tambin es muy

importante que cuiden la

forma en que digitan los

valores en los datafonos.

Cuenta de pasivo a utilizar por los responsables del

cobro de impuesto al consumo

Sabemos que para quien paga el nuevo impuesto al

consumo este constituye un costo, pero es obvio que

para quien lo recauda o cobra, por ejemplo los

restaurantes, mientras no consignen dicho dinero

tendrn un pasivo con la DIAN. Qu cuenta de pasivo

debern utilizar los responsables del cobro del impuesto

al consumo para registrar dicho pasivo?

Ver en:

http://actualicese.com/respuestas/cuenta-de-

pasivo-a-utilizar-por-los-responsables-del-cobro-

de-impuesto-al-consumo/

Consultorios

Impuesto al consumo en contrato de prestacin de

servicios de alimentacin excluido de IVA

Se genera impuesto al consumo en un contrato de

prestacin de servicios de alimentacin hospitalaria

cuando en si forma parte del servicio integral de salud y

como tal est excluido de IVA? La entidad contratante

en cabeza del revisor fiscal afirma que se debe

incorporar el impuesto al consumo, y creemos que no

porque la ley habla de establecimientos que presten el

servicio o vendan y lo que se tiene en s, para este caso,

es un contrato.

Ver en:

http://actualicese.com/respuestas/impuesto-al-

consumo-en-contrato-de-prestacion-de-

servicios-de-alimentacion-excluido-de-iva/

Impuesto al Consumo

Pgina 14

Cobro del impuesto al consumo en servicios hoteleros

que se presten a extranjeros

Debe cobrarse el impuesto al consumo en los servicios

hoteleros que se presten o facturen a los extranjeros?

Ver en:

http://actualicese.com/respuestas/cobro-del-

impuesto-al-consumo-en-servicios-hoteleros-

que-se-presten-a-extranjeros/

Cobro del IVA e impuesto al consumo en las cafeteras

Respecto al manejo de IVA en las cafeteras. Se trata de

una cafetera que es rgimen comn y dentro de sus

actividades, adems de la venta de productos de

cafetera y restaurantes, tiene la actividad de arrendar

bienes inmuebles. Al facturar el arriendo de bienes

inmuebles, debe cobrar el IVA del 16%? Tiene que

presentar 2 declaraciones de IVA y del impuesto al

consumo del 8%?

Ver en:

http://actualicese.com/respuestas/cobro-del-iva-

e-impuesto-al-consumo-en-las-cafeterias/

Inconvenientes con datafono donde registra el 16%

como impuesto al consumo

Con la reforma tributaria ahora existe el 8% de impuesto

al consumo. Yo estoy aplicando esta norma, pero en mi

datafono aparece 16% y el cambio me lo hicieron hasta

ayer. Qu debo hacer al momento de declarar?

Ver en:

http://actualicese.com/respuestas/inconveniente

s-con-datafono-donde-registra-el-16-como-

impuesto-al-consumo/

Impuesto al Consumo Pgina 15

Aplicacin del Impuesto al consumo en un negocio de

comidas rpidas

Debo llevar a la cuenta 24 el 8% de impuesto al

consumo? Cuando pague a la DIAN, debito la cuenta?

(tipo de negocio: comidas rpidas)

Ver en:

http://actualicese.com/respuestas/aplicacion-del-

impuesto-al-consumo-en-un-negocio-de-

comidas-rapidas/

Reforma Tributaria: Qu caractersticas tendr el

nuevo Impuesto al Consumo?

Conferencias

fruteras, bares, grilles,

y todos los negocios

donde se vendan

alimentos o bebidas

para consumir en el

sitio, o para llevar a

domicilio. No se

incluyen a los negocios

que hacen catering ni

a los restaurantes y

cafeteras que

funcionen dentro de

los establecimientos

educativos

mencionados en el

numeral 6 del artculo

476. Los negocios de

restaurante que s

queden obligados a

cobrar este tributo,

solo dejarn de

cobrarlo si son

negocios de persona

natural o jurdica que

en el ao anterior

obtuvieron ingresos

brutos de la actividad

inferiores a 4.000 UVT.

La base no incluir las

propinas, pero si las

entradas al sitio. La

tarifa ser la del 8%.

b) Venta de los

vehculos, botes y

aerodinos, que no

sean activos fijos para

el vendedor, pero que

estn expresamente

mencionados en los

artculos 512-3, 512-4

y 512-7: Los

mencionados en el

artculo 512-3 y 512-7

estarn gravados a

Los artculos 71 a 83 de la

Ley agregaron al E.T. los

nuevos artculos creando

el nuevo Impuesto al

Consumo que se cobrar

desde enero 1 de 2013 y

que tendr las siguientes

caractersticas:

1) Solo se generar en la

venta o prestacin de

servicios al consumidor

final de los siguientes

bienes o servicios y que

se realice en todo

Colombia, sin incluir

Amazonas, San Andrs,

Providencia y Santa

Catalina:

a) Prestacin del

servicio de restaurante

en negocios que no

funcionen bajo

franquicias. Incluye

heladeras,

panaderas,

pasteleras, cafeteras,

un taxi, o un carro

mortuorio), entonces

no generar el

impuesto al consumo.

Si se trata de un

comerciante de

vehculos usados, solo

cobrar el

impoconsumo si el

vehculo tiene menos

de 4 aos de uso y lo

cobrar solo sobre la

parte que sea la

ganancia para el

comerciante.

c) En el servicio de

telefona mvil: Su

tarifa ser el 4% (todo

este 4% ser

destinado para

actividades de deporte

en los departamentos).

2) Todo responsable

obligado a cobrar este

impuesto tendr que

expedir factura o

documento equivalente

(ejemplo tiquete de

mquina registradora)

discriminndolo.

3) Al valor cobrado por

impuesto al consumo no

se le podrn restar ningn

otro impuesto al momento

de declararlo. Ni tampoco

se le restarn

retenciones a ttulo del

impuesto al consumo

pues la Ley no crea ese

tipo de retencin.

La Reforma

Tributaria cre el

nuevo Impuesto al

Consumo, el cual

tiene una serie de

caractersticas que

explicamos a

continuacin.

Publicado:

22 de febrero de 2013

http://actualice.se/890n

Impuesto al Consumo Pgina 17

4) Todos los responsables

del impuesto presentarn

una declaracin bimestral

la cual se podr presentar

con o sin pago. A esa

declaracin se le

aplicarn las mismas

sanciones que en el caso

de las declaraciones de

IVA (ver ltimo inciso,

antes de los pargrafos,

podr dejar como mayor

costo del activo o del

servicio y terminar

tomndolo como gasto

deducible en su

declaracin de renta (si

est obligado a presentar

declaracin de renta).

en el artculo 512-1).

Pero no habr

responsabilidad penal

cuando se atrasen en el

pago (artculo 402 del

Cdigo penal)?

5) Para el adquirente de

los bienes o servicios, el

valor que pague por

impuesto al consumo s lo

R/ Bimestral.

9. Cuando se inicia la

actividad o cuando

se termina hasta

qu momento se

debe declarar el

impuesto al

consumo?

R/ Entre el perodo

comprendido entre la

fecha de iniciacin de

actividades y la fecha

de finalizacin del

respectivo perodo.

10. Qu departamento

distritos fueron

excluidos del

impuesto al

consumo?

R/ Amazonas y al

Archipilago de San

Andrs.

11. Cul es la base

gravable y la tarifa

del servicio de

telefona mvil?

R/ El 4%, sobre el

valor del servicio sin

incluir el IVA.

12. Qu vehculos

quedaron gravados

con la tarifa del 8%?

R/ Los automviles y

pick-up de tipo

familiar y camperos,

cuyo valor FOB o su

equivalente sea

inferior a USD

$30.000 con sus

accesorios.

Motocicletas con

motor de mbolo

alternativo de

cilindrada superior a

250 c.c.

Yates y dems

barcos y

embarcaciones de

3. Cules son los

hechos

generadores de

este impuesto?

R/ Servicios de

telefona mvil.

Venta de algunos

bienes muebles

nacionales o

importados como

vehculos,

establecidos en las

posiciones

arancelarias

contenidas en los

artculos 512-3, 512-

4 y 512-5, que

cumplan con ciertas

condiciones.

Venta de comida y

bebidas preparadas

en restaurantes,

cafeteras,

autoservicios,

heladera, fruteras,

pasteleras y

panaderas para el

consumo en el sitio,

para ser llevadas, o

para domicilio, los

servicios de

alimentacin por

contrato, la venta de

comidas y bebidas

alcohlicas para el

consumo dentro de

bares y tabernas y

discotecas.

4. Cundo se causa

el impuesto al

consumo?

R/ Al momento de

nacionalizar el bien

importado por el

consumidor final, la

entrega material o

del bien, de la

prestacin del

servicio o de la

expedicin de la

cuenta de cobro,

1. A partir de cundo es

aplicable el Impuesto

Nacional al Consumo,

segn el Artculo 512-

1?

R/ Del 1 de enero del

2013.

tiquete de

registradora, factura

o documento

equivalente por parte

del consumidor final.

5. Quienes son

responsables del

impuesto al

consumo?

R/ El prestador de

servicios de telefona

mvil, el prestador de

servicios de venta de

comidas y bebidas, el

importador como

usuario final, el

vendedor de los

bienes sujetos al

impuesto al consumo

y en la venta de

vehculos usados el

intermediario

profesional.

6. Es deducible en el

impuesto de renta

el impuesto al

consumo por parte

del responsable?

R/ Si, se considera

un costo deducible,

como mayor valor del

bien o servicio

adquirido.

7. El impuesto al

consumo es

descontable en el

IVA?

R/ No, en ningn

caso el impuesto al

consumo genera

impuestos

descontables en el

IVA.

8. Cul es el perodo

gravable para la

declaracin del

impuesto al

consumo?

Preguntas Frecuentes

2. Quedan gravados

con impuesto al

consumo los

restaurantes y

cafeteras que prestan

servicios a

establecimientos de

educacin?

R/ Este servicio est

excluido del impuesto

al consumo.

Impuesto al Consumo Pgina 19

recreo, deporte,

barcas (botes) de

remo y canoas.

14. Cmo se

establece la base

gravable cuando se

venden vehculos al

consumidor final?

R/ Ser el valor del

bien, incluido todos

los accesorios de

fbrica que hagan

parte del valor total

pagado por el

adquiriente, sin

incluir el impuesto a

las ventas.

15. Cmo se maneja

el Impuesto al

consumo de los

vehculos usados?

R/ No se aplicara a

los vehculos usados

que tengan ms de

cuatro aos desde la

venta o importacin.

16. Qu vehculos

quedaron gravados

con el 16% en el

Impuesto al

consumo?

R/ Los automviles y

pick-up de tipo

familiar y camperos,

cuyo valor FOB o su

equivalente sea

superior a USD

$30.000 con sus

accesorios.

Globos y dirigibles;

planeadores, alas

planeadoras y dems

aeronaves, no

propulsados con

motor de uso

privado.

Las dems

aeronaves

(helicpteros,

aviones), vehculos

especiales (satlites),

y sus vehculos de

lanzamiento y

vehculos

suborbitales de uso

privado.

17. Cul es la base del

impuesto a las

ventas de vehculos

automotores al

consumidor final?

R/ El valor total del

bien, incluidos

accesorios de fabrica

que hagan parte del

valor pagado, sin

incluir el impuesto a

las ventas.

18. Cmo se maneja el

impuesto a las

ventas del 16% en

los vehculos

usados y en los

aerodinos cuando

se venden?

R/ La base gravable

ser la diferencia

entre el valor total de

la operacin y el

precio de compra.

19. Qu vehculos no

causan el impuesto

al consumo?

R/ Los siguientes

vehculos sin

importar el motor:

Taxis, vehculos para

el transporte de diez

personas o ms

incluido el conductor,

Vehculos para el

transporte de

mercanca,

Coches ambulancia,

celulares y

mortuorios,

Motocarros de tres

ruedas para

transporte de carga o

personas con ciertas

caractersticas,

Aerodinos de

enseanza hasta de

dos plazas y los de

servicio pblico,

Motos y motocicletas

hasta de 250 cc,

Vehculos elctricos

no blindados,

Barcas de remo y

canoa para el uso de

la pesca artesanal.

20. Qu debe contener

la Declaracin del

Impuesto al

Consumo?

R/ El formulario.

Identificacin y

ubicacin del

responsable.

Discriminacin de los

factores necesarios

para determinar la

base gravable.

Liquidacin privada

del impuesto al

consumo, incluidas

las sanciones cuando

fuere el caso.

Firma del obligado.

Firma de revisor

fiscal, cuando el

contribuyente este

obligado a llevar

contabilidad y se

tenga la obligacin

de tenerlo.

Los que no tengan la

obligacin de tener

revisor fiscal, debe

estar firmada por el

contador pblico,

cuando el patrimonio

bruto el ao anterior

haya obtenido

ingreso brutos

superiores a 100.00

UVT ($

2.604.900.000).

21. Qu bienes de

acuerdo con el

Artculo 512-7 estn

excluidos del

impuesto a las

ventas y a partir de

qu fecha?

R/ Los yates, naves y

barcos de recreo o

deporte 89.03, cuyo

valor FOB exceda de

30.000 UVT y los

helicpteros y

aviones de uso

privado 88.02 sin

importar su valor, en

San Andrs y

Providencia y se

abanderen en la

capitana de San

Andres, a partir del

ao 2014.

13. Se les aplicar el

impuesto al consumo

tarifa del 16%, a que

vehculos usados?

R/ Se aplicara a los

vehculos usados que

tengan menos de

cuatro aos desde la

venta o importacin.

Impuesto al Consumo

Pgina 20

22. Al excluir los

bienes del Artculo

512-7 del IVA

pasarn a ser

gravados con el

Impuesto a las

consumo?

R/ Si, estaran

sujetos al impuesto a

las ventas del 8%.

23. Cmo se define

restaurante en la

reforma tributaria?

R/ Los

establecimientos

cuyo objeto es el

servicio de suministro

de comidas y

bebidas destinadas

al consumo como

desayuno, almuerzo

o cena y el de platos

fros y calientes para

refrigerio rpido,

independiente del

horario o de la

denominacin del

establecimiento.

Tambin los

establecimientos que

en forma exclusiva

se dedica al

expendio propio de

cafeteras,

heladeras, frutas,

pastelera, panadera

y establecimientos

que adicional a sus

actividades propias,

expenden comidas.

24. Quedan gravados

con impuesto al

consumo los

servicios de

alimentacin

institucional o

alimentacin de las

empresas

prestados bajo

contrato (catering)?

R/ No, est excluido

del impuesto al

consumo.

25. Cmo se

conforma la base

gravable en el

servicio prestado

por los

restaurantes?

R/ El precio total del

consumo, incluidas la

bebidas de todo tipo

y dems valores

adicionales.

26. La propina hace

parte del impuesto

nacional al

consumo?

R/ No, ya que es

voluntaria.

27. Debe

discriminarse en la

factura, tiquete de

registradora o

documento

equivalente el

impuesto al

consumo?

R/ Si, y deber

calcularse

previamente e

incluirse en el valor

de los precios de

lista.

28. Qu

establecimientos de

comercio son

excluidos del

impuesto al

consumo?

R/ Los

establecimientos de

comercio, locales o

negocios en donde

se desarrollen

actividades bajo

franquicia,

concesin, regala,

autorizacin o

cualquier otro

sistema que implique

la explotacin de

intangibles.

29. Los

establecimientos

sealados en el

punto anterior con

que tarifa quedan

gravados?

R/ Al 16% con el

impuesto a las

ventas.

30. Qu se entiende

por bares, tabernas

y discotecas,

cualquiera que sea

su denominacin o

modalidad que

adopten?

R/ Establecimientos,

con o sin pista de

baile o presentacin

de espectculos en

los cuales se

expenda bebidas

alcohlicas y

accesoriamente

comidas para ser

consumidos en los

mismos.

31. Cul es la base

gravable y la tarifa

del impuesto al

consumo en bares,

tabernas y

discotecas?

R/ Es el valor total

del consumo, incluida

comida, precios de

entrada y dems

valores adicionales.

32. Estn gravados

con el impuesto al

consumo el servicio

de restaurantes y

bar prestados?

R/ Si, estarn

gravados con el

impuesto nacional al

consumo.

33. Hay rgimen

simplificado en el

rgimen al

consumo, que tope

de ingresos debe

tenerse en cuenta?

R/ Personas

naturales y jurdicas

que el ao anterior

hayan obtenido

ingresos brutos

totales provenientes

de las actividades

inferiores a 4.000

UVT.

34. Qu debe tenerse en

cuenta cuando

dentro de un mismo

establecimiento se

presten

independiente y en

recintos por

separado el servicio

de restaurante y bar?

R/ Se gravara un

servicio integral del

8%

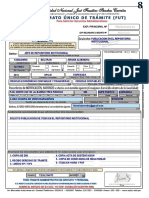

Modelos y Formatos

Formulario

Declaracin

de nuevo

Impuesto al

Consumo

Impuesto sobre las Ventas Pgina 22

SEGUNDA PARTE

Impuesto sobre las

Ventas

IVA

Qu es el Impuesto al

Valor Agregado-IVA?

El Impuesto al Valor

Agregado (tambin

conocido como Impuesto

sobre las ventas), es un

gravamen que se aplica

en todo el suelo

colombiano (excepto San

Andrs y el Amazonas) y

recae sobre la venta de

bienes corporales

muebles (incluyendo

algunos activos fijos como

los aerodinos), la

prestacin de servicios en

el territorio nacional y la

explotacin de juegos de

suerte y azar distintos de

loteras (ver artculos 420,

421 y 423 del Estatuto

Tributario y el artculo 270

de la Ley 223 de 1995).

Se denomina Impuesto al

Valor agregado, en teora

el impuesto que

finalmente pagar quien

hizo las ventas o la

prestacin de los servicios

es el que se calculara

sobre mayor valor (utilidad

sobre el producto) que

dicho responsable le haya

agregado al costo de sus

bienes o servicios ya que

al impuesto que l haya

cobrado en el momento

de la venta le podr restar

los impuestos de IVA que

haya pagado cuando

primero compr los

bienes.

Ejemplo

Un comerciante compra

mercancas en $100.000 y

pag en ese momento un

IVA de $16.000 (a la tarifa

general del IVA que es del

16%), cuando ste tome

los $100.000 del costo de

compra y lo incremente,

por ejemplo, en un 30%

(pues ese es el margen

de utilidad de su negocio),

en ese caso el precio de

re-venta ser $130.000 y

el IVA que se generar en

esa venta ser de

$20.800. Por

consiguiente, el Impuesto

que finalmente le tendr

que pagar al Estado

saldr de la diferencia

entre $20.800 -$16.000 =

$4.800. Esos $4.800 son

justamente el 16% de ese

valor agregado que el

comerciante haba

adicionado al precio de

compra de sus

mercancas, es decir, son

un 16% de los $30.000

que le agreg al precio de

compra y con lo cual

defini su precio de

reventa.

El IVA solo se deja de

generar en aquellas

ventas o prestacin de

servicios que

expresamente estn

sealadas en las normas

vigentes como ventas o

servicios excluidos del

IVA (ver artculo 424 y

Nombre de pila: Impuesto sobre las ventas

Nombre cientfico: Impuesto al Valor Agregado

Sigla: IVA

Tipo: Impuesto de orden Nacional, indirecto, de

naturaleza real y de rgimen general.

Fechas de presentacin: bimestral, cuatrimestral y

anual (Esta ltima con anticipos en mayo y septiembre,

segn Ley 1607 de 2012)

Formulario: Formulario 300

Forma de presentacin: Virtual

Causacin: El IVA es de carcter instantneo, y se

causa en el momento de la realizacin del hecho

generador

En las ventas: La fecha de emisin de factura o

documento equivalente.

En contratos con el Estado: La fecha de la resolucin

o acta de adjudicacin del contrato.

Retiros de mercancas: La fecha de retiro

Prestacin de Servicios: La fecha de factura o

documento equivalente.

Importaciones: Fecha de nacionalizacin del bien

Juegos de suerte y azar: Fecha de realizacin de la

apuesta, expedicin de boleta, etc. (no importa la

habitualidad)

Elementos del Impuesto

Base Gravable:

En venta o prestacin de servicios, es el valor total de

la operacin, sin importar si es de contado o a crdito.

En las importaciones: (artculo 459 E.T.) Es el valor de

la mercanca con las que se liquida el valor de aduana,

ms este valor.

En los juegos de azar: El valor de la apuesta.

Hecho Generador: La venta de bienes muebles que

sean gravados, prestacin de servicios en Colombia,

importacin de bienes gravados, los juegos de azar.

Sujeto Activo: Es aquel que tiene la facultad de exigir

el pago del impuesto y el cumplimiento de las

obligaciones inherentes al mismo. En Colombia el

sujeto activo de los tributos nacionales es el Estado.

Sujeto Pasivo: Son las personas naturales, jurdicas,

y/o asimiladas que recaudan el impuesto y que, por lo

tanto, asumen obligaciones con la DIAN, a quienes en

el caso del IVA se les ha catalogado como

responsables.

Tarifas:

La Ley 1607 del 2012, estableci tres tarifas 0%,

5% y 16%.

Ficha Tcnica

Marco Normativo

Caractersticas del Impuesto a las

Ventas

Impuesto sobre las Ventas

Pgina 24

476 del E.T.).En esos

casos, los IVA que se

hayan pagado en las

compras se sumarn con

los costos de las

mercancas o los costos

de la prestacin del

servicio y todo ese costo o

gasto con su IVA incluido

se restar en la

declaracin de renta o de

ingresos y patrimonio (si

es que el contribuyente

est obligado a presentar

esas declaraciones al

finalizar el ao). Adems,

si las normas vigentes

sealan que algunos

bienes o prestacin de

servicios se hayan

exentos del IVA, en ese

caso se entiende que s

estn gravados pero a

tarifa del cero por ciento

(0%) y que solamente

algunos de los actores

econmicos que

vendieron esos bienes

exentos (ejemplo los

productores de dichos

bienes o los que los

exporten) son los que

podrn tomar los IVA

pagados o causados en

sus costos y llevarlos a la

declaracin de IVA como

un IVA que restara

formando de esa manera

saldos a favor que s

podrn solicitar en

devolucin a la DIAN (ver

artculos 440, 477, 481 y

850 del Estatuto Tributario

y el Decreto 1805 de

Mayo de 2010).

De acuerdo a la Ley 1607

del 2012, (artculo 485

E.T., modificado con el

artculo 56), a partir del

2013 se pueden tomar el

total del IVA pagado en

los costos y/o gastos, sin

importar que sean tarifas

superiores a las que usa

al momento de vender;

esto no aplica para las

Personas Jurdicas que

presten servicios de aseo

y vigilancia, o empresas

temporales con personal

discapacitado y que

cobraran sus servicio al

5% sobre el AIU (numeral

4 Artculo 468-3). Adems

si algn costo o gasto en

el que haya incurrido se

relaciona indistintamente

con la generacin de sus

ingresos excluidos y/o

gravados y/o exentos, en

ese caso una parte del

IVA de dichos costos y

gastos que se llamaran

costos y gastos comunes

se podr tomar como IVA

descontable (se lleva a

una cuenta de IVA

Transitorio) y el resto se

quedar como mayor

valor del costo o gasto

respectivo. Para

determinar qu parte se

toma como IVA

descontable se debe

definir la participacin que

las ventas exentas y las

ventas gravadas tienen

frente al total de ingresos

brutos del bimestre y con

ese porcentaje as

obtenido se define el IVA

que s se puede tomar

como IVA descontable

(ver artculo 490 del E.T.;

esto se conoce

comnmente como

prorrateo de los IVA

comunes).

Basta con que un mismo

actor econmico llegue a

ser productor de bienes

exentos, exportador,

vendedor de algn tipo de

bienes o servicios

gravados y ya con eso

tiene la obligacin de

figurar ante el Estado

como Responsable del

IVA ya sea en el

Rgimen Comn

(presentando las

declaraciones del

impuesto bimestre,

cuatrimestre o anual) o en

el Rgimen simplificado

(caso solamente de las

personas naturales que

cumplen con todos los

requisitos del artculo 499

del E.T. y que quedan

exonerados de presentar

declaraciones bimestrales

y de cobrar el IVA en sus

ventas o prestacin de

servicios). Pero los que

solamente vendan bienes

o presten servicios

excluidos del IVA, o los

que solamente son

comercializadores de

bienes exentos, ellos

nunca figuraran ante el

Estado como

responsables del IVA (ni

en el rgimen comn, ni

en el rgimen

simplificado), (ver

artculos 437 y 439 del

E.T.).

El IVA se define tambin

como un impuesto del

orden nacional, indirecto,

de naturaleza real, de

causacin instantnea y

de rgimen general. En la

mayora de los casos se

aplica en todas las

diferentes fases del ciclo

econmico (la produccin,

la distribucin,

comercializacin, la

importacin). Pero en

ciertos casos (como con

los combustibles y sus

derivados, o la cerveza, el

agua, las gaseosas y

similares) el impuesto solo

se causa en una de las

fases, a saber, en la

importacin o entre el

productor y el distribuidor.

Se dice que en esos

casos se vuelve

monofsico (ver

artculos430, 444, 446 y

475 del E.T.).

Es un impuesto por

consistir en una obligacin

pecuniaria que debe

sufragar el sujeto pasivo

sin ninguna

contraprestacin directa.

Es del orden nacional

porque su mbito de

aplicacin lo constituye

Impuesto sobre las ventas Pgina 25

todo el territorio nacional y

el titular de la acreencia

tributaria es la nacin.

Es indirecto porque entre

el contribuyente final

(entendido como quien

efectivamente asume la

carga econmica del

impuesto) y la nacin

(como sujeto activo

acreedor de la obligacin

tributaria), media un

intermediario denominado

responsable.

Es de naturaleza real por

cuanto afecta o recae

sobre bienes, servicios y

explotacin de juegos de

suerte y azar, sin

consideracin alguna a la

calidad de las personas

que intervienen en la

operacin.

Es un impuesto de

causacin instantnea

porque el hecho generador

del impuesto tiene

ocurrencia en un instante

o momento preciso,

aunque para una

adecuada administracin

la declaracin se presenta

por periodos bimestrales.

En consecuencia, para

efectos de establecer la

vigencia del impuesto se

debe acudir a la regla

consagrada en el artculo

338 de la Constitucin

Poltica.

Es un impuesto de

rgimen de gravamen

general conforme al cual,

la regla general es la

causacin del impuesto y

la excepcin la constituyen

las exclusiones

contempladas en la Ley.

Causacin

La causacin del

impuesto es el momento a

partir del cual se entiende

configurado el hecho

jurdico material o hecho

generador que da lugar al

nacimiento de la

obligacin tributaria. Es el

momento desde el cual

debe ser registrada en la

contabilidad y

posteriormente declarada.

Desde la ptica del hecho

generador, el IVA es de

carcter instantneo y se

causa por cada operacin

sujeta al impuesto.

El artculo 429 del E.T.

establece de manera

general el momento en

que se causa el impuesto

sobre las ventas respecto

de cada uno de los

hechos generadores del

impuesto de la siguiente

manera:

En las ventas, en la

fecha de emisin de la

factura o documento

Elementos del IVA

Para la aplicacin del

IVA, los bienes y los

servicios se clasifican

en gravados, excluidos

y exentos.

equivalente y a falta de

estos, en el momento de

la entrega, aunque se

haya pactado reserva de

dominio, pacto de

retroventa o condicin

resolutoria.

El rgimen del IVA

aplicable a los contratos

celebrados con entidades

pbicas estatales para

todos los efectos ser el

vigente en la fecha de la

resolucin o acto de

adjudicacin del

respectivo contrato. Pero

si son modificados o

prorrogados a partir de la

fecha de su modificacin

o prrroga, se aplica la

nueva Ley vigente para tal

momento (Artculo 78 Ley

633 de 2000).

Para los retiros de

inventarios a que se

refiere e literal b) del

artculo 421, la causacin

se da en la fecha de

retiro.

En las prestaciones de

servicios, en la fecha de

emisin de la factura o

documento equivalente, o

en la fecha de terminacin

de los servicios o del pago

a abono en cuenta, la que

fuere anterior.

En las importaciones, al

tiempo de la

nacionalizacin del bien.

En este caso, el impuesto

se liquidar y pagar

conjuntamente con la

liquidacin y pago de los

derechos de aduana.

En la explotacin de

juegos de suerte y azar,

en el momento de

realizacin de la apuesta,

expedicin del

documento, formulario,

boleta o instrumento que

da derecho a participar en

el juego.

Base gravable

Extractos tomados del

Concepto Unificado del

IVA 001 de junio de 2003

de la DIAN, ttulo VIII

La base gravable es el

Impuesto sobre las Ventas

Pgina 26

valor sobre el cual se

aplica la tarifa para

obtener el impuesto

respectivo. En la venta y

prestacin de servicios la

base gravable se

conforma por el valor total

de la operacin, sea que

sta se realice de contado

o a crdito, incluyendo

entre otros los gastos

directos de financiacin

ordinaria, extraordinaria, o

moratoria, accesorios,

acarreos, instalaciones,

seguros, comisiones,

garantas y dems

erogaciones

complementarias, aunque

se facturen o convergen

por separado y aunque,

considerados

independientemente, no

se encuentren sometidos

a imposicin (ver artculo

447 y siguientes del E.T.).

Cuando los responsables

del mismo financien a sus

adquirentes o usuarios el

pago del impuesto

generado por la venta o

prestacin del servicio, los

intereses por la

financiacin de este

impuesto, no forman parte

de la base gravable. Se

refiere lo anterior, a los

intereses generados por

la financiacin del

impuesto sobre las ventas

y no a los intereses

derivados de la

financiacin de la

mercanca objeto de la

venta.

Factores que no

integran la base

gravable

El valor de los

empaques y envases

cuando en virtud de

convenios o

costumbres

comerciales sean

materia de devolucin.

Los intereses por la

financiacin del

impuesto sobre las

ventas, cuando los

responsables financien

a sus adquirientes o

usuarios el pago del

impuesto generado por

la venta o prestacin

del servicio (ver

artculo 447 del E.T.).

La financiacin

otorgada por una

sociedad

econmicamente

vinculada al

responsable que

efecte la operacin

gravada, cuando dicha

sociedad financiera

sea vigilada por la

Superintendencia

Financiera de

Colombia.

Los subsidios y las

contribuciones en

materia de servicios

pblicos no forman

parte de la base

gravable del IVA, por

no corresponder a la

remuneracin del

servicio sino a auxilios

y cargas adicionales a

los usuarios

respectivamente,

siendo la base

impositiva nicamente

el costo del servicio.

Base gravable en las

importaciones

Conforme con el artculo

459 del E.T., la base

gravable sobre la cual se

liquida el IVA en el caso

de las mercancas

importadas ser la misma

que se tiene en cuenta

para liquidar los derechos

de aduana, adicionados

con el valor de este

gravamen.

Para efectos de

establecer la base

gravable sobre la cual se

liquidan los derechos de

aduana debe acudirse a

las disposiciones

contenidas en el Estatuto

Aduanero (Decreto 2685

de 1999).

El gravamen arancelario,

se liquidar sobre el valor

de aduanas de la

mercanca, resultante de

aplicar las normas que

rigen la valoracin

aduanera. Cuando la

norma utiliza el trmino

gravamen debe

entenderse que alude

exclusivamente al

gravamen arancelario.

Base gravable en los

juegos de suerte y azar

La base gravable est

constituida por el valor de

la apuesta, del

documento, formulario,

boleta, billete o

instrumento que da

derecho a participar en el

juego.

Tratndose de los juegos

como tragamonedas o

maquinitas, la base

gravable dispuesta

corresponde a la

presuncin legal, admite

prueba en contrario, ya

que no fue voluntad del

legislador prohibir que el

hecho descrito en el literal

d) del artculo 420 del E.T.

no pudiera ser

desvirtuado. En el caso de

juegos localizados tales

como las maquinitas o

tragamonedas y similares,

se presume que la base

gravable mnima diaria

est constituida por el

valor correspondiente a

un salario mnimo diario

legal vigente por cada

aparato. (Pargrafo 1 del

artculo 20 Decreto 522 de

2003).

Impuesto sobre las ventas Pgina 27

Cules son las

obligaciones del sujeto

pasivo?

Teniendo en cuenta que

los sujetos pasivos son

aquellas personas que

asumen obligaciones con

la DIAN, para efectos de

lograr controlar el

cumplimiento de sus

deberes la ley ha

establecido dos grupos o

regmenes donde se

pueden clasificar los

responsables del IVA

Sujeto Pasivo

conforme a las

caractersticas propias de

su negocio.

Dentro de este contexto,

actualmente los

responsables del IVA se

pueden clasificar en:

a) Responsables en el

rgimen simplificado o

b) Responsables en el

rgimen comn.

Con esto la ley busca

identificar a aquellos cuya

capacidad operativa y

econmica es pequea

(rgimen simplificado), y

as establecer mayores

responsabilidades a

quienes tengan mayor

capacidad.

Todos los responsables

del IVA, tanto del rgimen

comn como del rgimen

simplificado, tienen

obligaciones y

consecuencias por

incumplirlas, las cuales se

detallan a continuacin:

Es el obligado frente al

Estado al recaudo y pago

del impuesto.

Si alguna persona natural

que no es comerciante

(ejemplo los profesionales

independientes, o los

artistas, o los agricultores

o ganaderos; ver

artculo23 del Cdigo de

comercio) llega a figurar

como responsables del

IVA en el rgimen comn,

en ese caso por esa razn

no va a quedar obligado a

llevar libros de

contabilidad. En su

Concepto 39683 de junio

de 1998 la DIAN dijo:

En este orden de ideas,

los profesionales

independientes

responsables del rgimen

comn del impuesto sobre

las ventas que no sean

comerciantes, no estn

obligados a llevar

contabilidad y por ende

libros registrados en las

cmaras de comercio;

pero, s estn obligados a

llevar los registros

auxiliares y la cuenta del

impuesto a las ventas por

pagar, en forma indicada

en el artculo 509 del

Rgimen Comn

estatuto tributario,

igualmente, a conservar

las informaciones y

pruebas conforme a lo

dispuesto en el artculo

632 ibdem".

Al respecto, para poder

cumplir con lo indicado en

el artculo 509 del E.T. -el

cual exige a todo

responsable del rgimen

comn, obligado o no a

llevar contabilidad, la tarea

de tener un registro de sus

ventas, sus compras, su

IVA generado y su IVA

descontable- la misma

DIAN, en su cartilla

instructiva para el

diligenciamiento del

formulario bimestral del

IVA, en su numeral

7.1.2.7, ha indicado que

las personas naturales no

comerciantes pero que

pertenezcan al rgimen

comn del IVA solo tienen

que llevar un registro

auxiliar de compras y

ventas que consistira en

la conservacin

discriminada de las

facturas de compra de

bienes y servicios y de las

copias de las facturas o

documentos equivalentes

que expidan por los

servicios prestados.

Tambin efectuaran al

final de cada bimestre en

un simple documento

auxiliar el clculo del

impuesto a cargo. Ese

documento auxiliar har

las veces de cuenta mayor

o de balance denominada

impuesto a las ventas por

pagar a que se refiere el

artculo 509 del E.T. (ver

Oficio 000263 del 2006).

Al rgimen comn

pertenecen todos los

responsables del IVA

que sean personas

jurdicas sin importar si

tienen o no nimo de

lucro. Tambin las

personas naturales que

voluntariamente

quieran estar en dicho

rgimen y las personas

naturales que no hayan

podido reunir todos los

requisitos para poder

pertenecer al rgimen

simplificado.

Impuesto sobre las Ventas

Pgina 28

Obligaciones del

rgimen comn

Inscribirse en el

Registro nico

Tributario RUT antes

del inicio de las

operaciones por las

cuales se convierte en

Responsable del IVA.

En dicho RUT se har

figurar la

responsabilidad 11-

Rgimen comn la

responsabilidad 12-

Rgimen simplificado

(ver artculos 506

numeral 1, y 555-2 del

E.T.).

Al respecto, tngase

presente que todo el

que deba figurar en el

rgimen comn (ya

sea persona natural o

jurdica), cuando

necesite inscribirse en

el RUT en ese caso se

le va a exigir que

primero tenga

previamente abierta

una cuenta corriente o

de ahorros en alguna

entidad vigilada por

Superfinanciera y

deber tambin llevar

un recibo de servicios

pblicos del domicilio

principal donde

funcionar su negocio

(ver artculo 9 del

decreto 2788 de 2004

luego de ser

modificado con el

Decreto 2820 de

agosto de 2011).

A los que se inscriban

en el Rgimen

simplificado solo se les

pedir la copia del

recibo de servicios

pblicos. Adems,

quienes pertenezcan al

Rgimen simplificado y

tengan establecimiento

de comercio abierto al

pblico en ese caso

deben exhibir en lugar

visible la fotocopia de

la primera pgina de

dicho RUT (ver

artculo506 numeral 4

del E.T.).

Informar el cese

definitivo de

actividades sujetas al

IVA (ver artculo 614

del E.T.).

Mantener actualizada

la informacin

registrada en el RUT,

por ejemplo en lo

referente a la

direccin, o los datos

de sus representes

legales, contadores o

revisor fiscal, o los

datos de los

establecimientos de

comercio abiertos al

pblico. Para ello debe

hacer la actualizacin

dentro del mes

siguiente al hecho que

genera la actualizacin

(artculo 658-3 del

E.T.).

Al momento de hacerle

actualizaciones al

RUT, se volvern a

pedir las

certificaciones sobre

titularidad de tener

vigente una cuenta

corriente o de ahorros

en entidad vigilada por

Superfinanciera y la

copia del recibo de

servicios pblicos

donde seguir

funcionando el

domicilio principal (ver