Académique Documents

Professionnel Documents

Culture Documents

Taller Presupuesto de Capital

Transféré par

Maria Alejandra Sirit OrtegaTitre original

Copyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

Taller Presupuesto de Capital

Transféré par

Maria Alejandra Sirit OrtegaDroits d'auteur :

Formats disponibles

UNIVERSIDAD CATOLICA DE COLOMBIA

ESPECIALIZACION EN ADMINISTRACION FINANCIERA

TALLER PRESUPUESTO DE CAPITAL

OBJETIVO: Establecer la inversión inicial y los flujos de caja de cada una de las alternativas de

inversión basados en su viabilidad financiera.

1. Suponga que una empresa adquirió hace dos años una maquinaria capaz de producir

10.000 unidades anuales de un producto, para enfrentar una proyección original de ventas de

9.200 unidades. Sin embargo, no ha logrado posicionarse en el mercado, lo que se ha

traducido en que ha alcanzado niveles de ventas que se han consolidado en sólo 4.600

unidades por año, con un precio unitario de $54. La empresa ha decidido evaluar la

conveniencia de vender éste activo y sustituirlo por otro de menor capacidad y con una vida

útil de cinco años, plazo en que la empresa reevaluará continuar con éste producto en el

mercado. Los proveedores de maquinaria ofrecen un equipo alternativo que permite producir

4.500 unidades por año. Lo que obligaría a reducir las ventas en 100 unidades en caso de

aceptarse la sustitución.

El equipo actual se compró en $120.000. Hoy tiene un valor de mercado de $80.000. Su vida

útil restante se estima en 8 años y se proyecta un precio de venta en cinco años de $15.000. El

costo de operación observado históricamente es de:

• Materiales $8.2 por unidad

• Mano de Obra Directa $4.1 por unidad

• Costo fijo de fabricación $ 20.800 por año

El equipo nuevo tiene un valor de $70.000 y se calcula que al final de los 5 años de puede vender

en $18.000. Se estima que esta máquina podrá trabajar con costos fijos de fabricación de

$18.600 anuales. Los impuestos de ambos equipos se calculan en el 15%.

a. Calcule el valor de la inversión inicial

- Si damos como pago la maquina antigua, cubriría el costo de la maquina nueva:

INVERSION INICIAL MAQ NUEVA

MAQUINA $ 70.000

VALOR RESIDUAL -$ 30.600

SALVAMENTO -$ 71.400

MAQUINA ANTIGUA PAGO-$ 80.000

IMPTO $ 12.000

-$ 100.000

b. Construya el flujo de la máquina nueva

FLUJO MAQUINA NUEVA

AÑO 1 AÑO 2 AÑO 3 AÑO 4 AÑO 5

INGRESOS $ 243.000 $ 243.000 $ 243.000 $ 243.000 $ 243.000

COSTOS $ 73.950 $ 73.950 $ 73.950 $ 73.950 $ 73.950

UTILIDAD OPERACIONAL $ 169.050 $ 169.050 $ 169.050 $ 169.050 $ 169.050

- DEPRRECIACION $ 14.000 $ 14.000 $ 14.000 $ 14.000 $ 14.000

UTILIDAD NETA $ 155.050 $ 155.050 $ 155.050 $ 155.050 $ 155.050

+ DEPRECIACION $ 14.000 $ 14.000 $ 14.000 $ 14.000 $ 14.000

INV INICIAL $ 70.000

FNO $ 70.000 $ 169.050 $ 169.050 $ 169.050 $ 169.050 $ 169.050

VPN $566.681,82

TIR 240,98% https://www.gabilos.com/calculadoras/van_tir/calculoTIR.htm

c. Analice cuál inversión es más viable teniendo en cuenta un costo de oportunidad del 10%

FLUJO MAQUINA NUEVA

AÑO 1 AÑO 2 AÑO 3 AÑO 4 AÑO 5

INGRESOS $ 243.000 $ 243.000 $ 243.000 $ 243.000 $ 243.000

COSTOS $ 73.950 $ 73.950 $ 73.950 $ 73.950 $ 73.950

UTILIDAD OPERACIONAL $ 169.050 $ 169.050 $ 169.050 $ 169.050 $ 169.050

- DEPRRECIACION -$ 20.000 -$ 20.000 -$ 20.000 -$ 20.000 -$ 20.000

UTILIDAD NETA $ 189.050 $ 189.050 $ 189.050 $ 189.050 $ 189.050

+ DEPRECIACION -$ 20.000 -$ 20.000 -$ 20.000 -$ 20.000 -$ 20.000

INV INICIAL $ -

FNO $ - $ 169.050 $ 169.050 $ 169.050 $ 169.050 $ 169.050

VPN $640.832,50

TIR 0,00%

2. Una empresa maderera desea reemplazar una vieja máquina fresadora, la que costó hace 6

años $48.000 y tiene actualmente un valor de libros de $ 24.000 con una depreciación lineal

anual de $4.000. La máquina alternativa tiene una vida útil de sólo 4 años pero significará un

ahorro de costos de operación pasando de $ 142.000 actuales a $ 120.000 anuales con la

nueva máquina.

El valor de adquisición de la nueva máquina es de $ 40.000 y requiere de terrenos adicionales

por un valor adicional de $ 40.000 si se hace el negocio, la empresa vendedora acepta la

máquina antigua en parte de pago cotizándola en $8.000. Al cabo de 4 años, la máquina

tendrá un valor residual igual a cero.

Las ventas anuales son actualmente de $ 400.000, pero con la nueva máquina aumentarían en

$ 5.000 el primer año, $ 6.000 el segundo, $ 9.000 el tercero, y $ 10.000 el cuarto año.

Considere una tasa del 30% de impuestos.

• Determine si la decisión de reemplazo es conveniente calculando el VPN, la TIR y el PRI

teniendo en cuenta un costo de oportunidad del 10%

• Que efecto tendría el Flujo de caja y la viabilidad financiera si se disminuyen los ingresos al

30%. (Calcule nuevamente el VPN, TIR, y PRI) y analice la decisión.

3. Un proyecto necesita adquirir un equipo especializado a un costo de $50.000.000 de los

cuales $15.000.000 serán financiados por un banco que cobra un interés del 18% E.A. La

máquina será depreciada en línea recta en tres años. Los Ingresos anuales se estiman en

$60.000.000 y los egresos anuales en $25.000.000. Suponiendo que los inversionistas esperan

ganarse un 20% sobre la inversión con una tasa impositiva del 35%. Determine la viabilidad

financiera del proyecto. (deben tener en cuenta la amortización del crédito para los 3 años.

Capital e intereses).

4. Una empresa lo encarga a usted como Gerente financiero de construir los flujos de caja

para evaluar la conveniencia de sustituir un equipo que se compró hace 6 años en

$12.000.000 y que hoy tiene un valor de venta en el mercado de $4.000.000. Su vida útil

restante es de 6 años más, al cabo de la cual se podría vender en $1.000.000. Sus costos de

operación de $3.000.000 anuales constantes. El equipo nuevo requiere invertir $15.000.000

con una vida útil de 10 años al termino de la cual se podrá vender en $2.500.000. Su costo de

operación anual es de $2.300.000. Ambos activos se deprecian a 10 años. La tasa impositiva es

del 30%. Con esta información construya el flujo de caja para los 2 equipos con un horizonte

de tiempo de 6 años teniendo en cuenta unos ingresos generados por ambas máquinas de $

4.000.000 y un costo de oportunidad del 15%.

HECTOR IVAN ORJUELA DIAZ

Docente

Vous aimerez peut-être aussi

- Casos Capital BudgetingDocument22 pagesCasos Capital BudgetingJordi Montoya VazquezPas encore d'évaluation

- Inversión Inicial en Maquinaria y EquiposDocument5 pagesInversión Inicial en Maquinaria y EquiposJose Fernando MirandaPas encore d'évaluation

- Instructivo Eliminacionde ResiduosDocument4 pagesInstructivo Eliminacionde ResiduosAlain Giovani España RiberaPas encore d'évaluation

- UPC FP26 Practica Dirigida 3 VFDocument5 pagesUPC FP26 Practica Dirigida 3 VFdaniel huamanPas encore d'évaluation

- Segundo Corte EstadisticaDocument4 pagesSegundo Corte EstadisticajuanPas encore d'évaluation

- Método Sinérgico de Localización de PlantasDocument4 pagesMétodo Sinérgico de Localización de PlantasAlexandra Shabel Diaz MamaniPas encore d'évaluation

- Norma de Seguridad Alimentaria BRC: Industria de Alimentos Trendy S.ADocument9 pagesNorma de Seguridad Alimentaria BRC: Industria de Alimentos Trendy S.APamela Gonzalez SuarezPas encore d'évaluation

- Presentacion IIDocument36 pagesPresentacion IIYeimi Alexandra Torres EscorciaPas encore d'évaluation

- 3.6 - ANALISIS DE UN EJEMPLO SIMPLE - Planeacion y Control de La ProduccionDocument6 pages3.6 - ANALISIS DE UN EJEMPLO SIMPLE - Planeacion y Control de La ProduccionErika Pari EnriquezPas encore d'évaluation

- Cuestionario CrosbyDocument16 pagesCuestionario CrosbyCast VazPas encore d'évaluation

- Calculo Del VAN CorregidoDocument26 pagesCalculo Del VAN Corregidohehusa25Pas encore d'évaluation

- Reporte de Clausura EXIMCRUZ S.R.LDocument4 pagesReporte de Clausura EXIMCRUZ S.R.LximenacarloPas encore d'évaluation

- CASO HEINEKEN Marcado V2Document3 pagesCASO HEINEKEN Marcado V2AlannaPas encore d'évaluation

- Examen Finanzas DatosDocument4 pagesExamen Finanzas DatosKimyiun Soo LuceroPas encore d'évaluation

- MAQUILA - DefiniciónDocument8 pagesMAQUILA - DefiniciónaulavirtualsaltoPas encore d'évaluation

- Industrias El Porvenir 24 Enero 2020Document12 pagesIndustrias El Porvenir 24 Enero 2020Juana Valentina RestrepoPas encore d'évaluation

- Métodos Cuantitativos Gerencia Simulación Liana ToyDocument12 pagesMétodos Cuantitativos Gerencia Simulación Liana Toygarcia.heberPas encore d'évaluation

- Análisis VPN opciones producciónDocument16 pagesAnálisis VPN opciones producciónDaniel Martínez Rodríguez100% (1)

- BRC Norma Mundial de Seguridad AlimentariaDocument19 pagesBRC Norma Mundial de Seguridad AlimentariaGiovanni DuartePas encore d'évaluation

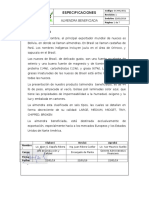

- GC-MA2-ES2 Especificaciones Almendra Beneficiada FSSC 22000 (Incluye Especificaciones de La Almendra)Document7 pagesGC-MA2-ES2 Especificaciones Almendra Beneficiada FSSC 22000 (Incluye Especificaciones de La Almendra)AlainPas encore d'évaluation

- Deber G de InvestariosDocument11 pagesDeber G de InvestariosJoselyn GarciaPas encore d'évaluation

- Taller 1 de Practicas de Evaluacion de Proyectos Sept 26 de 2018Document7 pagesTaller 1 de Practicas de Evaluacion de Proyectos Sept 26 de 2018Karen Johanna Martinez PayaresPas encore d'évaluation

- Empresas Chiricanas Exportadoras de BienesDocument4 pagesEmpresas Chiricanas Exportadoras de BienesYeniChongWenPas encore d'évaluation

- Taller de Inventarios DeterministicoDocument2 pagesTaller de Inventarios DeterministicoOsmar HernandezPas encore d'évaluation

- Ex. Final de Logistica Agosto2021Document2 pagesEx. Final de Logistica Agosto2021Cesar Barreto ArámbuloPas encore d'évaluation

- 1.2 Ejercicio Costeo Basado Por ActividadesDocument12 pages1.2 Ejercicio Costeo Basado Por ActividadesFAVIOLA BEATRIZ ALBAN ANGULOPas encore d'évaluation

- Ingeniería Económica: Ecuaciones de ValorDocument2 pagesIngeniería Económica: Ecuaciones de ValorFelipe BurbanoPas encore d'évaluation

- Maximización de utilidades de grifo con restricciones de ventas mínimas y máximasDocument6 pagesMaximización de utilidades de grifo con restricciones de ventas mínimas y máximasGavino LoyagaPas encore d'évaluation

- Upc - Separata 1 PDFDocument12 pagesUpc - Separata 1 PDFJorge Luis Castañeda MoralesPas encore d'évaluation

- 1.3 Ingesta de Alimentos y Consumo Calorico V2Document28 pages1.3 Ingesta de Alimentos y Consumo Calorico V2Azael EscuderoPas encore d'évaluation

- Esan - PEE - Análisis de Riesgo Crediticio - Caso - Eval. Proyectos - Enunciado PDFDocument1 pageEsan - PEE - Análisis de Riesgo Crediticio - Caso - Eval. Proyectos - Enunciado PDFFlor Quispe SalazarPas encore d'évaluation

- TAREADocument2 pagesTAREAGeovanna Rubal OrtizPas encore d'évaluation

- Ejericios - Sartox Gestión FinancieraDocument15 pagesEjericios - Sartox Gestión FinancieraJainer Visbal ChogoPas encore d'évaluation

- Taller 1 - Formulación de Problemas PL y Método Gráfico - Grupo BD - 2019-1Document4 pagesTaller 1 - Formulación de Problemas PL y Método Gráfico - Grupo BD - 2019-1Andres Sebastian Agudelo Chaverra50% (2)

- Finanzas 1ordinarioDocument117 pagesFinanzas 1ordinarioCindy Pamela MéndezPas encore d'évaluation

- BIOMARDocument15 pagesBIOMARRicardo AguilarPas encore d'évaluation

- 10 Principios Nuevo Marketing Philip KotlerDocument3 pages10 Principios Nuevo Marketing Philip KotlerLuisPas encore d'évaluation

- Administracion Del EfectivoDocument25 pagesAdministracion Del EfectivoD Morgana Osorio0% (1)

- Pro Ducci OnDocument19 pagesPro Ducci OnMariela TapiaPas encore d'évaluation

- 2018-2 GESCAL Practica 4-5Document9 pages2018-2 GESCAL Practica 4-5Manuel VeraPas encore d'évaluation

- AnualidadesDocument12 pagesAnualidadesYadis S. ArteagaPas encore d'évaluation

- 02 - Caso Buttler PDFDocument5 pages02 - Caso Buttler PDFMiguel Angel Patiño AntonioliPas encore d'évaluation

- Tarea de Planeacion Agregada 4 y 5Document35 pagesTarea de Planeacion Agregada 4 y 5Kelly RomeroPas encore d'évaluation

- Alquilar o vender casa por 4 años con retorno de U$S 120.000Document10 pagesAlquilar o vender casa por 4 años con retorno de U$S 120.000Ever CallarelliPas encore d'évaluation

- Control y Ad. de CostosDocument167 pagesControl y Ad. de CostosLuis GavilanezPas encore d'évaluation

- Plantilla de PresupuestoDocument13 pagesPlantilla de PresupuestoMónik Kvadia NúñezPas encore d'évaluation

- Ejercicios de PCP 1Document9 pagesEjercicios de PCP 1eduPas encore d'évaluation

- Productividad taller cajas maderaDocument10 pagesProductividad taller cajas maderaFranco Guillermo Merino ManosalvaPas encore d'évaluation

- Ejercicio ChocolatesDocument1 pageEjercicio ChocolatesJuanIgnacioArtigas0% (1)

- Administración de negocios bancarios y financierosDocument2 pagesAdministración de negocios bancarios y financierosJesús LópezPas encore d'évaluation

- Administracion P Segundo CorteDocument9 pagesAdministracion P Segundo CorteMaria Camila EcheverryPas encore d'évaluation

- Proyecto Final GcivDocument18 pagesProyecto Final GcivedinsonPas encore d'évaluation

- Formato para Ejercicios 3Document30 pagesFormato para Ejercicios 3Alex HerediaPas encore d'évaluation

- 2do Parcial IngecoDocument2 pages2do Parcial IngecoWilder ApazaPas encore d'évaluation

- NamucheDocument9 pagesNamucheYulissa Leyton GalanPas encore d'évaluation

- Ejercicio CompletoDocument60 pagesEjercicio CompletoDiego RamosPas encore d'évaluation

- Teoría de la decisión aplicada - 2da edición: Análisis de decisiones bajo incertidumbre, riesgo, teoría de juegos y cadenas de MarkovD'EverandTeoría de la decisión aplicada - 2da edición: Análisis de decisiones bajo incertidumbre, riesgo, teoría de juegos y cadenas de MarkovPas encore d'évaluation

- Taller Presupuesto de CapitalDocument3 pagesTaller Presupuesto de Capitalgormeno055139Pas encore d'évaluation

- Examen Final 2021 EstAdmF II Ver 3.0 1Document7 pagesExamen Final 2021 EstAdmF II Ver 3.0 1GUSTAVO SALASPas encore d'évaluation

- Análisis VPN y TIR proyecto chocolate ChocoricoDocument8 pagesAnálisis VPN y TIR proyecto chocolate ChocoricoAlejandraujo100% (1)

- Taller 1Document9 pagesTaller 1Alejandra RiosPas encore d'évaluation

- Actividad Sesión 10Document4 pagesActividad Sesión 10andresPas encore d'évaluation

- Actividad de Aprendizaje 13 San LucasDocument14 pagesActividad de Aprendizaje 13 San Lucasdaniela melendez ceballosPas encore d'évaluation

- TALLERDocument9 pagesTALLERcristian camilo rojas pajoyPas encore d'évaluation

- Ejercicios Complementarios Del 10 Al 15Document5 pagesEjercicios Complementarios Del 10 Al 15Andres de los Santos Hernandez ZapataPas encore d'évaluation

- Comex 1PDocument78 pagesComex 1PAlejandro Corrales GandarillasPas encore d'évaluation

- Los Fondos Mutuos en El PeruDocument5 pagesLos Fondos Mutuos en El PeruNicanor Nalvarte JeriPas encore d'évaluation

- Clase 4 PDFDocument12 pagesClase 4 PDF01-IC-HU-POOL JHONATAN SALAZAR GAMBOAPas encore d'évaluation

- Desventajas de Las Sociedades de Responsabilidad LimitadaDocument2 pagesDesventajas de Las Sociedades de Responsabilidad LimitadaLindauraPas encore d'évaluation

- La Clase 1 Agrupa El Conjunto de Las Cuentas Que Representan Los Bienes y Derechos Tangibles e Intangibles de Propiedad Del Ente EconómicoDocument8 pagesLa Clase 1 Agrupa El Conjunto de Las Cuentas Que Representan Los Bienes y Derechos Tangibles e Intangibles de Propiedad Del Ente EconómicoSantiago HernandezPas encore d'évaluation

- Saga Falabella Parte 1 CompletaDocument61 pagesSaga Falabella Parte 1 CompletaEdi Flor CcansayaPas encore d'évaluation

- Trading Plan DescargableDocument18 pagesTrading Plan DescargableTomasRamosEstrada100% (2)

- Actividad Semana 25 2°Document4 pagesActividad Semana 25 2°Luis Ccasa CondoriPas encore d'évaluation

- Semana 9 Conta 3 Tarea #7Document7 pagesSemana 9 Conta 3 Tarea #7Victor Apolonio Esquivel MuñozPas encore d'évaluation

- Declaracion Reteica BarranquillaDocument3 pagesDeclaracion Reteica BarranquillaRiseUp ElectronicRoomPas encore d'évaluation

- Guia Criptomonedas 2023 de Emprendo LibreDocument4 pagesGuia Criptomonedas 2023 de Emprendo LibreJuan Gabriel Villamizar SanchezPas encore d'évaluation

- Tendencias de Empresas en Juliaca - Jesus Jimenezz 1.0Document7 pagesTendencias de Empresas en Juliaca - Jesus Jimenezz 1.0Jesus Jimenenez velasquezPas encore d'évaluation

- Trabajo 2020Document9 pagesTrabajo 2020Alex Miguel CORONEL GONZALEZPas encore d'évaluation

- Los Delitos AduanerosDocument13 pagesLos Delitos AduanerosYari Mailin Pinedo RamírezPas encore d'évaluation

- Legislación TributariaDocument4 pagesLegislación TributariaAlejandro Escobar LoteroPas encore d'évaluation

- Ultima Entrega Gestión Humana Salario Emocional Jonatan ContrerasDocument7 pagesUltima Entrega Gestión Humana Salario Emocional Jonatan Contrerasjonatan pauli contreras rodriguezPas encore d'évaluation

- Mi06 - DAGA DE LA TORRE CRISTIAN CLYNTONDocument1 pageMi06 - DAGA DE LA TORRE CRISTIAN CLYNTONdelmex10Pas encore d'évaluation

- Exportación - Productos de Exportacion Tradicional y No TradicionalDocument66 pagesExportación - Productos de Exportacion Tradicional y No TradicionalBryanAlzamoraPas encore d'évaluation

- Financiamiento A Los Negocios Internacionales 7Document5 pagesFinanciamiento A Los Negocios Internacionales 7Karla Morales100% (1)

- Camisa Con Bolsillo BordadoDocument6 pagesCamisa Con Bolsillo BordadoSanty Guanulema BarbaPas encore d'évaluation

- Actividad 13 Mexico en El Siglo XXIDocument4 pagesActividad 13 Mexico en El Siglo XXIangiePas encore d'évaluation

- Caso Práctico 2 Empresa VisionCartDocument2 pagesCaso Práctico 2 Empresa VisionCartISABEL DE JESUS GUERRERO PADILLAPas encore d'évaluation

- Actividad 4 Ingenieria IndustrialDocument5 pagesActividad 4 Ingenieria Industrialjordan vegaPas encore d'évaluation

- Infografía de La Radiografía Del Emprendimiento en México 2021Document2 pagesInfografía de La Radiografía Del Emprendimiento en México 2021Eduardo H.G.Pas encore d'évaluation

- Avance Planeacion Yeison PedrozoDocument3 pagesAvance Planeacion Yeison Pedrozodidier santoPas encore d'évaluation