Académique Documents

Professionnel Documents

Culture Documents

Typo Logie

Transféré par

Tetq FsjesCopyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

Typo Logie

Transféré par

Tetq FsjesDroits d'auteur :

Formats disponibles

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P.

1 02/12/13

LE TAUX DE CHANGE

Christian BIALS

Professeur honoraire de Chaire Suprieure

en conomie et Gestion

www.christian-biales.net

Ce site se veut volutif. Pour cela il fait lobjet dun enrichissement documentaire rgulier.

Les textes dits sur ce site sont la proprit de leur auteur.

Le code de la proprit intellectuelle n'autorise, aux termes de l'article L122-5, que les reproductions strictement destines l'usage priv.

Pour toute utilisation de tout ou partie dun texte de ce site, nous vous demandons instamment dindiquer clairement le nom de l'auteur et la source :

CHRISTIAN BIALS

Professeur honoraire de Chaire Suprieure en conomie et Gestion

Montpellier (France)

www.Christian-Biales.net

Tout autre usage impose d'obtenir l'autorisation de l'auteur.

Vous pouvez aussi mettre un lien vers cette page

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 2 02/12/13

De manire gnrale, le taux de change est le prix relatif dune monnaie par rapport une autre. Lexpression cours du change est une expression

synonyme de taux de change . Par contre, le taux de change est une notion bien distinguer de celle de parit : la parit dune monnaie par rapport

une autre est le rapport des pairs des deux monnaies, le pair dune monnaie tant la dfinition de la valeur externe de cette monnaie par un certain

poids dor ou par une certaine quantit dune devise-cl. On ne peut donc parler de pair et de parit que dans le cadre dun systme de changes fixes :

ce fut le cas du SMI mis en place lors des accords de Bretton Woods. Rappelons que dans ce systme, la valeur de rfrence du dollar tait fixe par

son poids dor le 1

er

juillet 1944, soit 888,671 mg, soit 35 dollars pour une once (35,1035g) de mtal fin et que la valeur du franc franais tait dfinie

par un certain poids dor fin. La parit dollar-franc tait gale par dfinition au rapport entre 888,671g et ce poids, lequel poids variait au gr des

dvaluations du franc.

TAUX DE CHANGE AU CERTAIN ET TAUX DE CHANGE L'INCERTAIN.

Le taux de change que constate le march des changes (appel communment FOREX, de Foreign Exchange ), dit aussi taux de change courant,

peut tre cot de deux faons, au certain et l'incertain :

Taux de change au certain = nombre d'units de monnaie trangre que l'on peut obtenir avec une unit de monnaie nationale.

Exemple : 1 EUR = 1,05 USD. C'est le prix de l'euro en dollar.

Taux de change l'incertain = nombre d'units de monnaie nationale qu'il faut fournir pour avoir une unit de monnaie trangre.

Exemple : 1 USD = 0,95 EUR. C'est le prix du dollar en euro.

La cotation l'incertain est cohrente avec le fait que la hausse de tout prix dprcie le valeur relle de la monnaie : la hausse du taux de change cot

l'incertain correspond bien une dprciation de la monnaie nationale (et une apprciation des devises).

La cotation au certain est cohrente avec le fait que lorsque le taux de change volue dans un sens, la valeur externe de la monnaie volue dans le

mme sens : par exemple, quand le taux de change au certain augmente, la valeur externe de la monnaie augmente, cest--dire que la monnaie

sapprcie.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 3 02/12/13

Les monnaies de l'Europe continentale taient cotes l'incertain jusqu'au lancement de l'euro, laquelle monnaie unique europenne est cote par

contre au certain depuis le jour de son lancement, le 1er janvier 1999.

TAUX DE CHANGE BILATRAL ET TAUX DE CHANGE EFFECTIF

Le taux de change bilatral est le taux de change entre deux monnaies et le taux de change effectif d'une monnaie est une moyenne des taux

bilatraux de cette monnaie pondre par le poids relatif de chaque pays tranger dans le commerce extrieur du pays considr.

TAUX DE CHANGE AU COMPTANT ET TAUX DE CHANGE TERME

Taux de change au comptant = taux de change utilis dans les oprations de change au comptant ; c'est celui qui a t dfini ci-dessus, appel aussi

taux nominal ou taux courant.

Les cotations sur le march au comptant se traduisent concrtement par deux prix : un cours acheteur et un cours vendeur. En prenant lexemple de la

paire EUR/USD, tout bureau de change affiche en effet la fois le prix auquel il est dispos acheter de leuro contre dollar, cest son prix bid et

cest le cours acheteur, et le prix auquel il est prt vendre de leuro contre dollar, cest son prix ask et cest le cours vendeur. Le cours acheteur

est toujours infrieur au cours vendeur et la diffrence correspond la marge du courtier qui vend videmment plus cher quil nachte.

Taux de change terme = taux de change dfini pour les oprations de change terme entre deux devises.

Le taux de change terme (T) est dfini partir du taux au comptant (E) en fonction de la relation suivante :

T = E * (1 + r / 1 + r), o r et r' sont respectivement les taux d'intrt pour le terme convenu dans chacun des deux pays.

- Quand r = r', T = E : il y a parit des deux taux.

- Quand r > r', T > E : le taux terme cote un "report".

Soit une banque qui emprunte pour trois mois au taux r des euros pour pouvoir acheter des dollars de manire les placer pendant trois mois sur le

march amricain au taux r' : pour viter que l'opration ne soit dficitaire pour elle, la banque revend terme ces dollars un taux -le taux terme-

qui doit tre suprieur au taux au comptant.

- Quand r < r', T < E : le taux terme cote au contraire un "dport".

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 4 02/12/13

TAUX DE CHANGE PPA ET TAUX DE CHANGE NOMINAL

Exemple : en France, un panier de biens vaut 106 euros. Aux tats-Unis, il faut 109 dollars pour acheter ce mme panier.

Le taux de change PPA (ou taux de change thorique en ce sens que thoriquement le taux de change d'quilibre de long terme doit tendre vers ce

taux de change PPA) de EUR / USD = 109 (USD) / 106 (EUR) = 1,0283 (pour que je puisse acheter aux E.-U le panier qui cote 109 dollars, en

changeant les 106 euros que je dois avoir pour pouvoir acheter ici ce panier, il faut que le taux de change soit de 1,0283 puisque 1,0283 x 106 =

109).

Le taux de change PPA (ou thorique) est celui qui ne donne aux diffrents pays aucun avantage d'origine montaire en ce sens que chaque monnaie

est cense fournir le mme pouvoir d'achat dans tous les pays (la thorie de la PPA repose sur la loi du prix unique selon laquelle des biens identiques

sont censs se vendre au seul et mme prix partout).

Ce taux de change PPA (1,0283) est diffrent du taux de change nominal qui est le taux de change courant (1,05), donc de court terme par dfinition.

La diffrence s'explique par l'cart d'inflation entre les deux pays : les prix sont ici moins levs en France qu'aux E.-U., et au taux nominal de 1,05

dollar pour 1 euro, l'euro donne un pouvoir d'achat plus lev aux E.U. qu'en France (on peut dire qu'il y a alors survaluation relle de l'euro).

TAUX DE CHANGE NOMINAL ET TAUX DE CHANGE REL

Pour tenir compte des carts entre taux de change nominal et taux de change PPA, on calcule le taux de change rel.

Alors que le taux de change nominal mesure le prix relatif de deux monnaies, le taux de change rel mesure le prix relatif de deux paniers de biens,

des produits nationaux par rapport aux produits trangers en monnaie nationale ; il correspond au rapport de deux pouvoirs d'achat ; c'est donc un

indicateur de la comptitivit-prix du pays.

Le taux de change rel mesure en dfinitive le pouvoir d'achat externe de la monnaie, c'est--dire son pouvoir d'achat sur les biens trangers.

Taux de change rel (au certain)

taux de ch. rel (au certain) = tx de ch. nominal (au certain) / tx de ch. PPA (au certain)

= 1,05 / 1,0283 = 1,0211 (ou 102,11 %)

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 5 02/12/13

Le calcul du taux de change rel "au certain" permet un paralllisme entre volution du taux rel et volution de la monnaie :

- quand le taux rel est suprieur 1, la monnaie nationale est survalue (son taux nominal est survalu) et la devise trangre est sous-value ;

- quand le taux rel s'lve, la monnaie s'apprcie et la comptitivit-prix se dtriore.

Autre dfinition du taux de ch. rel au certain = niveau des prix nationaux / niveau des prix trangers, tous ces prix tant valus en une mme unit

montaire, ici la monnaie trangre pour l'valuation au certain :

taux de ch. rel = prix nationaux (P) * taux de ch. nominal (au certain) / [prix trangers (P')]

= [prix nationaux (P) / prix trangers (P')] * taux de change nominal (au certain) : (106 / 109) x 1,05 = 1,0211

parce que [P * taux de change nominal au certain] = niveau des prix nationaux exprims en monnaie trangre.

La comptitivit-prix des produits d'un pays est lie positivement au niveau des prix trangers ; et ngativement au niveau des prix nationaux et au

taux de change nominal.

- Le taux de change rel est stable si les variations du taux de change nominal compensent exactement l'cart d'inflation => thorie de la PPA.

Si P et P' sont constants ou voluent au mme rythme, taux de change rel et taux de change nominal voluent de concert.

Si P et P' voluent des rythmes diffrents, les deux taux vont voluer diffremment : ainsi, si P augmente davantage que P', on peut avoir une

apprciation du change rel si le change nominal reste constant mais aussi une dprciation du change nominal pour un change rel constant.

- Pour les "petits pays", qui sont "preneurs de prix" (price takers), P' peut tre considr comme donn.

Alors, pour atteindre le taux de change rel d'quilibre (ou de long terme),

et si on veut dfendre le taux nominal, il faut ajuster par P (donc agir sur le taux d'inflation),

et si on ne peut pas agir sur P, il faut modifier le taux nominal (par une politique de change qui, en change fixe signifie une dcision de

dvaluation ou rvaluation).

- En fonction de la thorie de la PPA, dans sa version absolue, le taux de change rel est en principe gal 1. Selon la version relative de la thorie de

la PPA, le taux de change rel doit tre stable dans le temps.

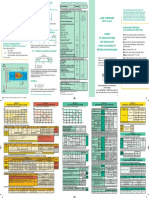

Remarque 1 : Diagramme reprsentatif du march des changes EUR/USD.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 6 02/12/13

Le diagramme ci-dessous montre comment se dtermine le taux de change nominal d'quilibre par le jeu de l'offre et de la demande de devises. Le

schma vaut tout autant pour un systme de changes fixes que pour un systme de changes flottants ; la seule diffrence est que dans le premier cas, au

contraire du second, un acteur supplmentaire - la banque centrale- intervient sur le march pour assurer la stabilit du taux de change.

- Comme sur tout march, le march des changes prsente une courbe d'offre croissante et une courbe de demande dcroissante. Car, si le taux de

change de l'euro par rapport au dollar augmente, par exemple de t 0 en t 1, cela signifie pour les Europens une baisse relative du prix des biens et

services amricains, d'o l'accroissement de leurs achats et par consquent une plus forte offre d'euros pour obtenir des dollars ; et cela correspond

pour les Amricains une hausse relative du prix des biens et services europens et par consquent une rduction de leur demande d'euros contre offre

de dollars. Et inversement si le taux de l'euro diminue.

Taux de ch. nominal

(au certain)

EUR/USD

Quantits d'EUR/USD

offerts et demands

Offre d'EUR

contre USD

Demande d'EUR

contre USD

L'euro

se dprcie

L'euro

s'apprcie

- Demande de conversion

des exportateurs nationaux

- Demande des

importateurs amricains

- Demande des touristes

amricains

- Demande des

investisseurs amricains

- Demande de conversion

des exportateurs amricains

- Demande des importateurs

nationaux

- Demande des touristes

nationaux aux tats-Unis

- Demande des investisseurs

nationaux

(Demande d'USD

contre EUR)

(Offre d'USD

contre EUR)

t 0

t 1

t 2

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 7 02/12/13

- Ces variations de l'offre et de la demande d'euros contre dollars provoquent elles-mmes une modification du taux de change : si l'ensemble des

oprations entre les deux zones se soldent par un dficit pour la zone euro, la demande de dollars contre offre d'euros augmente (dplacement de la

courbe vers la droite) et se fixe un nouveau taux de change d'quilibre t 2 qui traduit une dprciation de l'euro contre dollar.

Par consquent, lorsque les relations conomiques avec le reste du monde se soldent par un dsquilibre, cela pousse la valeur externe de la monnaie

la baisse ou la hausse selon que le dsquilibre est dficitaire ou excdentaire.

Selon que l'on est dans un systme de changes flottants ou fixes, on laisse la loi de l'offre et de la demande quilibrer le march et la variation du taux

de change doit permettre le rquilibrage automatique de la balance des paiements ou au contraire la banque centrale doit dfendre le cours officiel de

sa monnaie en contrecarrant la tendance du march au moyen de ses rserves de change. Ainsi, en cas de dficit, la banque centrale offre des dollars

contre demande d'euros pour que le taux de change se maintienne son niveau initial : la courbe de demande d'euros contre dollars se dplace vers la

droite et si le taux officiel est t 0 et que le dficit pousse le taux vers t 2 comme dans le cas de figure envisag prcdemment avec le dplacement de

la courbe de demande d'offre d'euros contre dollars vers la droite, l'action de la banque centrale est reprsente par le dplacement de la courbe de

demande d'euros contre dollars son tour vers la droite.

Pour rsumer, il y a ajustement par les prix en changes flottants et ajustement par les quantits en changes fixes.

Remarque 2 : Si le taux de change PPA peut tre considr comme un taux de change d'quilibre de long terme, la notion de taux de change rel

d'quilibre de long terme correspond au taux vers lequel doit tendre le taux de change rel pour que la balance courante dgage un excdent primaire

(c'est--dire hors intrts) suffisant pour faire face la contrainte de remboursement de la dette extrieure ventuellement accumule antrieurement.

Remarque 3 : L'quilibre commercial peut s'crire :

valeur des exportations = valeur des importations

=> P * X = (P' * M) / taux nominal

=> X / M = P' / (P * taux nominal)

=> termes de l'change = 1 / taux de change rel (au certain)

----------------------- -----------------------

(variable en termes (variable en termes

de quantit) de prix)

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 8 02/12/13

Quand la variation du taux de change rel exprime une dtrioration de la comptitivit-prix, pour rtablir cette comptitivit,

soit on mne une politique de dsinflation comptitive : ajustement par le taux de change rel.

soit on modifie le taux de change nominal en pratiquant la dvaluation : ajustement par le taux de change nominal.

Signification d'un ajustement du taux de change :

P = (cot de production des produits nationaux + cot des produits imports) * (1 + t

m

)

En termes unitaires, cot de production des produits nationaux = CFM + CVM, avec CFM, cot fixe moyen (facteur capital) et CVM, cot variable

moyen (facteur travail) :

= CFM + (W. L) / Y

= CFM + (W / PML) puisque PML = Y/L (PML = productivit moyenne du travail)

cot des produits imports = P ' / taux de change nominal (au certain), avec P niveau des prix trangers.

Donc, P = [CFM + (W / PML)

+ (P ' / taux de change nominal)] * (1 + t

m

)

P est ainsi une fonction croissante du cot du facteur capital, du taux de salaire (W), du taux de marge des entreprises (t

m

) et de P ', et dcroissante de

la productivit du travail (PML), dont l'volution est commande positivement par le rythme de croissance et ngativement par le volume de l'emploi ;

P est galement une fonction dcroissante du taux de change nominal : quand celui-ci diminue (la monnaie se dprcie), il y a "inflation importe" par

renchrissement des importations.

Le niveau des prix nationaux P, et donc le taux de change rel, dpendent de la relation entre volution des salaires nominaux et volution de la

productivit : il y a stabilit du niveau des prix intrieurs et du taux de change rel quand les salaires voluent au mme rythme que la productivit

(l'volution de la productivit dpend elle-mme des variations de Y et de L). Un facteur important de l'volution de P et du taux de change rel est

donc le partage qui est fait des gains de productivit entre salaires et profits.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 9 02/12/13

LA POSITION DE CHANGE (PCH)

Avoirs en une devise

+ Montant en cette devise recevoir

- Montant en cette devise payer

= PCH sur la devise considre

PCH = 0 PCH ! 0 Manifestation dune attitude spculative + existence dun risque de change

Position ferme Position ouverte

PCH > 0 PCH < 0

Position longue Position courte

Si attitude non spculative :

Attente dune hausse de la devise Attente dune baisse de la devise couverture

(spculation la hausse) (spculation la baisse)

prendre une position sur la devise achete revient prendre position contre la monnaie vendue

Risque de change nul

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 10 02/12/13

LES DEUX RELATIONS DE PARIT

1) La relation de parit des pouvoirs dachat : la thorie de la PPA.

Selon cette thorie, le taux de change doit assurer lgalit des pouvoirs dachat entre pays. Elle trouve ses racines dans les crits de M. de Azpilcueta

Navarro au 16

me

sicle, de D. Hume et de D. Ricardo au 18

me

sicle mais cest G. Cassel qui lnonce clairement en 1916 puis dans un livre paru en

1923. Le souci de Cassel est de dterminer des taux de change dquilibre entre les monnaies un moment o labandon de ltalon-or entrane une

grande instabilit cambiaire.

La thorie de la PPA connat deux versions, la version absolue et la version relative .

La version absolue de la PPA.

Le taux de change entre la monnaie dun pays considr et celle dun pays tranger vrifie la thorie de la PPA quand lunit de monnaie nationale

permet dacheter la mme quantit de biens et services dans le pays considr et dans le pays tranger. Autrement dit, la PPA fait quil y a galit entre

les niveaux de prix national et tranger, une fois ces prix exprims dans la mme unit montaire : la PPA est de ce point de vue une extension de la

loi du prix unique (le magazine anglais The economist a popularis la PPA en parlant dindice Big Mac ). Cest cette version qui est voque

plus haut puisque on calcule le taux de change PPA en rapportant le niveau de prix national (P) au niveau de prix tranger (P) : taux de change PPAA

au certain = P / P. Mais cest supposer quil ny a aucun obstacle aux changes, quil y a homognit des produits, que la concurrence est parfaite,

avec des cots de transport nuls, et surtout que les indices de prix sont calculs de la mme faon dans les diffrents pays. Do la ncessit dutiliser

une version moins contraignante.

La version relative de la PPA.

Alors que la version absolue sattache au rapport des niveaux des prix, la version relative sattache au rapport des variations de prix.

2) La relation de parit des taux dintrt : la thorie de la PTI.

Selon cette thorie, envisage par W. Lotz la fin du 19

me

sicle et dveloppe par J.-M. Keynes en 1923, on a affaire un taux de change dquilibre

si un placement offre le mme taux de rendement quelle que soit la devise en laquelle il est ralis. Le choix dun placement en la monnaie nationale

ou en une monnaie trangre dpend bien sr des rendements offerts ici et l mais aussi du taux de change dans la mesure o, pour pouvoir tre

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 11 02/12/13

compar avec le taux de rendement domestique, le taux de rendement tranger doit tre converti au taux de change. Il est suppos que les actifs en

lesquels les placements peuvent tre faits sont parfaitement substituables, quil y a aussi une parfaite mobilit internationale des capitaux, que

linformation est parfaite et que les cots de transaction sont nuls. On remarquera quil y a un parallle qui apparat dans lnonc et dans les

conditions de la loi de la PTI avec celui et celles de la loi de la PPA ; seulement alors que celle-ci concerne plutt les mouvements de biens et services,

celle-l concerne les mouvements de capitaux. Autrement dit, la PPA concerne la balance courante et la PTI concerne la balance des capitaux.

De plus, comme la thorie de la PPA, la thorie de la PTI a deux versions ; selon que linvestisseur se couvre ou non contre le risque de taux de

change. Nous exprimerons ces deux versions partir dexemples.

La version de la PTI non couverte (PTINC) : les acteurs sont spculateurs.

1

er

cas : r > r

FRANCE TATS-UNIS

TAUX DINTRT NOMINAL r 15

r = 0,15

10

r = 0,10

TAUX DE CHANGE OBSERV EN t 1,50 dollar pour 1" 0,6667 " pour 1$

RENDEMENT OBSERV EN t POUR 1

EURO (selon que le placement est fait en

France ou aux tats-Unis)

1,15"

(1+r

t

)

1,10 x 1,50 = 1,65$

(1+r

t

) x E

t

RENDEMENT ATTENDU POUR 1

EURO EN t + 1

1,15"

(1+r

t

)

1,10 x 1,50 x (1/E

a

t, t+1

)

= 1,65 x (1/E

a

t, t+1

)

(1+r) x E

t

x (1/E

a

t, t+1

)

E

a

t, t+1

est le taux de change anticip

en t pour lchance t+1

TAUX DE CHANGE ANTICIP

LIMITE

(anticip en t pour t+1)

1,65/1,15 = 1,4348

E

a

t, t+1

= [ ( 1+r

t

) / ( 1+r

t

)] x E

t

1/1,4348 = 0,6969

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 12 02/12/13

Conclusion de ce cas : le placement aux tats-Unis nest rentable que si leuro ne se dprcie pas au-del de 1,4348$ (- 4,35%), ou si le dollar ne

sapprcie pas de plus de 4,53%.

2

me

cas : r < r

FRANCE TATS-UNIS

TAUX DINTRT NOMINAL r 10

r = 0,10

15

r = 0,15

TAUX DE CHANGE OBSERV EN t 1,50 dollar pour 1" 0,6667 " pour 1$

RENDEMENT OBSERV EN t POUR 1

EURO (selon que le placement est fait en

France ou aux Etats-Unis)

1,10"

(1+r

t

)

1,15 x 1,50 = 1,725$

(1+r

t

) x E

t

RENDEMENT ATTENDU POUR 1

EURO EN t + 1

1,10"

(1+r

t

)

1,15 x 1,50 x (1/E

a

t, t+1

)

= 1,725 x (1/E

a

t, t+1

)

(1+r) x E

t

x (1/E

a

t, t+1

)

E

a

t, t+1

) est le taux de change

anticip en t pour lchance t+1

TAUX DE CHANGE ANTICIP

LIMITE

(anticip en t pour t+1)

1,725/1,10 = 1,5682

E

a

t, t+1

= [ ( 1+r

t

) / ( 1+r

t

)] x E

t

1/1,5682 = 0,6377

Conclusion de ce cas : Le placement aux tats-Unis nest rentable que si leuro ne sapprcie pas au-del de 1,5682$ (+ 4,55%), ou si le dollar ne se

dprcie pas plus de 4,35%.

Conclusion des deux cas : Comme on a (1/E

a

t, t+1

)= [ ( 1+r

t

) / ( 1+r

t

)] x E

t

, on peut crire : ( 1+r

t

)] = ( 1+r

t

) x E

t

/ (1/E

a

t, t+1

), soit :

r

t

= r

t

x (E

t

/ E

a

t, t+1

) + [(E

t

- E

a

t, t+1

) / (E

a

t, t+1

)].

Si E

a

t, t+1

est proche de E

t

, alors r

t

= r

t

+ [(E

t

- E

a

t, t+1

) / (E

a

t, t+1

)].

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 13 02/12/13

La version de la PTI couverte (PTIC) : les acteurs sont arbitragistes.

FRANCE TATS-UNIS

TAUX DINTRT NOMINAL EN t

(TAUX COMPTANT)

r

t

15

r

t

= 0,15

10

r

t

= 0,10

TAUX DINTRT NOMINAL t+1

(TAUX TERME)

r

t+1

14

r

t+1

= 0,14

8

r

t+1

= 0,08

TAUX DE CHANGE AU COMPTANT

OBSERV EN t

1,50 $ pour 1 euro

E

t

= 1,50

0,6667 " pour 1 $

1/E

t

= 0,6667

TAUX DE CHANGE TERME

T = E

t

x [(1 + r

t+1

) / (1 + r

t+1

)]

Note : si le placement ntait pas sur un an

mais sur quelques mois, il faudrait

appliquer sur tous les taux utiliss ici la

rgle prorata temporis .

1,50 x [( 1+ 0,08) / (1 + 1,14)

T = 1,4211

Comme T < E

t

, il y a un dport

(de 0,0789)

T = 1/1,4211 = 0,7037

RENDEMENT OBSERV EN t 1,14 1,08 X 1,50 = 1,62

RENDEMENT LCHANCE 1,14 1,62 X 0,7037 = 1,14

1 + r

t+1

= (1 + r

t

) x E

t

x T

Conclusion :

- La couverture est bien assure puisquil y a galit des deux taux de rendement lchance, compte tenu du taux de change terme.

r

t+1

= [r

t+1

x (E

t

/T)] + [(E

t

T) / T].

Ici, on vrifie bien que 0,14 = [0,08 x (1,50 / 1,4211)] + [(1,50 1,4211) / 1,4211].

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 14 02/12/13

Si T et E

t

sont proches, alors, r

t+1

= r

t+1

+ [(E

t

T) / T] et r

t+1

r

t+1

= [(E

t

T) / T]

Ici, cette relation nest pas entirement vrifie puisque E

t

et T ne sont pas trs proches. On a en effet : 0,14 0,08 = 0,06 et [(1,50 1,4211)/1,4211] =

0,0555.

- Le raisonnement tenu dans le tableau peut tre abord aussi de la manire suivante :

Un investisseur achte 1 euro contre dollar 1 an. Il recevra T dollars en contrepartie en t+1.

Sil veut viter le risque de change entre t et t+1, il emprunte tout de suite leuro pour le changer en dollars, quil va placer sur 1 an et sa couverture

sera intgrale si la somme reue au terme t+1 quivaut celle quil a dpense en t.

En t, il emprunte lquivalent 1 euro dans 1 an, soit 1 / 1,14 euro, soit 0,8772 ", et change cette somme contre 1,50 x 0,8772 dollars, soit 1,3158 $,

quil place pour 1 an pour recevoir en t+1 : 1,08 x 1,3158 = 1,4211 $. Cest cette valeur qui correspond au taux de change terme permettant

linvestisseur dtre couvert du risque de change.

TAUX DE CHANGE REL ET MONNAIE FORTE.

COMPTITIVIT

Comptitivit quantitative

Comptitivit-cot

Comportement de

marge des entreprises

Comptitivit-prix

(prix du pays / prix trangers)

Comptitivit-change

(taux de change nominal)

Comptitivit

qualitative

TAUX DE CHANGE REL

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 15 02/12/13

Le taux de change rel est un indicateur de comptitivit ; c'est par lui que se dfinit la force d'une monnaie.

Il n'empche que cette dfinition recle deux ambiguts :

1) D'une part, la dfinition s'inverse selon que l'on utilise le taux de change rel l'incertain ou contraire au certain, cas le plus frquent bien

que le taux de nominal soit souvent encore cot l'incertain.

2) D'autre part, la dfinition dpend de l'ide que l'on a d'une monnaie forte :

Conception 1 : une monnaie forte est une monnaie dont le pouvoir d'achat est plus lev l'tranger que dans le pays parce que le

niveau des prix nationaux est suprieur celui des prix trangers pour un taux nominal donn.

Conception 2 : une monnaie forte est une monnaie qui rend fort parce que son taux de change nominal est survalu : cela cre pour

les entreprises un handicap qui les pousse devenir plus comptitives et constitue pour l'conomie nationale une bonne faon d'importer de la

dsinflation et donc d'aider la lutte contre la hausse des prix (-> cercle vertueux l'allemande).

Conception 3 : une monnaie est forte parce que l'conomie est forte, c'est--dire comptitive grce un cart d'inflation favorable et

un systme productif efficace. Le taux de change rel est sous-valu : taux nominal donn, l'conomie bnficie d'une meilleure comptitivit-prix

grce une inflation moindre ; grce aussi une prime de risque relativement plus faible sur les marchs internationaux de capitaux que permet cette

moindre hausse des prix.

Une monnaie forte est une monnaie trs demande, la fois parce que ceux qui la recherchent estiment qu'elle vaut plus que son prix et parce qu'elle

est la monnaie d'une conomie comptitive (grce une hausse des prix plus faible), dont les produits sont donc davantage demands. Cet excs de

demande devrait se traduire par l'apprciation nominale de la monnaie ; mais si le taux de change nominal est maintenu son niveau antrieur, la

monnaie se dprcie en termes rels ; elle devient sous-value.

La premire conception correspond une situation qui peut se traduire court terme par un certain enrichissement mais qui terme dbouche sur une

dgradation des conditions de la croissance et de l'quilibre extrieur.

La seconde fait de la politique de monnaie forte un moyen de lutter contre l'inflation et d'assurer la restructuration de l'appareil productif pour que

celui-ci propose une offre plus comptitive.

La troisime fait de la monnaie forte une situation-objectif que l'on vise ou que l'on dfend lorsqu'elle est acquise par une politique de dsinflation en

recherchant un taux d'inflation infrieur celui des autres pays et une adaptation constante de l'outil de production la demande mondiale.

En somme, la seconde conception peut tre considre comme l'antichambre de la troisime.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 16 02/12/13

Cela tant, on peut dresser le tableau rcapitulatif suivant :

LES RGIMES DE CHANGE

Pour lquilibre des balances des paiements, deux principaux systmes de change sont concevables : un systme dajustement par les prix, le systme

de change flottant (lintervention de la Banque centrale est a priori inutile), et un systme dajustement par les quantits, le systme de change fixe (la

Banque centrale doit possder des rserves de devises pour lui permettre dintervenir sur le march des changes si cela savre ncessaire). chacun

de ces systmes correspond un type de systme montaire international (SMI) ; et chaque SMI correspond en gnral un talon international, cest--

dire un terme de rfrence entre les diffrentes monnaies nationales, comme ce fut le cas avec lor quand le SMI tait le gold specie standard , avec

lor et le dollar dans le gold exchange standard , avec le seul dollar dans le dollar standard .

MONNAIE FORTE

= monnaie pouvoir

d'achat suprieur

l'tranger

MONNAIE FORTE

= monnaie qui doit`

renforcer l'conomie

MONNAIE FORTE

= monnaie d'une

conomie forte

taux nominal donn

renforcement de la

monnaie par surva-

luation du taux nominal

maintien du

taux nominal

TAUX DE CHANGE

REL AU CERTAIN

Taux de change rel

l'incertain

suprieur 1

la monnaie doit tre

"survalue"

infrieur 1

la monnaie doit tre

"sous-value"

infrieur 1

suprieur 1

la monnaie doit tre

"survalue"

la monnaie doit tre

"sous-value"

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 17 02/12/13

Chaque systme de change prsente des avantages et des inconvnients.

- Le systme de change flottant :

AVANTAGES INCONVNIENTS

Permet un ajustement automatique de la balance des paiements Ne rquilibre par les changes extrieurs cause de la non-

coordination des politiques budgtaires et de linsuffisance possible

des lasticits-prix des exportations et importations

Autonomise la politique montaire Accentue linflation mondiale cause du relchement possible des

politiques montaires

Rend stabilisatrice la spculation Favorise la volatilit des taux de change, do accroissement de

lincertitude avec toutes ses consquences ngatives.

- Le systme de change fixe :

AVANTAGES INCONVNIENTS

Impose de bnfiques disciplines en matire montaire et budgtaire.

La contrainte externe quil impose pousse une politique anti-

inflationniste, ce qui est favorable la comptitivit-prix.

Perte de lautonomie de la politique montaire qui doit tre

ncessairement ddie lquilibre extrieur

Stimule les changes internationaux grce la stabilit du systme qui

limite lincertitude

Encouragement de la spculation qui devient dstabilisatrice. Avec le

risque de devoir dvaluer, et donc celui dune surenchre aux

dvaluations comptitives.

Favorise la coordination internationale et limite le chacun pour

soi .

Difficult de faire face un choc asymtrique puisque lajustement

par le change est a priori impossible.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 18 02/12/13

Dans la ralit, les systmes de change prennent concrtement la forme de rgimes de change, qui peuvent tre plus ou moins purs et tre mi-

chemin entre les deux systmes de change, flottant et fixe.

CHANGES FIXES RGIMES INTERMDIAIRES CHANGES FLOTTANTS

Union montaire Caisses dmission Changes fixes avec Rgime de parit glissante Flottement gr Flottement pur

(currency boards) parits ajustables

LUnion montaire fixe des taux de change irrvocables entre les monnaies nationales : il peut y avoir soit une monnaie commune lorsqu ct de

cette monnaie commune sont maintenues les monnaies nationales ou une monnaie unique lorsque cette monnaie se substitue aux monnaies nationales

comme cest le cas pour la zone euro.

Dans le cas des caisses dmission, le pays considr a sa cration montaire conditionne par les rserves quil dtient dans la monnaie de rfrence

(il y a ancrage nominal ) et sa politique montaire na aucune autonomie.

Dans le rgime de changes fixes avec parits ajustables, comme cela a exist avec les accords de Bretton Woods et lors du fonctionnement du SME

avant 1993, le taux de change doit tre maintenu dans des marges de fluctuations plus ou moins larges. Ce rgime est donc relativement souple pour

faciliter la ralisation de lquilibre extrieur courant sans ncessiter lintervention de la Banque centrale.

Dans le rgime de parit glissante, la parit de rfrence peut tre modifie rgulirement, soit de manire automatique en fonction de lvolution

dindicateurs prdtermins, soit de manire discrtionnaire lorsquil savre indispensable de compenser des carts dinflation importants avec le

pays de la monnaie de rfrence.

Le flottement gr (ou administr) nous fait nous rapprocher nettement des changes flottants mais le flottement est contrl par les Banques centrales

de manire ce que les taux de change ne soient pas trop volatiles. Pour aider grer au mieux le taux de change, la thorie conomique a produit

plusieurs modles, dont deux types sont particulirement importants : les modles des zones cibles et les modles de la zone montaire optimale

(ZMO). Parmi les modles des zones cibles, citons les apports de J. Williamson (1983) et de P. Krugman (1991) et pour ce qui concerne le modle de

la ZMO nous renvoyons notre document sur leuro.

Le flottement est pur quand les Banques centrales ninterviennent pas sur le march des changes et laissent par consquent celui-ci trouver son

quilibre par la seule flexibilit des taux de change.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 19 02/12/13

Le choix par un pays dun rgime de change est trs important dans la mesure o de ce choix dpendent tout la fois la marge de manuvre dont

disposent les responsables conomiques pour raliser les ajustements macroconomiques ncessaires et dfinir en consquence les politiques

conomiques, ainsi que les modalits dinsertion de lconomie nationale dans lconomie mondiale.

Le choix du rgime de change dpend dailleurs lui-mme de linsertion internationale initiale de lconomie nationale, de la structure de son

commerce extrieur et de son intgration dans les circuits financiers internationaux ; il dpend donc de louverture de cette conomie, qui dpend elle-

mme aussi de la taille de lconomie nationale. Le choix du rgime de change est galement fonction de la situation du systme montaire et financier

national et de ses performances en matire dinflation.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 20 02/12/13

RGIME DE CHANGE ET TRIANGLE DIMPOSSIBILIT (THORME DE MUNDELL)

Pas de mobilit internationale des capitaux

Changes fixes Politiques montaires

indpendantes

F70

EU70 ZE10

EU10

Changes flottants

Politiques montaires non indpendantes

Mobilit internationale parfaite des capitaux

Le triangle dimpossibilit (ou thorme de Mundell) signifie quil nest pas possible dassurer la compatibilit entre la fixit des changes, lautonomie

des politiques montaires et la libre circulation internationale des capitaux.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 21 02/12/13

Jusqu limplosion du systme de Bretton Woods au dbut des annes 1970, la reprsentation graphique de la situation des pays collait pratiquement

au ct gauche du triangle puisque le systme tait essentiellement dfini par un rgime de changes fixes. Ce qui distingue le cas de la France (F70) de

celui des tats-Unis (EU70) est le degr de mobilit internationale des capitaux : on sait que la France connaissait cette poque un important contrle

des changes. Mais le point commun est le manque dautonomie de la politique montaire. Aujourdhui, les changes sont devenus flottants et la

libralisation et la globalisation financires font quil y a une trs grande mobilit internationale des capitaux : la zone euro (ZE10) tout comme les

tats-Unis (EU10) sont donc actuellement dans le coin droit du triangle. Les politiques montaires sont devenues ainsi indpendantes et peuvent donc

servir des objectifs de rgulation interne.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 22 02/12/13

LES THORIES DU CHANGE.

MODLES (M.) DES DTERMINANTS DU TAUX DE CHANGE

Analyse normative de long terme. Analyse positive de court terme Analyse normative de long terme

de la premire moiti du XXme sicle de la deuxime moiti du XXme sicle de la fin du XXme sicle

Analyse par les fondamentaux Analyse par la financiarisation

(approche macroconomique) (approche microconomique)

Les modles par les Les modles par les

flux stocks

(approche nokeynsienne) (approche montariste)

Stock de monnaie Stock dactifs financiers

Les 2 relations de parit

PPA PTI

(1) (2)

M. par la

BDP M. montaire M. montaire M. substitution M. dquilibre

(3) prix trs flexibles prix peu flexibles de monnaies des portefeuilles

(4) (5) (7) (8)

( 6)

A

B

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 23 02/12/13

M. avec M. de la diversit

anticipations (des acteurs, des stratgies,

rationnelles des rationalits, )

M. montaire M. des M. des

News bulles

(9) (10) (11)

M. avec M. avec Th. M. avec

rationalit asymtrie des ratio-

limite dinfo. fractales nalit

mimtique

(12) (13) (14) (15)

(16)

Les 2 thories modernes

FEER NATREX

(17) (18)

(1) et (2) : les deux relations de parit (PPA et PTI) sont tudies plus haut.

(3) : le modle par la balance des paiements (ou modle de R. Mundell et J. Fleming- 1962). Ce modle est nokeynsien : il raisonne donc a

priori prix fixes, avec des anticipation statiques, et il concerne une conomie de petite ou moyenne dimension (elle nest pas price maker ).

Dans sa version la plus simple, le taux de change rel est la variable dajustement pour raliser lquilibre de la balance courante. Si le taux de

change nominal est flexible, lajustement se fait rapidement ; si le taux de change nominal est fixe, cest la variation des prix qui assure

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 24 02/12/13

lajustement. Dans une version plus sophistique, le taux de change rel doit assurer lquilibre non seulement de la balance courante mais aussi de

la balance des capitaux, autrement dit il doit permettre lquilibre externe dans son ensemble. Sur les principales conclusions de ce modle, voir

notre document sur la modlisation macroconomique. Si ce modle est intressant pour expliquer pdagogiquement comment se positionnent les

diffrentes politiques conomiques conjoncturelles, il nest pas bien adapt la comprhension de la formation du change. En effet, il peut faire

croire tort que lquilibre du march des changes se confond avec celui de la balance des paiements. Or, lquilibre de la balance des paiements

est un quilibre de flux alors que celui du march des changes est un quilibre la fois de flux et de stocks (les mouvements de capitaux dpendent

essentiellement de comportements patrimoniaux).

(4) : le modle montaire prix trs flexibles (J. Frenkel 1978). Les insuffisances du modle de Mundell-Fleming mais aussi et surtout le

passage, au cours de la premire moiti des annes 1970, au rgime des changes flexibles expliquent lmergence de modles qui dlaissent

lexplication relle du taux de change pour considrer les devises comme des actifs financiers dont la valeur le taux de change- dpend de la

raret relative des diffrentes monnaies les unes par rapport aux autres : le taux de change est un phnomne purement montaire.

Le modle de Frenkel suppose que tous les prix, y compris ceux des monnaies, sont parfaitement flexibles, que loffre de ces monnaies est

exogne et quil y a une parfaite mobilit internationale des capitaux. Ce modle gnralise au cadre international la thorie quantitative de la

monnaie. En effet, le modle de Frenkel montre que lquilibre du change dpend de lquilibre des marchs montaires domestique et tranger.

Le taux de change dune monnaie augmente si saccrot la relative raret de cette monnaie par rapport aux autres. De mme, une politique

montaire nationale expansive, accroissant la quantit de monnaie en circulation, creuse lcart dinflation au dtriment de lconomie nationale

considre, do une dprciation de sa monnaie. Le modle de Frenkel conduit admettre de manire continue la loi de la PPA (dans sa version

relative), non pas par lintermdiaire du principe du prix unique, mais partir de cette ide selon laquelle la raret relative des monnaies explique

la fois lvolution de lcart dinflation et celle du taux de change. Par ailleurs, le modle de Frenkel soppose celui de Mundell-Fleming sur un

point important : une baisse du taux dintrt domestique, ceteris paribus, augmente la demande de monnaie chez Frenkel, et par consquent

aboutit une apprciation de la monnaie nationale, alors que dans le modle M-F une telle baisse rduit les entres de capitaux, do une

dprciation de la monnaie.

(5) : le modle montaire prix peu flexibles, modle de surajustement ou encore de surraction (R. Dornbusch 1976). Comme le modle

prcdent suppose la loi de la PPA constamment vrifie, il ne peut pas expliquer les variations, mme transitoires, des taux de change et a fortiori

une grande volatilit. De plus, le modle de Frenkel ne fonde ses explications que sur les variables montaires alors que les tests conomtriques

montrent que lvolution des taux de change nest pas significativement corrle celle des agrgats montaires. Do ce nouveau modle, qui

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 25 02/12/13

tombe pic pour expliquer les fortes fluctuations des changes au lendemain de labandon des changes fixes. Selon le modle de Dornbusch, et

contrairement celui de Frenkel, les prix ne ragissent pas immdiatement une variation de la quantit de monnaie en circulation. Les prix ne

sont pas parfaitement flexibles ; ils ragissent avec des vitesses dajustement variables selon quil sagit des marchs des actifs financiers

(ajustement rapide) ou des marchs des biens et services (ajustement lent), si bien que les taux de change nont pas toujours le niveau quil faudrait

pour assurer la PPA : il y a alors surajustement ou surraction. Il y a surraction du change parce qu' court terme l'effet parit des taux d'intrt

l'emporte sur l'effet parit des pouvoirs d'achat, lequel ne reprend le dessus que dans le long terme parce quil y a une plus grande rigidit des prix

dans le secteur rel que dans le secteur financier. Pour illustrer la thorie de Dornbusch, prenons lexemple dune augmentation de la masse

montaire domestique. long terme, selon la loi de la PPA, les prix doivent slever et la monnaie se dprcier. Mais court terme, ni les prix ni

la production ne changent. Laccroissement de la masse montaire se traduit par une baisse du taux dintrt : cest le secteur financier qui

supporte court terme le poids de lquilibre. Selon la loi de la PTINC (hypothse dabsence de prime de risque de change), cette diminution du

taux dintrt entrane laugmentation de la demande de monnaie et des sorties de capitaux. Selon Dornbusch, cela provoque une dprciation du

change au-del de sa valeur dquilibre de long terme, une dprciation plus importante que linflation : le change surragit. Cette surraction

pousse les exportations la hausse, do un cheminement progressif du taux de change vers sa nouvelle valeur dquilibre.

(6) : le modle de P. Hooper et J.E. Morton (1982). Ce modle propose une gnralisation des deux modles prcdents en levant lhypothse

dabsence de prime de risque de change.

(7) : le modle de substitution des monnaies (R. Boyer 1973, B. Putnam et D. Wilford 1977, P. Kouri et B. Macedo 1978, R. Mc Kinnon

1982, B. Baillie et P. Mc Mahon 1989,). On comprend aisment que les firmes multinationales et que les banques aient des portefeuilles

multidevises et quelles cherchent les grer au mieux. On comprend aussi que les rsidents de pays connaissant une trs forte inflation recourent

une devise plus stable que la monnaie nationale (do les pisodes de dollarisation qua connus lAmrique latine). La composition dun

portefeuille de devises sexplique la fois par le pouvoir dachat que les unes et les autres donnent sur les biens changeables internationalement et

par les carts de taux dintrt. Ces modles montrent que plus le coefficient de substitution entre devises est lev, plus il faut que les taux de

change anticips slvent.

(8) : le modle dquilibre des portefeuilles (W. Branson 1975). Alors que le taux de change traduit dans les modles montaires prcdents la

raret relative des monnaies,il traduit dans ce type de modle la raret relative des actifs domestiques et trangers, que ces actifs soient montaires

ou financiers. Les investisseurs sont supposs avoir de laversion pour le risque : non seulement ils ne considrent pas comme substituables deux

titres qui ne diffrent que par la monnaie en laquelle ils sont libells mais aussi ils prfrent a priori les placements en leur monnaie nationale (on

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 26 02/12/13

retrouve un peu la thorie de lhabitat prfr de Modigliani et Sutch) parce quils sont sensibles au risque de change. Si une monnaie risque de se

dprcier, les investisseurs exigent une prime de risque de change pour faire un placement en cette monnaie ; le rendement exig est suprieur : la

PTINC ne peut donc pas sappliquer. Or, la probabilit quune monnaie se dprcie est dautant plus forte que le stock dactifs libells en cette

monnaie saccrot par rapport aux stocks dactifs libells dans les autres monnaies, ce qui est en particulier le cas quand le pays enregistre un

endettement extrieur net (puisque celui-ci correspond la diffrence entre les actifs nationaux dtenus par les non-rsidents et les actifs trangers

dtenus par les rsidents). Nous retrouvons ici la rgle de gestion financire selon laquelle la diversification dun portefeuille de titres ou dactifs

permet soit de rduire le risque pour un certain niveau de rentabilit, soit damliorer la rentabilit pour un certain niveau de risque. En effet, les

investisseurs ont intrt raliser des placements en diffrentes devises. Ce type de modle montre aussi que la dynamique du taux de change

trouve son moteur dans linteraction entre balance courante et balance des capitaux. En effet, le taux de change peut initialement voluer de faon

assurer loptimalit des portefeuilles de devises ; cette volution modifie ensuite lquilibre de la balance courante, cette modification causant

elle-mme une nouvelle volution du taux de change, do la recherche dune autre composition des portefeuilles, et ainsi de suite jusqu

lobtention de lquilibre.

(A) : Les faiblesses des modles macroconomiques.

En 1983, R. Meese et K. Rogoff font paratre une tude qui dmontre lincapacit des modles prcdents expliquer de manire statistiquement

satisfaisante les variations concrtes des taux de change. En effet, la prdictibilit de ces modles serait moins bonne que la pure et simple

extrapolation ou que la pure et simple marche au hasard (on rejoint ici certaines analyses faites propos de lvolution des cours des actions : les

mouvements de ces cours boursiers seraient semblables au comportement dune personne ivre, cest--dire un comportement imprvisible et un

trajet de nature alatoire). Ltude de Meese et Rogoff contraint les conomistes rechercher les raisons des insuffisances des modles de type

macroconomique.

- La premire raison est le caractre souvent excessivement contraignant des hypothses poses la base des modles. Cest en particulier le cas de

lhypothse de la validit de la loi de la PPA. Accepter qu long terme la PPA se vrifie, cest en effet oublier que tous les biens et services ne

sont pas changeables sur le plan international et quil nest donc pas raisonnable de calculer la PPA partir dindices de prix qui intgrent tous les

biens et services, changeables et non changeables. La loi du prix unique ne peut pas jouer pour les biens non changeables. Cest dailleurs cette

distinction qui est la base de lexplication de leffet Balassa-Samuelson (1964) : ces auteurs montrent que la distorsion dans la PPA

sexplique par des diffrences internationales de productivit entre les secteurs de biens changeables (les secteurs primaire et secondaire) et les

secteurs des biens non changeables (secteur tertiaire). Parce quils ont une productivit relativement plus faible dans les secteurs des biens

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 27 02/12/13

changeables que dans les secteurs des biens non changeables, les pays en dveloppement ont des niveaux de prix moins levs que les autres

pays. Et lors de leur processus de dveloppement, les pays font des progrs de productivit relativement plus rapides dans les secteurs de biens

changeables, ce qui explique une apprciation progressive de leur taux de change.

- Une seconde srie de raisons rside dans le rle trop exclusif donn par ces modles aux variables montaires et financires pour expliquer les

variations du taux de change.

- Une troisime raison se trouve aussi dans la construction des modles : leur linarit ne colle pas avec le constat dun comportement erratique et

mme chaotique des taux de change.

- Enfin, le rle de la spculation dans la dconnexion des taux de change par rapport aux fondamentaux constitue une quatrime raison de

linsuffisance des modles. Rappelons dabord quun agent conomique adopte un comportement de spculateur quand il achte un actif, surtout

un actif dont le prix est particulirement fluctuant, dans le seul espoir de pouvoir le revendre plus cher. Cela dit, il y a une opposition entre la

conception stabilisatrice de la spculation et la conception dstabilisatrice. La spculation est considre comme stabilisatrice quand on estime

quelle permet aux agents qui ont pris un risque et qui veulent sen dbarrasser de le faire. Il en est en particulier ainsi sur les marchs terme. En

effet, ceux qui, en fonction des informations disponibles, dsirent se couvrir sur ce type de march contre le risque de prix, cest--dire contre le

risque de taux dintrt ou de taux de change, ont besoin de trouver en face deux des agents qui adoptent une position inverse la leur. Le

paradoxe est que cest la spculation qui donne ces marchs la liquidit dont ils ont besoin pour bien fonctionner, mais cest elle aussi qui fait

deux des marchs hautement spculatifs. Do le fait que des excs puissent tre commis et rendre la spculation dstabilisatrice. En matire de

taux de change, comme le montent les crises qua connues le SME au cours des annes 1990, celles des monnaies asiatiques en 1997, celles du

peso mexicain et de la monnaie argentine la fin des annes 1990, le caractre dstabilisateur lemporte souvent sur laspect stabilisateur, surtout

lorsque la spculation alimente des anticipations autoralisatrices. Celles-ci sont souvent lorigine de la formation de bulles spculatives

(voir ci-aprs). La spculation sexprime diffremment selon le type de crise montaire. Quand les changes sont fixes, la spculation consiste

anticiper la dvaluation et jouer contre la monnaie en la vendant dcouvert pour la racheter aprs la dvaluation. Lanticipation de la

dvaluation peut sexprimer dans au moins deux cas de figure : 1

er

cas, parce quon na pas confiance dans la capacit du pays rgler son

problme de financement du dficit extrieur, et, 2

me

cas, parce que le manque de confiance ne concerne pas tellement la solvabilit du pays mais

plutt sa capacit faire face une volution dfavorable de son niveau dactivit et de lemploi. Quand on est en changes flottants, la probabilit

de crise montaire est forcment moins leve, condition que lon parle de crise lorsque la dprciation de la monnaie atteint des pourcentages

dau moins 20% ou 30%. Sous cette hypothse, la crise ne peut srieusement intervenir que dans le 1

er

cas de figure envisag ci-dessus. Mais si le

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 28 02/12/13

flottement des monnaies apparat ainsi comme un moyen dviter une trop grande frquence des crises montaires, il entrane malgr tout un cot

lev lorsque les fluctuations sont importantes, en particulier en termes de comptitivit.

Devant les insuffisances de lapproche macroconomique que propose lanalyse des taux de change par les fondamentaux, les conomistes,

toujours dans leur recherche de modles explicatifs des mouvements du change, optent pour une approche microconomique et une conception

financire des devises, surtout un moment o la globalisation financire saffirme de plus en plus. Cette approche microconomique, que lon

appelle aussi la thorie de la microstructure des marchs , consiste pour lessentiel tudier le fonctionnement du march des changes et

prendre en compte lhtrognit des acteurs qui y participent.

(9) : le modle montaire avec anticipations rationnelles. Ce modle consiste amender le modle de Frenkel par lintroduction de lhypothse

des anticipations rationnelles (HAR). Le taux de change courant ne dpend alors plus seulement de la valeur prsente des fondamentaux , la

masse montaire, le revenu rel et les prix relatifs, mais aussi de la valeur future anticipe de ces fondamentaux selon la HAR.

(10) : le modle des news (J. Frenkel. 1981). Les fluctuations du change peuvent tre dues des carts entre le taux observ et le taux

rationnellement anticip que gnrent des vnements imprvus, les news , qui crent des effets de surprise . Les news susceptibles

dinfluencer ainsi de manire non anticipe les taux de change sont les informations portant sur les performances conomiques et financires des

diffrents pays ainsi que les commentaires que ces informations suscitent.

(11) : le modle des bulles (O. Blanchard et M. Watson. 1984). Alors que pendant longtemps les bulles spculatives sont considres comme le

rsultat de comportements myopes et irrationnels des acteurs, la prise en compte de la HAR conduit les considrer comme un phnomne

rationnel. En effet, il peut tre rationnel pour un acteur daller dans le sens du gonflement de la bulle puisquil y a la fois anticipations

autoralisatrices et comportement moutonnier. Cela alimente une dynamique autoentretenue : chaque acteur trouve un intrt acheter une devise

aussi longtemps que son risque de perte que cause potentiellement la survaluation est plus que compens par le gain en capital quil escompte

raliser, et la bulle gonfle jusqu ce que la survaluation compense la perte en capital que peut entraner lclatement de la bulle.

(12) : le modle avec rationalit limite (P. de Grauwe 1989). la faon de H. Simon, qui estime que lindividu est rationnel mais que sa

rationalit nest pas absolue comme dans la conception noclassique de lhomo economicus mais quelle est limite, et cela doublement :

par linformation dont il dispose et par sa capacit cognitive, ce modle considre que les acteurs ne peuvent pas anticiper avec prcision les taux

de change futurs. Et la faon de G. Akerlof et de Y. Yellen qui expliquent la rigidit des prix par les cots de changement de menu , ce

modle considre que les acteurs ne modifient pas leur stratgie quand il y a pour une raison ou pour une autre un changement du taux de change

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 29 02/12/13

anticip. Ils restent dans la zone dagnotiscisme et cette zone slargit quand lincertitude sur les taux futurs saccrot. Mais jusqu un certain

point : une fois certains seuils franchis, les acteurs modifient alors leurs comportements.

(13) : le modle avec asymtrie dinformation (A.S. Kyle 1985). Dans ce modle, la diversit des participants au march des changes concerne

la quantit dinformations quils dtiennent les uns et les autres. Certains dentre eux sont mieux informs que dautres : linformation nest pas

parfaite, elle est asymtrique. Les cambistes sont les participants les mieux pourvus puisquils bnficient, au travers des ordres que leur passent

les clients, dune information prive particulirement riche qui leur permet doptimiser leurs portefeuilles de devises. De leur ct, les teneurs de

marchs, connaissant la globalit des flux dordres passs, en dduisent linformation prive que ces flux traduisent et en tiennent compte dans

leurs propres dcisions. Par consquent, les flux dordre fournissent de linformation, qui elle-mme induit des flux dordres : linformation,

imparfaitement distribue, joue donc un rle direct sur lvolution des taux de change.

(14) : la thorie des fractales applique au march des changes (B. Mandelbrot 1959 ; 2005, E. Peters 1989). Cette thorie, selon laquelle

les prix ne glissent pas mais ils sautent, selon laquelle lamplitude des risques peut tre la mme quelle que soit la priode de temps considre

(lheure, le jour, le mois ou lanne), et selon laquelle les prix ne peuvent pas tre prvus et que seuls les risques peuvent tre modliss, nous fait

sortir du cadre fix par les hypothses de lefficience des marchs et de la rationalit des anticipations. Deux conclusions importantes peuvent tre

tires de cette thorie. La premire est quil y a une variabilit identique du phnomne toutes les chelles, une sorte dhomothtie interne : une

srie de cours observs sur une journe avec un pas dune heure aurait le mme profil quune srie annuelle avec un pas journalier. La seconde

conclusion est que le niveau des taux de change ne dpendrait pas de linformation immdiatement disponible mais dune sorte de mmorisation

des chroniques passes : ainsi, lvolution du taux de change sur 6 mois serait fonction de celles que le taux de change a connues lors des

semestres prcdents, et lvolution du taux de change sur 10 ans serait fonction de celles quil a connues lors des dcennies prcdentes. En

dfinitive, il y aurait des rgularits dans lvolution de phnomnes pourtant non linaires. En cela, la thorie des fractales se rapproche de la

thorie du chaos (H. W. Lorenz 1993) et de la thorie dite des catastrophes (R. Thom 1972). Lanalyse technique de lvolution des taux de

change sappuie prcisment sur des mthodes algbriques ( mthode numrique ) et graphiques ( mthode chartiste ) pour prvoir leur

volution partir des cours passs, en recherchant des configurations censes se reproduire rgulirement. Dune part, lanalyse technique est une

sorte de justification empirique des thories voques dans ce paragraphe, mais dautre part son emploi peut expliquer une certaine validit de ces

thories.

(15) : le modle de la rationalit mimtique (A. Orlan 1986). Ce modle fait invitablement penser au concours de beaut que Keynes

prend comme mtaphore pour expliquer le poids des conventions et limpact du suivisme des oprateurs dans le fonctionnement des marchs

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 30 02/12/13

dactifs financiers. Selon ce modle, les acteurs nagissent pas au hasard mais en tenant compte des conventions du march, dautant plus quils

ont le sentiment de ne pas avoir dinformations suffisantes. Ils sont donc conduits suivre le march (si on se trompe, autant se tromper avec les

autres), surtout que le cot de recherche de la bonne information est forcment plus lev que celui de linformation sur les prix que lon peut se

procurer sur le march puisque celle-ci est gratuite. Cest cela la rationalit mimtique, qui se traduit par une imitation gnralise, au point de

produire le paradoxe de S. J. Grossman et J.E. Stiglitz : les prix que prennent en compte les acteurs ne contiennent plus dinformation. Les

conventions du march sont produites par des mcanismes autorfrentiels qui permettent de dgager des croyances partages. Les conventions

ainsi produites sont fonction du contexte gnral en ce sens quaujourdhui elles sinscrivent dans un monde financier qui sest globalis et

drglement, avec un capitalisme qui sest transform (de managrial actionnarial) et avec des Banques centrales qui sont devenues

indpendantes. Cela dit, linstabilit des taux de change peut alors sexpliquer par les remises en cause des conventions existantes, remises en

cause que des oprateurs peuvent tenter de faire.

(16) : Certains modles lient le principe de la rationalit mimtique avec celui de lasymtrie dinformation, et donc avec la diversit des acteurs

en prsence, et galement avec les consquences tires de lapplication de la thorie des fractales au march des changes. Ainsi, le modle de J.

Haltiwanger et M. Waldman (1985), en opposant les acteurs sophistiqus et les acteurs nafs , considre que les seconds ont intrt

suivre les premiers, non seulement parce que ceux-ci sont plus rationnels et mieux informs mais aussi parce quils savent que la situation est

effet de compensation. Il y a effet de compensation quand le bien tre de chaque agent est dautant plus important que les autres agents

adoptent la mme stratgie que lui : lagent a donc intrt faire comme les autres. Dans dautres situations que celle du march des changes, il y a

au contraire effet de congestion en ce sens que le bien tre de chaque agent est dautant moins grand que les autres adoptent la mme stratgie

que lui : dans ce cas, lagent ne doit donc pas faire comme les autres. Dans le mme ordre dides que ce que dveloppe ce modle, dautres

auteurs montrent que les cambistes, dont nous avons dj voqu lavantage informationnel, et parce quils spculent trs court terme en

privilgiant lanalyse technique, jouent un rle dterminant dans les fluctuations des changes : les fondamentalistes sont finalement obligs de

les suivre, tout au moins tant que les fluctuations ne quittent pas une certaine marge.

(B) : Daprs les tudes conomtriques, lapproche microconomique ne donne pas beaucoup plus de satisfactions que lapproche

macroconomique pour comprendre lvolution du taux de change, surtout au-del du trs court terme. Cela explique dabord la tentative faite en

2001 par R. Lyons de combiner en quelque sorte les deux approches et les premiers tests de validation sont encourageants. Cela explique surtout

que les nouvelles thories dlaissent lexplication de lvolution des taux de change pour se centrer, comme lors de la premire moiti du XXme

sicle, sur le taux de change dquilibre de long terme.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 31 02/12/13

(17) : le modle FEER (fundamental equilibrium exchange rate), ou modle du taux de change dquilibre fondamental (J. Williamson 1983).

Pour ce modle, le taux de change dquilibre est celui qui assure la fois, pour lconomie nationale considre, lquilibre interne, dfini par son

taux de croissance potentiel, et lquilibre externe au sens que nous lui donnons dans notre document sur les modlisations macroconomiques. Vu

la dfinition de lquilibre interne, le FEER est un taux de change dquilibre plutt normatif que positif. De plus, de nombreuses difficults pour

caractriser lquilibre externe (notamment lvaluation des lasticit-prix du commerce extrieur) nuisent la fiabilit des estimations obtenues.

Cela explique que lon prfre utiliser une version diffrente de ce modle, non normative, appele le modle BEER (behavorial equilibrium

exchange rate) ou taux de change dquilibre comportemental (R. MacDonald). Pour le dterminer, sont retenues comme principales variables

fondamentales la position extrieure nette (solde des investissements trangers dans le pays et des investissements du pays ltranger), la

productivit relative (lefficacit conomique mesure notamment par la production du pays rapporte son volume dheures de travail) et les

termes de l'change (rapport des prix lexportation aux prix limportation).

(18) : le modle NATREX (natural real exchange rate), ou modle du taux de change rel naturel (J. Stein 1995). Ce modle reprend la thorie

de la PPA, mais sans lobligation de considrer comme constant le taux de change rel, et le modle par la balance des paiements mais sans

lobligation de voir cette balance quilibre chaque priode ; il suffit que les mouvements de capitaux aient une volution compatible avec un

endettement international soutenable long terme. Le modle du Natrex est donc plutt normatif. De ce point de vue, il recherche en dfinitive le

taux de change qui assure des flux de capitaux optimaux : ce taux de change doit permettre tout la fois, globalement, davoir une allocation

internationale optimale de lpargne et, chaque conomie nationale, de trouver son sentier de croissance potentielle. Mais le NATREX est

galement un modle oprationnel en ce sens quil permet dtablir les estimations du taux de change courant, en sachant que le taux de change

courant doit converger vers le NATREX, et dautant plus rapidement que son flottement est libre.

Conclusion : Le nombre des thories du change peut drouter. En ralit, mme sil est certain que les hypothses de certaines dentre elles sont

trop loignes de la ralit, les diffrentes thories en prsence sont complmentaires et leur diversit permet de multiplier avantageusement les

points de vue sur ce phnomne complexe du taux de change.

Remarque : Se pose pour le march des changes la mme question qui se pose propos du march financier, savoir celle de lefficience. Pour la

prsentation de la notion defficience, se reporter notre document Lintermdiation financire . Le march des changes serait efficient sil ny

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 32 02/12/13

avait ni risque ni spculation, sil tait possible de vrifier la loi de la PTINC et si le taux de change terme tait un prdicteur parfait du taux de

change comptant futur. La ralit montre quil nen est rien : lhypothse de lefficience du march des changes doit tre rejete.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 33 02/12/13

NOTE SUR LES TERMES DE L'CHANGE :

Les termes de l'change en gnral

a, quantit de A ; P

A

, prix de A(bricot)

b, quantit de B ; P

B

, prix de B(anane)

Situation d'change direct Situation d'change montaire

ch. quilibr ch.non quilibr

Si X change 4A contre 2B,

4A permettent X d'avoir 2B,

et donc 1A permet d'avoir 1/2B. a P

A

= b P

B

a P

A

! b P

B

=> TE = b / a = 2/4 = 1/2 b / a = P

A

/ P

B

b / a ! P

A

/ P

B

b / a = termes bruts de l'change (TEB)

P

A

/P

B

= termes nets de l'change (TEN)

Par exemple,

si P

A

= 2

et P

B

= 4 et P

B

= 5

TEB = TEN 2 / 4 ! 2 / 5

= 1/2

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 34 02/12/13

Les termes de l'change international

En commerce international, le calcul des termes de l'change d'une priode l'autre permet de voir si le pays considr exporte plus ou moins qu'avant

pour se procurer les biens qu'il importe.

TE marchands

TEN = (Indice des prix des produits exports / Indice des prix des produits imports) * 100

Si TEN < 100, amlioration des TE : on vend plus cher l'tranger qu'on achte.

TEB = (Indice du volume des exportations / Indice du volume des importations) * 100

Si TEB > 100, dtrioration des TE : il faut fournir relativement plus d'exportations pour payer les importations.

TE factoriels

TEF doubles = (Quantits de facteurs contenues dans les exportations / Quantits de facteurs contenues dans les importations) * 100

Si TEF > 100, dtrioration des termes des TE : les gains de productivit sont relativement moins importants qu' l'tranger.

Lorsqu'on ne peut valuer le contenu des importations en facteurs de production, on calcule les TEF simples :

TEF simples = (Quantits de facteurs contenues dans les exportations / Volume des importations) * 100.

TE revenu

TEFR = (Indice des recettes d'exportations / Indice des prix des importations) * 100.

Remarque : il y a change ingal dans les relations conomiques internationales lorsque les avantages qu'en retirent certains pays sont plus importants

que ceux des autres pays et a fortiori quand les uns s'enrichissent aux dpens des autres. La thorie de l'change ingal, bien dveloppe par A.

Les textes dits sur ce site sont la proprit de leur auteur. Ch. Bials P. 35 02/12/13

Emmanuel (1969), analyse cette ingalit dans l'change comme tant essentiellement le rsultat de la dtrioration des termes de l'change factoriels

doubles.

Vous aimerez peut-être aussi

- Philippe Barbé, Michel Ledoux ProbabilitéDocument254 pagesPhilippe Barbé, Michel Ledoux ProbabilitéMichel Dubuisson100% (1)

- Optimisation MultiobjectifDocument294 pagesOptimisation MultiobjectifTetq Fsjes100% (1)

- Aid Memoire XP 18-545Document2 pagesAid Memoire XP 18-545Lotfi Merabet75% (4)

- Theorie Des ProbabilitesDocument460 pagesTheorie Des ProbabilitesIdalene Asmaa100% (1)

- Theorie Emploi Monnaie 2Document213 pagesTheorie Emploi Monnaie 2z_12488109Pas encore d'évaluation

- SPSS Brief Guide 14.0Document271 pagesSPSS Brief Guide 14.0Sylvain N'choPas encore d'évaluation

- Croissance EconomiqueDocument53 pagesCroissance EconomiqueTetq FsjesPas encore d'évaluation

- PAO Spss PDFDocument40 pagesPAO Spss PDFkistidi33Pas encore d'évaluation

- Probabilités Exercices Corrigés-Edition EDP SciencesDocument153 pagesProbabilités Exercices Corrigés-Edition EDP SciencesDe Suza Abané100% (2)

- wp03 3Document35 pageswp03 3Tetq FsjesPas encore d'évaluation

- Manuel de Statistiq ForestièreDocument242 pagesManuel de Statistiq ForestièreTetq Fsjes100% (1)

- Modeles Empiriques de Prevision Du Taux de Change CanadienDocument46 pagesModeles Empiriques de Prevision Du Taux de Change CanadienTetq FsjesPas encore d'évaluation

- Var !!!!!!Document23 pagesVar !!!!!!Tetq FsjesPas encore d'évaluation

- Les Grands Courants de L Analyse EconomiqueDocument2 pagesLes Grands Courants de L Analyse EconomiqueTetq FsjesPas encore d'évaluation

- Modelisation Cours PDFDocument57 pagesModelisation Cours PDFTetq Fsjes0% (1)

- fd0612f PDFDocument60 pagesfd0612f PDFDiop FallPas encore d'évaluation

- Formulaire de DérivéesDocument1 pageFormulaire de DérivéesLi-li LiPas encore d'évaluation

- Attali, La Crise at ApresDocument2 pagesAttali, La Crise at ApresAdina FloroiuPas encore d'évaluation

- Examen MazoudiDocument2 pagesExamen MazoudiTetq FsjesPas encore d'évaluation

- VarDocument16 pagesVarTetq FsjesPas encore d'évaluation

- Entretien Du Reseau D'Eclairage Public Au Sein de La CommuneDocument24 pagesEntretien Du Reseau D'Eclairage Public Au Sein de La CommuneMProd AmmoPas encore d'évaluation

- UltrafiltrationDocument10 pagesUltrafiltrationsoufyanePas encore d'évaluation

- Fin OofDocument24 pagesFin OofAhmed Ouss0% (1)

- Document 1249Document11 pagesDocument 1249MrYodaaPas encore d'évaluation

- Guide de Logiciel Sap20000 CopierDocument54 pagesGuide de Logiciel Sap20000 CopierAbdou HababaPas encore d'évaluation

- Boc 20221230Document23 pagesBoc 20221230electronicsobed the son of GODPas encore d'évaluation

- SigmaDocument2 pagesSigmaAli KPas encore d'évaluation

- InstallationDocument9 pagesInstallationfatihaPas encore d'évaluation

- These ND PAreconf VF PDFDocument174 pagesThese ND PAreconf VF PDFRachid HamianiPas encore d'évaluation

- François Brune - La Vierge Du MexiqueDocument681 pagesFrançois Brune - La Vierge Du MexiquethanosPas encore d'évaluation

- D61PXi MoniteurDocument38 pagesD61PXi MoniteurXavier FontainePas encore d'évaluation

- Katalogs-19-Fusibles A Couteaux NHDocument8 pagesKatalogs-19-Fusibles A Couteaux NHhakimPas encore d'évaluation

- RégimeDocument12 pagesRégimeernestito2010Pas encore d'évaluation

- Question Et Réponse 4Document15 pagesQuestion Et Réponse 4saraPas encore d'évaluation

- CONDUITE TP2 Avec Quadrillage (1) 2Document6 pagesCONDUITE TP2 Avec Quadrillage (1) 2Agbatou Jean Baptiste N'chiepoPas encore d'évaluation

- Réussir Aux Différentes Évaluations D'un Entretien Part 1Document30 pagesRéussir Aux Différentes Évaluations D'un Entretien Part 1Daniel Constant AttaPas encore d'évaluation

- Cour 1 - VirtualisationDocument24 pagesCour 1 - Virtualisationjeremie zehouPas encore d'évaluation

- TP 02 La Masse VolumiqueDocument5 pagesTP 02 La Masse VolumiqueDai MentPas encore d'évaluation

- UM Operation Manual FRFR 27021611646554123Document299 pagesUM Operation Manual FRFR 27021611646554123Georges TaradauxPas encore d'évaluation

- L1 - GPL - Cours Numéro 01 La QualitéDocument13 pagesL1 - GPL - Cours Numéro 01 La Qualitéformation distancePas encore d'évaluation

- Premier Exercice: (7 Points) Chauffe-Eau Solaire: Lire Attentivement L'extrait Suivant Puis Répondre Aux QuestionsDocument4 pagesPremier Exercice: (7 Points) Chauffe-Eau Solaire: Lire Attentivement L'extrait Suivant Puis Répondre Aux QuestionsHouda ChanPas encore d'évaluation

- UN ASPECT MÉCONNU D'AVALOKITEŚVARA - de MallmannDocument9 pagesUN ASPECT MÉCONNU D'AVALOKITEŚVARA - de MallmannClaudia RamassoPas encore d'évaluation

- Mouteur DCDocument7 pagesMouteur DCElmokh LassaadPas encore d'évaluation

- Tome 2 Impacts EnvironnementauxDocument49 pagesTome 2 Impacts EnvironnementauxUlrich Ralph NjoyaPas encore d'évaluation

- Practice+exam+chap+3 - 1 - 1Document7 pagesPractice+exam+chap+3 - 1 - 1Box OfficePas encore d'évaluation

- Guide Satellite Clubs FRDocument4 pagesGuide Satellite Clubs FRsoufiane mrabetPas encore d'évaluation

- Gagner de L'argent Avec YoutubeDocument7 pagesGagner de L'argent Avec Youtubeanon_811149744Pas encore d'évaluation

- T 200 IDocument36 pagesT 200 Iref100% (1)

- Audit Cycle VenteDocument38 pagesAudit Cycle VenteaminePas encore d'évaluation