Académique Documents

Professionnel Documents

Culture Documents

Guide Instruments Financiers IAS 39 GTI

Transféré par

David RajaonaryCopyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

Guide Instruments Financiers IAS 39 GTI

Transféré par

David RajaonaryDroits d'auteur :

Formats disponibles

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs administratifs et financiers

Introduction la norme IAS 39 Instruments financiers : Comptabilisation et valuation Avril 2009

Sommaire

Page

1 Introduction ......................................................................................................... 3 2 Champ dapplication de la norme IAS 39......................................................... 8 3 Distinction dettes/capitaux propres ............................................................ 15

4 Classification et valuation des instruments financiers ................................. 19 5 Leve de nouveaux fonds et modification demprunts existants................... 24 6 Drivs incorpors De quoi sagit-il et quoi faut-il tre attentif ? .......... 28 7 Dprciation des actifs financiers .................................................................... 31 8 Comptabilit de couverture Quand est-il pertinent dy recourir ? .... 33

9 Les difficults relatives aux tats financiers individuels................................ 45 Annexe A. Glossaire ............................................................................................. 48 Annexe B. Synthse de limpact de la norme IAS 39 sur diffrents types dinstruments et de contrats................................................................................ 52

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

1 Introduction

1.1 qui sadresse ce guide ?

Ce guide est destin aux Directeurs Administratifs et Financiers (DAF) dentreprises qui prparent leurs tats financiers conformment aux normes IFRS. Il rsume limpact de la norme IAS 39 Instruments financiers : Comptabilisation et valuation (IAS 39) et les passages concerns de la norme IAS 32 Instruments financiers : Prsentation (IAS 32). Il nest pas conu pour expliquer chaque aspect de ces normes en dtail. En revanche, il rsume les principales difficults auxquelles les entreprises sont habituellement confrontes et a pour objectif daider les DAF identifier les priorits et les principales problmatiques. Ce guide les aidera donc mieux comprendre quelles sont les zones ventuellement problmatiques afin de dcider sil est ncessaire de faire appel un expert en la matire. Toutes les entreprises sont concernes par les instruments financiers dune faon ou dune autre. La comptabilisation peut tre un dfi mme pour des accords simples en apparence. Les normes IAS 39 et IAS 32 sont deux des normes IFRS les plus complexes car elles sont longues, utilisent un langage technique et suivent souvent une approche base sur des rgles par opposition une approche base sur des principes. Une tude dtaille des normes et le recours aux conseils de spcialistes peuvent savrer ncessaires pour dterminer les traitements comptables adquats. Les dfis spcifiques seront bien sr diffrents dune entreprise lautre. Ce guide est destin des entreprises commerciales classiques plutt qu des institutions financires ou des activits de trsorerie complexes. Le DAF dune entreprise commerciale peut ne pas avoir besoin de comprendre toutes les subtilits des normes IAS 39 et IAS 32 mais il ou elle devrait savoir ce quoi il convient dtre attentif et quand il est ncessaire dapprofondir certains sujets. Les entreprises membres de Grant Thornton International Ltd (ci-aprs Grant Thornton International), lun des leaders mondiaux des cabinets comptables et de conseil indpendants, ont acquis des connaissances approfondies des aspects les plus problmatiques de la norme IAS 39. Grant Thornton International via son quipe IFRS dveloppe des guides dapplication gnraux destins encourager les entreprises membres remplir leur engagement en faveur dune application cohrente et de grande qualit des normes IFRS. Nous sommes donc ravis de partager ces connaissances en publiant ce guide Instruments financiers : Comment viter les piges Guide destin aux directeurs administratifs et financiers. Cet ouvrage reflte lexprience collective de lquipe IFRS de Grant Thornton International et des experts IFRS des entreprises membres.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

1.2 Quelles sont les principales difficults ?

Ce document rsume les principales difficults rencontres sur les aspects suivants :

Quelles sont les transactions qui gnrent des instruments financiers ?

Habituellement, la rponse cette question est simple, mais il existe des exceptions importantes. Par exemple, les entreprises qui achtent ou vendent des matires premires devront souvent faire trs attention aux rgles dexclusion du champ dapplication de la norme IAS 39 et lexception dutilisation propre ( own-use exemption ). En effet, si un ordre dachat ou de vente relatif une matire premire se trouve en dehors de lexception dutilisation propre de la norme IAS 39, cela donnera en gnral lieu un instrument financier driv comptabilis la juste valeur par le biais du compte de rsultat (Voir Section 2).

Quels sont les lments qui entrent dans le champ dapplication de la norme IAS 39 ?

Certains types de transactions gnrent un lment rpondant la dfinition dun instrument financier mais qui se trouve en dehors du champ dapplication de la norme IAS 39. Il est important de comprendre cet aspect car linclusion dans le champ dapplication de la norme IAS 39 produit en gnral des effets spcifiques en matire de comptabilisation et dvaluation. Ainsi, une socit peut souvent conclure des contrats ayant pour consquence une ventuelle obligation de rgler en trsorerie dans le futur. Cela rpond la dfinition de base dun passif financier une fois que le contrat nest plus excutoire (par ex. lorsque les biens ou les services ont t livrs). Cependant, si, par exemple, le contrat rpond la dfinition dun contrat dassurance, il sera exclu du champ dapplication de la norme IAS 39 (Voir Section 2).

Quest ce qui diffrencie un instrument de dette dun instrument de capitaux propres ?

Faire la diffrence entre des passifs financiers (dettes) et des instruments de capitaux propres mis par une entit (par exemple une mission de capital) peut tre particulirement difficile. En effet, il existe de nombreux instruments comportant des obligations contractuelles de rgler en trsorerie dans des circonstances qui dpendent dvnements conditionnels futurs. Ceux-ci rpondent la dfinition classique dun passif financier et posent des problmes considrables en termes dvaluation. De plus, les entreprises mettent souvent des instruments quelles rglent en actions propres, tels que des missions de bons de souscriptions dactions. Le classement de ces bons de souscription en instruments de dettes ou en instruments de capitaux propres requiert une attention particulire car les impacts peuvent tre considrables. Sils sont considrs comme tant des instruments de dettes, les bons de souscription seront comptabiliss leur juste valeur par le biais du compte de rsultat et auront donc un impact sur la volatilit des rsultats (Voir Section 3).

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

Comment la norme IAS 39 classe-t-elle les instruments financiers et en quoi ce classement est-il important ?

Il est important didentifier le classement de chaque instrument financier conformment la norme IAS 39 et de dterminer comment ces instruments sont valus. La juste valeur est toujours pertinente la date de comptabilisation initiale. En fonction du classement de linstrument financier, lvaluation subsquente sera effectue la juste valeur ou au cot amorti. Par ailleurs, tout driv dans le champ dapplication de la norme IAS 39 doit tre comptabilis la juste valeur par le biais du compte de rsultat, lexception des drivs lis des couvertures de flux de trsorerie ou dinvestissements nets ltranger pour lesquels les rgles optionnelles (et onreuses) de la comptabilit de couverture sappliquent (Voir Section 4).

Comment les instruments financiers sont-ils valus ?

Lvaluation des instruments financiers peut tre ralise par des spcialistes en valuation. La direction peut aussi avoir effectuer une valuation dtaille des prvisions de flux de trsorerie futurs, ce qui peut donner lieu des incertitudes inhrentes significatives. Ainsi, dans le cas dun prt pour lequel les rglements futurs dpendent dvnements incertains comme des revenus futurs, la direction devra, chaque date de clture, procder sa meilleure estimation des flux de trsorerie futurs. Il est important didentifier ces problmes ds que possible afin de permettre la direction de traiter ces sujets et de grer au mieux les attentes des utilisateurs des tats financiers (Voir Section 4).

Quelles peuvent tre les consquences de la norme IAS 39 sur la recherche ou la rengociation de financements ?

Lorsquune entreprise recherche un nouveau financement ou souhaite modifier des contrats de financement existants, il est important quelle comprenne limpact de la norme IAS 39. La norme peut avoir des rpercussions importantes la fois en termes de valeur comptable et de classement du nouveau mode de financement, et en termes de gains ou pertes comptabiliser au titre dune modification. Les ratios et les covenants bilantiels peuvent galement tre impacts (Voir Section 5).

Les drivs incorpors : de quoi sagit-il et pourquoi sont-ils importants ?

Identifier lexistence de drivs incorpors sparer est crucial. Les drivs incorpors sont des drivs inclus dans un contrat plus large. Pour de nombreuses entreprises, ceux-ci nengendreront aucune complication mais pour dautres ils poseront un problme de taille. Prenons lexemple dune entit qui contracterait un emprunt dont les cots de financement varient en fonction du prix dune matire premire. Linstrument devrait tre spar en un contrat de dette hte et un driv incorpor. Le driv incorpor serait ensuite valu la juste valeur chaque date de clture, les variations de juste valeur tant incluses dans le compte de rsultat de la priode. Les drivs incorpors peuvent aussi se trouver dans des transactions commerciales courantes telles que des ordres de vente ou dachat libells en devises trangres ou des options de rglement anticip de prts. Cependant, dans bon nombre de ces cas, la nature du driv incorpor est telle quil est rput tre troitement li au contrat hte et nest donc pas spar (Voir Section 6).

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers Quen est-il des dbiteurs douteux ?

Les rgles de dprciation de la norme IAS 39 peuvent poser problme aux entreprises ayant des crances clients dont le rglement est douteux ou attendu mais retard. Pour les entreprises commerciales, la norme IAS 39 sapplique aux crances clients classiques et ncessite une valuation scientifique de la valeur actuelle nette des entres de trsorerie futures attendues. Respecter la norme IAS 39 peut impliquer des modifications des procdures internes dvaluation des provisions pour crances douteuses (Voir Section 7).

Comment la norme IAS 39 peut-elle impacter les rsultats et comment limiter ces impacts ?

La norme IAS 39 peut parfois conduire une volatilit plus importante des rsultats, en particulier lorsque lentreprise a contract des instruments drivs. Parfois, ces drivs auront t conclus dans le cadre dune couverture conomique. Selon la position par dfaut de la norme IAS 39, le driv devra tre comptabilis la juste valeur par le biais du compte de rsultat, mme si cela a pour consquence de reflter dans ltat du rsultat global, limpact des variations de juste valeur de linstrument de couverture (en gnral un driv) sur des priodes comptables diffrentes de celles qui impactent le rsultat au titre de llment couvert. La comptabilit de couverture de la norme IAS 39 est optionnelle mais peut tre utilise pour remdier ces diffrences dans le temps. Cependant, la comptabilit de couverture rpondant des rgles strictes, elle est loin de relever dun choix libre et ncessite que des dispositions soient prises ds lorigine (Voir Section 8).

Que se passe-t-il si mon entreprise prpare ses tats financiers individuels selon les normes IFRS ?

Les normes IFRS prsentent des difficults spcifiques pour les tats financiers individuels tels que les tats financiers individuels dune socit-mre, en particulier pour les soldes intra-groupe et les garanties sur les emprunts dautres entits du groupe (Voir Section 9).

1.3 Documentation supplmentaire figurant dans le prsent guide

Dans le guide, nous avons inclus les lments suivants : un glossaire : une description de la signification de certains termes utiliss par la norme IAS 39 (Annexe A), un rsum du type dinstruments financiers quune entreprise classique industrielle et commerciale ou de services non financiers peut contracter, et des consquences de la norme IAS 39 (Annexe B).

Ce guide ne traite pas des problmes dinformation fournir poss par les normes IFRS en ce qui concerne les instruments financiers. La norme IFRS 7 relative linformation sur les instruments financiers (IFRS 7 : Instruments financiers : Informations) comprend des obligations dtailles. Dans tous les cas, les informations fournir selon la norme IFRS 7 mettront clairement en vidence le fait que les entreprises appliquent correctement IAS 39 ou non.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

1.4 Terminologie utilise dans le guide

La terminologie utilise dans le prsent guide est cohrente avec celle de la norme IAS 1 Prsentation des tats financiers (rvise en 2007). Cette norme est obligatoire pour les priodes annuelles commenant le 1er janvier 2009 ou aprs cette date. Les modifications terminologiques essentielles comprennent le remplacement du terme bilan par tat de la situation financire et lintroduction de ltat du rsultat global. Ce dernier peut tre prsent sous la forme dun ou de deux tats : un compte de rsultat et un tat spar dit du rsultat global , qui quivaut ( quelques diffrences prs) aux produits et charges comptabiliss de la version prcdente de la norme IAS 1. Les gains et pertes comptabiliss en dehors du compte de rsultat sont maintenant indiqus comme tant comptabiliss en Other Comprehensive Income (OCI).

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

2 Champ dapplication de la norme IAS 39

2.1 Quand la norme IAS 39 sapplique-t-elle ?

Llment rpond-il la dfinition dun instrument financier ?

oui

Existe-t-il une exclusion du champ dapplication de la norme IAS 39 ?

non

La norme IAS 39 sapplique

Pour dterminer si la norme IAS 39 sapplique, le point essentiel est de dterminer si la transaction conclue gnre un instrument financier. Pour ce faire, il convient de se rfrer la norme IAS 32 qui dfinit un instrument financier comme tant tout contrat qui donne lieu un actif financier dune entit et un passif financier ou un instrument de capitaux propres dune autre entit . Le champ dapplication de la norme IAS 39 couvre aussi des contrats dlments non financiers comme certains contrats de matires premires (voir ci-dessous). Les termes : actif financier , passif financier et instruments de capitaux propres sont eux-mmes dfinis dans la norme IAS 32. Ces dfinitions sont dtailles et techniques. De plus, certains types dinstruments financiers sont spcifiquement exclus du champ dapplication de la norme IAS 39. Ces points sont prsents ci-dessous.

2.2 Qu'est-ce qu'un instrument financier ?

Les exemples courants dinstruments financiers comprennent la trsorerie, les investissements en instruments de capitaux propres, les crances clients, les dettes fournisseurs, les prts, les emprunts et les drivs (comme les contrats de forward ou les swaps de taux dintrts). Cependant, les instruments financiers peuvent aussi tre gnrs de faon moins vidente, par le biais de contrats dlments non financiers par exemple (voir ci-dessous).

Dfinitions cls

Des dfinitions dtailles sont donnes dans le glossaire en Annexe A et des dfinitions rsumes des termes essentiels sont prsentes ci-dessous. Un instrument financier est dfini par la norme IAS 32.11 comme tout contrat qui donne lieu un actif financier dune entit et un passif financier ou un instrument de capitaux propres dune autre entit .

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

Est un actif financier tout actif qui est : de la trsorerie ; un instrument de capitaux propres dune autre entit ; un droit contractuel de recevoir dune autre entit de la trsorerie ou un autre actif financier ou dchanger des actifs ou des passifs financiers avec une autre entit des conditions potentiellement favorables lentit ; un contrat qui sera ou pourra tre rgl en instruments de capitaux propres de lentit elle-mme (voir la section 3.3).

Est un passif financier tout passif qui est : une obligation contractuelle de remettre une autre entit de la trsorerie ou un autre actif financier ou dchanger des actifs financiers ou des passifs financiers avec une autre entit des conditions potentiellement dfavorables l'entit ; un contrat qui sera ou pourra tre rgl en instruments de capitaux propres de lentit elle-mme (voir la section 3.3).

Un instrument de capitaux propres correspond tout contrat mettant en vidence un intrt rsiduel dans les actifs dune entit aprs dduction de tous ses passifs (comme, par exemple, des actions ordinaires). Un driv est un instrument financier ou un autre contrat entrant dans le champ dapplication de la norme IAS 39 et qui prsente les trois caractristiques suivantes : Sa valeur varie en fonction dun lment sous jacent tel quun taux dintrt spcifi, le prix dun instrument financier, le taux de change relatif au prix dune matire premire, un indice ou une autre variable ( condition que, dans le cas dune variable non financire, elle ne soit pas spcifique une partie au contrat), Il ne requiert aucun investissement initial net ou un investissement initial net infrieur celui qui serait ncessaire pour dautres types de contrats dont on pourrait attendre des ractions similaires aux volutions des conditions du march, Il est rgl une date ultrieure.

Dans le prsent document, nous nous rfrons l metteur et au porteur dinstruments. Le porteur est le dtenteur de lactif et lmetteur est la partie qui met un instrument de capitaux propres ou encourt un passif. Par exemple, si lEntit A met des actions ordinaires au bnfice dun investisseur, alors cet investisseur est le porteur et lEntit A est lmetteur. De la mme faon, si lEntit A emprunte auprs dune banque, la banque est le porteur et lEntit A est lmetteur.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

10

La dfinition dun passif financier, par opposition celle dun instrument de capitaux propres, est souvent fondamentale du point de vue de lmetteur (elle est reprise dans la section 3).

Laccord dcoule-t-il dun contrat ?

La dfinition dun instrument financier implique un accord prvu par un contrat. Sont couramment exclus de la dfinition dun instrument financier les passifs ou les actifs caractre rglementaire (par opposition contractuel ) comme limpt sur les rsultats ou limpt sur le chiffre daffaires.

Que se passe-t-il si le rglement final est conditionnel ou incertain ?

Les normes IAS 39 et IAS 32 ne prvoient pas dexclusion en cas de rglements conditionnels ou incertains. Par consquent, un contrat dans lequel un montant en trsorerie est payable en fonction dun vnement conditionnel futur, rpond toujours la dfinition dun actif financier dans les mains dune partie et un passif financier dans les mains de lautre partie. Par consquent cet instrument sera comptabilis conformment la norme IAS 39, sauf si la dfinition dun instrument financier ne sapplique pas pour une autre raison ou en cas dexclusion particulire du champ dapplication de la norme IAS 39. Alors que, dans la plupart des cas, il est facile de dterminer si un contrat gnre un instrument financier, il existe de nombreux cas pour lesquels une analyse prudente est ncessaire. Un exemple courant est celui dun contrat gnrant des obligations futures de verser de la trsorerie un tiers, ces sorties de trsorerie tant bases sur un pourcentage des ventes ou des bnfices propres de lentit. De tels contrats sont courants dans divers accords de financement tels que des missions de capital destines des organismes de capital-risque ou bien mme dans certains secteurs tels que les activits extractives, le secteur informatique et les produits pharmaceutiques. Le paragraphe 25 de la norme IAS 32 clarifie que les obligations dpendant dvnements indpendants de la volont de lentit (telles que des ventes ou des bnfices futurs) rpondent la dfinition dun passif financier. Si ces obligations gnrent un passif financier dans le champ dapplication de la norme IAS 39, lentit doit comptabiliser une dette sur la base des sorties de trsorerie futures attendues. Les critres de comptabilisation de la norme IAS 39 diffrent de manire significative de ceux de la norme IAS 37 (Provisions, passifs ventuels et actifs ventuels). Prenons par exemple un accord comportant lobligation pour une entit de verser de la trsorerie dans le futur en fonction dun vnement conditionnel, cet vnement conditionnel tant nanmoins considr comme improbable. Si cet accord tait contractuel et rpondait la dfinition dun instrument financier, il entrerait dans le champ dapplication de la norme IAS 39 et impliquerait la comptabilisation dun passif financier. Cependant si laccord ne rpondait pas la dfinition dun instrument financier, la norme IAS 37 sappliquerait sans doute en lieu et place. La norme IAS 37 nimpose pas de comptabiliser un passif si le remboursement nest pas considr comme probable. Il est donc important dtudier avec attention les accords contractuels prvoyant un rglement conditionn par des vnements futurs car ceux-ci ncessitent quun instrument financier soit comptabilis au moment o le contrat est conclu. Une erreur courante consiste croire que ces actifs ou passifs conditionnels ne donnent pas lieu la comptabilisation dactifs ou de passifs (en application de la norme IAS 37).

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

11

Cependant, si laccord particulier est contractuel, il pourra gnrer un instrument financier. La norme IAS 39 peut imposer la comptabilisation dun actif financier ou dun passif financier.

Quen est-il des contrats pour des lments non financiers ?

Les lments non financiers (par exemple les ordres dachats et de vente courants) ne comprennent pas dinstruments financiers sauf sils sont considrs comme pouvant tre rgls en instruments de trsorerie et se trouvent en dehors de l exception dutilisation propre de la norme IAS 39. Un instrument financier est gnr lorsque les services ou les biens concerns ont t fournis. Par consquent, lorsquun ordre dachat est conclu, il ny a donc pas de passif financier. Une fois que les biens ou services sont reus, le compte crditeur associ est un passif financier. Certains contrats dlments non financiers (par exemple sur des matires premires) sont dans le champ dapplication de la norme IAS 39 sils ne rpondent pas aux critres d exception dutilisation propre de la norme IAS 39. Cette exception signifie que, en gnral, les ordres dachat ne sont pas comptabiliss en tant quinstruments financiers lorsquils concernent des lments non financiers que lentit utilisera pour son activit. Les facteurs considrer pour dterminer si ces contrats sont couverts par la norme IAS 39 sont indiqus ci-dessous. Si le contrat peut tre rgl en net ou si la pratique de lentit consiste rceptionner llment non financier et le vendre dans un objectif de profit court terme (par exemple la marge dun vendeur), alors le contrat relve de la norme IAS 39. Un exemple de ces contrats est un contrat dachat de crales. Lentit a historiquement lhabitude soit de rgler le montant en trsorerie gal la valeur du contrat sans que les crales ne soient physiquement rceptionnes soit de rceptionner les crales et de les vendre dans un objectif de profit court terme. Une option vendue relve de la norme IAS 39 (voir Annexe A pour la dfinition dune option vendue). Par exemple, lEntit A conclut un contrat de vente avec lEntit B un prix indiqu par tonne. LEntit B a le choix, dans le cadre du contrat, du volume acheter ce prix. Du point de vue de lentit A, il sagit dune option vendue. Si les contrats ne sont pas rgls en net en pratique et correspondent une utilisation propre de lentit, ils nentrent pas dans le champ dapplication de la norme IAS 39. Par exemple, des contrats dachats de crales utilises comme matires premires par une entit qui na pas rgl les achats en net nentreront pas dans le champ dapplication de la norme IAS 39.

Pour les entits telles que les fournisseurs de matires premires ou les entreprises de services publics, lexception dutilisation propre ( own-use exemption ) ncessite une analyse trs prudente et les aspects techniques analyser sont susceptibles dtre bien plus tendus que ceux dcrits dans le prsent document. Pour ces entits, lanalyse de lexception dutilisation propre aura une importance cruciale.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

12

Par exemple, pour un fournisseur daluminium, elle sera importante car : les contrats de vente pour utilisation propre nimpliquent en principe aucune criture comptable jusqu la rception (moment o le revenu est comptabilis), les contrats de vente autres que pour utilisation propre seront comptabiliss comme des instruments financiers, ce qui signifie que la comptabilisation commencera au moment de la conclusion du contrat (cest--dire avant la rception). Il est probable que ces contrats rpondent la dfinition dun driv et quils soient donc comptabiliss la juste valeur par le biais du compte de rsultat.

2.3 Quels sont les instruments exclus du champ dapplication de la norme IAS 39 ?

Aprs avoir identifi ce que sont les instruments financiers dune entit, il est important de comprendre que diffrents types dinstruments financiers sont exclus du champ dapplication de la norme IAS 39 et ce titre traits selon dautres normes comptables. Lapproche de base est la suivante : si une entit a conclu un contrat qui rpond la dfinition dun instrument financier, elle doit comptabiliser ce contrat selon la norme IAS 39, sauf sil existe une exclusion du champ dapplication. Les principaux instruments financiers exclus de la norme IAS 39 sont : les investissements dans des filiales, des entreprises associes et des coentreprises (traits par les normes IAS 27, 28 et 31) bien que les drivs relatifs ces investissements soient dans le champ dapplication de la norme IAS 39, les instruments de capitaux propres dun metteur (tels que dfinis par la norme IAS 32) do limportance de la distinction entre dettes (passifs financiers) et instruments de capitaux propres, les contrats de location (comptabiliss conformment la norme IAS 17), bien que la norme IAS 39 sapplique la dcomptabilisation, la dprciation des crances rsultant de contrats de location et aux drivs incorpors (exemple : options de paiement anticip dans le cadre de contrats de location les plans davantage au personnel (traits par la norme IAS 19), les paiements fonds sur des actions (traits par la norme IFRS 2) sauf sils correspondent aux critres indiqus ci-dessus pour certains contrats dachat ou de vente dlments non financiers, les droits et obligations dcoulant de contrats dassurance lorsquil existe un risque dassurance. Les contrats dassurance sont dfinis par la norme IFRS 4. La distinction entre les contrats dassurance et les instruments financiers peut ncessiter une analyse attentive des faits spcifiques, les paiements conditionnels dans le cadre de regroupements dentreprises du point de vue de lacqureur (traits par IFRS 3), bien que cette exclusion du champ dapplication ait t supprime aprs ladoption de la norme IFRS 3 rvise (en 2008) qui sapplique aux priodes commenant le 1er juillet 2009 ou aprs, les engagements de prt, bien que la norme IAS 39 prvoit des rgles pour les provisions relatives aux engagements dmission de prts une valeur infrieure celle du march. Cette exclusion ne sapplique pas lorsque lengagement peut tre rgl en net comme, par exemple, lorsque les actifs prts sont vendus rapidement aprs lmission ou lorsque lentit dsigne des engagements la juste valeur par le biais du compte de rsultat. Ainsi, la dtermination du fait que laccord donne lieu, ou non, un passif financier entrant dans le champ dapplication de la norme IAS 39 aura des consquences importantes. Les exemples ci-dessous illustrent brivement lattention qui doit tre porte aux dtails.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

13

Exemple 1 Accord de financement

Le 1er janvier 20X0, lEntit A met des actions au profit dun Investisseur. LInvestisseur paye 1 million de CU lEntit A. Selon laccord relatif cette mission de capital, lEntit A convient de verser un dividende annuel lInvestisseur bas sur 20% de ses bnfices annuels. Du point de vue de lEntit A, ceci rpond la dfinition dun passif financier et ne constitue pas une exclusion du champ dapplication de la norme IAS 39. LEntit A doit donc comptabiliser ce passif financier. De ce fait, lors de chaque date de clture, lEntit A devra valuer la valeur actuelle nette des flux de trsorerie futurs (en se fondant sur sa meilleure estimation des bnfices futurs). Notez que deux hypothses sont ds lors envisageables pour dterminer si dans les tats financiers de lEntit A le passif financier rpond la dfinition dun driv ou sil sagit dun autre passif financier valu au cot amorti. Cependant, quelle que soit la base, la valeur comptable devra toujours traduire les flux de trsorerie futurs attendus. Cela signifie que le passif sera source de volatilit en rsultat.

Exemple 2 Licence technologique

Le 1er janvier 20X0, lEntit B signe un accord avec lEntit C pour utiliser une technologie brevete pour un produit donn pendant une dure de 10 ans. La licence nest pas exclusive. LEntit B doit verser des rglements lEntit C sur la base de 10% des ventes du produit. LEntit C a conserv le contrle de la technologie, car : Lentit B nest pas autorise vendre ou accorder une sous-licence pour cette technologie, Les utilisations de cette technologie par lEntit B sont limites.

Du point de vue de lEntit B, laccord ne donne pas lieu un passif financier car lEntit B a conclu un accord pour un lment non financier (laccs la technologie de lEntit C) et aucun instrument financier nexiste lorigine. En dautres termes, un instrument financier nest gnr quaprs que les services non-financiers ou les produits aient t livrs ou rendus. LEntit B traduira ensuite un passif financier uniquement lorsque les ventes seront ralises, sur la base de 10% des ventes relles ralises jusque ce jour (par opposition aux ventes futures). Notez que lanalyse pourrait tre diffrente sil avait t dtermin que, le 1er janvier 20X0, lEntit B avait obtenu le contrle dun actif incorporel (par exemple en cas dutilisation non restreinte). Dans le cadre de ce scnario, llment non financier (lachat de llment incorporel) aurait t ralis ds le dbut, le 1er janvier 20X0, gnrant un passif financier conformment la norme IAS 39, sur la base de la valeur actuelle nette des sorties de trsorerie futures attendues.

2.4 Les garanties financires sont-elles couvertes par la norme IAS 39 ?

Un contrat de garantie financire est un contrat qui ncessite que lmetteur de la garantie effectue des paiements spcifis pour rembourser le titulaire de la garantie dune perte subie en raison de la dfaillance dun dbiteur lchance prvue.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

14

La norme IAS 39 prcise les modalits de comptabilisation de cette garantie financire par lmetteur : Un contrat rpondant la dfinition dun contrat de garantie financire peut tre comptabilis conformment IAS 39. En application dIAS 39, ces contrats sont en gnral initialement comptabiliss leur juste valeur et, de manire subsquente, au montant le plus lev entre le montant dtermin par IAS 37 Provisions, passifs ventuels et actifs ventuels, et le montant initialement comptabilis, diminu de lamortissement cumul conformment IAS 18 Produits des activits ordinaires. Si lentit a auparavant affirm explicitement quelle considrait ces contrats comme des contrats dassurance, et a utilis les rgles comptables applicables aux contrats dassurance, alors lmetteur peut choisir dappliquer la norme IFRS 4 Contrats dassurances. Ce choix peut tre fait contrat par contrat.

Si des tats financiers individuels (tels que les tats financiers individuels dune socit-mre) sont prpars conformment aux normes IFRS, en fonction de leurs termes et conditions, les garanties donnes par une entit sur les emprunts dune autre entit du groupe peuvent rpondre la dfinition dun contrat de garantie financire. Les aspects comptables peuvent entraner des difficults pratiques car il nexiste pas dexclusion pour les garanties qui concernent les emprunts dune partie lie. Dans de tels cas, il peut tre difficile dvaluer la juste valeur lorigine de la garantie. Cette problmatique est aborde la Section 9.4. Il est incorrect de supposer que toutes les garanties sont des contrats de garantie financire. Une analyse des termes et conditions du contrat montrera souvent que les termes particuliers ne rpondent pas la dfinition dun contrat de garantie financire. Par exemple, des garanties de performance par lesquelles une partie sengage effectuer des paiements une entit si un tiers ne remplit pas une obligation (comme par exemple celle de livrer une usine et des machines) ne rpond pas la dfinition dun contrat de garantie financire. Cela est d au fait que cette situation ne dpend pas dun dfaut de paiement du dbiteur, et na donc pas de lien avec le risque de crdit. De tels contrats seront normalement considrs comme tant des contrats dassurance.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

15

3

3.1

Distinction dettes/capitaux propres

Pourquoi est-il important de faire la distinction entre dettes et capitaux propres ?

La distinction entre une dette (passif financier) et un instrument de capitaux propres est importante du point de vue de lmetteur (cest--dire de lemprunteur). Pour simplifier : Si un instrument est une dette : il sera prsent en tant que passif dans les tats financiers, il sera soumis aux rgles de comptabilisation et dvaluation de la norme IAS 39, la comptabilisation aura une incidence sur les rsultats de la priode.

Si un instrument est un instrument de capitaux propres : 3.2

les montants perus seront crdits directement en capitaux propres et ne seront pas rvalus, il ne sera pas comptabilis selon IAS 39 par lmetteur, il ny aura aucune incidence sur le rsultat de la priode.

Dettes et capitaux propres

En rsum, un passif financier (dette) est tout instrument qui est : une obligation contractuelle de remettre de la trsorerie ou un autre actif financier une autre entit, ou dchanger des actifs ou des passifs financiers avec une autre entit dans des conditions potentiellement dfavorables pour lentit ( lexception de certains instruments remboursables et des obligations qui napparaissent qu la liquidation de lentit), un certain type de contrat qui sera ou pourra tre rgl en instruments de capitaux propres de lentit elle-mme (voir Section 3.3).

Un instrument de capitaux propres correspond tout contrat qui tmoigne dun intrt rsiduel dans les actifs dune entit aprs dduction de tous les passifs. La plupart des actions ordinaires sont des instruments de capitaux propres.

3.3 Contrats rgls en actions propres La rgle du fixed-forfixed

Une entit peut conclure des contrats qui seront ou pourront tre rgls par des instruments de capitaux propres mis par lentit elle-mme. Par exemple, une entit peut mettre des bons de souscription ou des options destins des investisseurs.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

16

Du point de vue des investisseurs, ces instruments sont incontestablement des actifs financiers. Cependant, la comptabilisation par lmetteur dpend fortement de ce que lon appelle souvent le test du fixed-for-fixed . Le test du fixed-for-fixed figure au paragraphe 16 de la norme IAS 32 qui indique quun instrument est un instrument de capitaux propres si et seulement si, il remplit des conditions spcifiques. Ces conditions essentielles sont prcises au paragraphe 16 b) de la norme IAS 32, savoir : (b) Dans le cas dun instrument qui sera ou qui pourra tre rgl en instruments de capitaux propres de lmetteur lui-mme, il sagit : (i) dun instrument non driv qui ninclut pour lmetteur aucune obligation contractuelle de livrer un nombre variable dinstruments reprsentatifs de ses capitaux propres ; ou dun driv qui ne sera rgl quau moyen dun change, par lmetteur, dun montant fixe de trsorerie ou dun autre actif financier contre un nombre fix dinstruments de capitaux propres de lmetteur lui-mme. cette fin, les instruments de capitaux propres de lmetteur nincluent pas les instruments constituant euxmmes des contrats de rception ou de livraison future dinstruments de capitaux propres de lmetteur.

(ii)

Une obligation contractuelle, y compris celle qui natrait dun instrument financier driv, qui aura ou pourra avoir pour rsultat la rception ou la livraison futures dinstruments de capitaux propres de lmetteur lui-mme, mais qui ne remplit pas les conditions (a) et (b) ci-dessus, nest pas un instrument de capitaux propres. titre dexception, un instrument qui rpond la dfinition dun passif financier est class comme un instrument de capitaux propres sil possde toutes les caractristiques et remplit les conditions nonces aux paragraphes 16A et 16B ou aux paragraphes 16C et 16D . Les rfrences aux paragraphes 16A, 16B, 16C et 16D renvoient des exceptions pour les instruments financiers remboursables et les obligations naissant lors de la liquidation de lentit. Lorsque ces exceptions sont concernes, il convient de se rfrer lensemble du texte de la norme IAS 32.

Pourquoi le test du fixed-for-fixed est-il important ?

Le test du fixed-for-fixed est important car il peut avoir un impact significatif sur ltat de la situation financire et les rsultats dune entit mettrice. Si le contrat russit le test du fixed-for-fixed, il est comptabilis comme un instrument de capitaux propres. Cela signifie que les montants initiaux sont comptabiliss en capitaux propres et ne sont pas rvalus. Si le contrat choue au test du fixed-for-fixed, il sagit dun passif financier. Il sagira souvent dun instrument driv qui sera comptabilis la juste valeur par le biais du compte de rsultat. Ainsi, chaque date de clture, lentit aura des difficults importantes valuer la juste valeur. Les variations de juste valeur affecteront les rsultats.

Le test du fixed-for-fixed est particulirement important pour les dettes (telles que les obligations convertibles) qui contiennent des termes contractuels pouvant impliquer une conversion en instruments de capitaux propres de lmetteur.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

17

Du point de vue de lmetteur, si loption de conversion ne passe pas le test du fixed-for-fixed, elle est comptabilise comme un driv incorpor passif. Cela signifie que le droit de conversion sera rvalu chaque date de clture et les variations de juste valeur auront un impact sur les rsultats. Lorsquune entit met des instruments financiers qui peuvent tre rgls par mission dactions propres (tels que des bons de souscriptions dactions, des options ou des obligations convertibles), le test du fixed-for-fixed doit imprativement tre pris en compte car il permet de dterminer si ces instruments constituent une dette ou un instrument de capitaux propres. Il convient de prciser que le test du fixed-for-fixed ne sapplique pas dans le cas doptions ou de bons de souscription dactions mis en change de biens ou de services (tels que des options dachat dactions mises au profit de salaris). En effet, dans pareil cas, ces options entrent dans le cadre de la norme IFRS 2 Paiements fonds sur des actions et sont exclues du champ dapplication de la norme IAS 39. Les exemples suivants illustrent le fonctionnement du test fixed-for-fixed.

Illustrations du test fixed-for-fixed Exemple 1

LEntit A met 100 bons de souscription dactions pour des investisseurs. Chaque bon de souscription dactions donne son dtenteur (linvestisseur) le droit dacheter une des actions de lEntit A au prix unitaire de 1,20 CU. Le prix dexercice et le nombre dactions ne sont pas variables. La devise fonctionnelle de lEntit A est la Livre Sterling. tant donn que lexercice de chaque bon de souscription dactions implique toujours le paiement par le dtenteur dun montant fixe de trsorerie pour un nombre fixe dactions, lEntit A comptabilise le bon de souscription dactions comme un instrument de capitaux propres

Exemple 2

Le 1er septembre 20X6, lEntit A conclut un contrat avec lEntit B pour mettre 100 actions le 31 dcembre 20X6 pour un montant de trsorerie quivalent 100 onces dor. Ce contrat ne satisfait pas au test du fixed-for-fixed car le prix de lor est variable. Il sera donc comptabilis comme un passif financier dans les tats financiers de lEntit A (IAS 32.24). Linstrument financier rpondra probablement la dfinition dun driv passif selon IAS 39.

Exemple 3

LEntit A met 100 options dachat dactions pour des investisseurs. La devise fonctionnelle de lEntit A est la Livre Sterling. Le prix dexercice de chaque option est de 1 dollar US. Le prix dexercice ntant pas fix dans la devise fonctionnelle de l'Entit A, au regard des normes IAS 32 et IAS 39 ce contrat doption ne satisfait pas au test du fixed-for-fixed et sera donc comptabilis comme un passif financier dans les tats financiers de lEntit A (probablement comme un driv passif). Dans de nombreux cas, les accords commencent par prciser un prix dexercice et un nombre dactions fixes puis prvoient de nombreuses conditions susceptibles de faire varier le nombre dactions mettre.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

18

Lors de la ralisation du test fixed-for-fixed, il convient de faire particulirement attention ces clauses de variation. Une lecture stricte de la rgle du fixed-for-fixed pourrait indiquer que ces variations entranent un chec au test alors que des conditions purement anti-dilutives qui entranent des variations du prix dexercice et du nombre dinstruments de capitaux propres mis lors de lexercice ne contreviennent pas ncessairement aux exigences de la rgle du fixed-for-fixed. Par exemple, un changement au prorata en cas dmission dune prime future est une clause anti-dilutive vidente. Nanmoins le test du fixed-for-fixed peut chouer de nombreuses manires qui ne sont pas abordes dans cette publication mais il est indispensable de tenir compte des droits de conversion qui ont pour effet de faire varier le nombre dactions mettre ou le prix de conversion payer. Dans pareil cas, il sera prfrable de prendre lavis dun professionnel.

3.4 Les instruments composs

Les instruments composs sont des instruments financiers non drivs (du point de vue de lmetteur) qui contiennent la fois une composante dette et une composante capitaux propres. La norme IAS 32 indique comment comptabiliser ces instruments. Il sagit principalement de sparer la juste valeur de linstrument au moment de lmission initiale entre une composante emprunt (sur la base de la juste valeur des flux de trsorerie de la dette) et une composante capitaux propres (qui est le rsiduel). La norme IAS 32 comprend des exemples illustratifs sur la faon deffectuer cette sparation. Un exemple courant dinstrument compos est une obligation convertible dont le droit de conversion satisfait la rgle du fixed-for-fixed. Lmetteur comptabilisera un tel instrument comme un instrument compos. A noter quil nexiste pas de traitement comptable parallle du point de vue du dtenteur de linstrument.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

19

4 Classification et valuation des instruments financiers

4.1 Rsum de la classification et de lvaluation

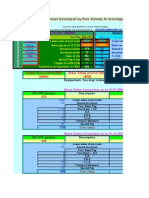

La base dvaluation dpend de la classification de lactif ou du passif financier que lon peut rsumer comme suit : Catgorie Actifs valuation initiale Juste valeur par Juste valeur le biais du compte de rsultat Prts et Juste valeur* crances Dtenus jusqu Juste valeur* lchance Disponibles la Juste valeur* vente valuation ultrieure Juste valeur Gains et pertes Comptabiliss en rsultat. Comptabiliss en rsultat. Comptabiliss en rsultat. Variations de juste valeur initialement comptabilises en OCI puis recycles en rsultat lors dune dprciation ou dune dcomptabilisation. Comptabiliss en rsultat. Comptabiliss en rsultat.

Cot amorti Cot amorti Juste valeur

Passifs

Juste valeur par Juste valeur le biais du compte de rsultat Autre passif Juste valeur* financier

Juste valeur

Cot amorti

* La valeur de dpart est galement ajuste des frais de transaction sauf pour les actifs ou les passifs la juste valeur par le biais du compte de rsultat (voir Section 4.2).

Actifs et passifs financiers la juste valeur par le biais du compte de rsultat

Les actifs financiers de cette catgorie sont comptabiliss la juste valeur, les variations de juste valeur tant comptabilises dans le rsultat de la priode.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

20

Cette catgorie couvre : les actifs et les passifs financiers dtenus des fins de transaction : ceux-ci comprennent tous les drivs ( lexception de ceux qui sont dsigns comme des instruments de couverture) et les autres actifs et passifs financiers dtenus principalement en vue dtre vendus court terme (cest--dire instruments financiers ngocis court terme), les actifs et les passifs financiers dsigns comme tant la juste valeur par le biais du compte de rsultat. Une entit peut choisir de dsigner un actif ou un passif financier dans cette catgorie mais cette option nest disponible que lors de la comptabilisation initiale. La norme IAS 39 limite une telle dsignation aux cas suivants : - elle limine ou rduit une disparit de traitement comptable, ou - elle concerne un groupe dactifs ou de passifs qui sont grs ou dont la performance est value sur la base de leur juste valeur, ou - linstrument est un contrat hybride contenant un driv incorpor.

Prts et crances

Il sagit dactifs financiers non drivs paiements fixes ou dterminables. Ils sont valus au cot amorti, diminu des dprciations, le cas chant. Le cot amorti correspond au montant comptabilis initialement moins les remboursements du principal plus (ou moins) lamortissement cumul (en utilisant la mthode du taux dintrt effectif) de la diffrence entre le montant initial et le montant lchance. Des rductions pour dprciation ou non-encaissement sont ralises si ncessaires. Pour entrer dans cette catgorie, le prt ou la crance ne doit pas tre cot sur un march actif et lentit ne doit pas avoir choisi de le classer la juste valeur par le biais du compte de rsultat ou en tant quactif disponible la vente. De plus, il ne doit y avoir aucune intention de le vendre court terme (auquel cas lactif serait class comme dtenu des fins de transaction).

Placements dtenus jusqu lchance

Ces placements sont des actifs financiers dont les rglements sont fixes ou dterminables et que lentit a lintention et la capacit de conserver jusqu lchance. Les actifs compris dans cette catgorie le sont par dsignation spcifique uniquement. Ils sont valus au cot amorti, moins la dprciation le cas chant. En gnral, les actifs financiers ne peuvent pas entrer dans cette catgorie ds lors quun actif dj class ainsi au cours des deux dernires annes a t vendu avant sa date de remboursement. Il sagit de rgles destines viter les abus connues sous le nom de tainting rules . Cette catgorie est rarement utilise par les entreprises industrielles et commerciales ou de services non financiers car elle ne concerne en principe que les prts ngocis sur un march actif et les obligations cotes non convertibles (telles que les obligations mises par des entreprises cotes). Une entit ne sera encourage utiliser cette catgorie que si elle souhaite comptabiliser cet instrument au cot amorti. Lorsquun actif financier paiements fixes ou dterminables nest pas ngoci sur un march actif, il sera normalement class en prts et crances et comptabilis au cot amorti, rendant la dsignation dtenu jusqu lchance inutile.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

21

Actifs financiers disponibles la vente

Cette catgorie comprend les actifs financiers qui nont pas pu tre inclus dans lune des trois catgories prcdemment cites. De plus, tout actif autre quun actif dtenu des fins de transaction peut tre dsign comme tant disponible la vente. Le type le plus courant dactif financier compris dans cette catgorie est un instrument de capitaux propres dtenu en tant que placement non dtenu des fins de transaction. Les actifs financiers disponibles la vente sont valus la juste valeur, les gains et les pertes tant comptabiliss en capitaux propres et non en rsultat, puis recycls par le biais du compte de rsultat, habituellement lorsque les actifs sont vendus ou dprcis. Dans les cas rares o leur juste valeur ne peut tre value de faon fiable, ils sont valus au cot.

Autres passifs financiers

Il sagit des passifs financiers autres que ceux comptabiliss la juste valeur par le biais du compte de rsultat (il sagit le plus souvent des passifs financiers autres que les instruments drivs). Ils sont comptabiliss au cot amorti.

4.2 valuation initiale

Aprs la date de comptabilisation initiale, quils soient comptabiliss la juste valeur ou au cot amorti, tous les actifs et passifs financiers sont valus la juste valeur lors de leur comptabilisation initiale, laquelle on ajoute, sauf dans le cas dactifs ou de passifs financiers comptabiliss la juste valeur par le biais du compte de rsultat, les frais de transaction directement lis leur acquisition ou leur mission (paragraphe 43 de la norme IAS 39). En principe, le montant de la transaction est une preuve solide de la juste valeur initiale et devrait tre considr comme la meilleure indication de la juste valeur lorigine Cependant, dans certaines situations, la valeur initiale de la transaction ne sera pas une indication fiable de la juste valeur. Ce peut tre le cas pour les prts consentis une partie lie. Lorsque la juste valeur dorigine est diffrente du montant de la transaction, la norme IAS 39 exige que la diffrence soit porte au compte de rsultat, sauf si elle concerne un autre actif (paragraphe AG64 de la norme IAS 39).

4.3 Cot amorti en cas de flux de trsorerie futurs incertains

Dans certains cas, les flux de trsorerie futurs relatifs des prts et crances, ou dautres passifs financiers sont incertains. Cest notamment le cas lorsque les flux de trsorerie pays contractuels dun passif financier sont bass sur des facteurs incertains, tels que des profits futurs (par exemple lorsque les actions composant le capital social sont assorties dune obligation contractuelle de verser des dividendes sous forme de pourcentage fixe des bnfices raliss). Bien quun tel instrument soit comptabilis au cot amorti selon la mthode du taux dintrt effectif, IAS 39 (AG8) prvoit un principe dajustement de la juste valeur chaque date de clture la valeur actuelle nette des flux de trsorerie futurs au taux effectif initial. Lajustement est comptabilis en rsultat.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

22

Si les flux de trsorerie futurs dun instrument sont incertains, limpact du paragraphe AG8 dIAS 39 peut gnrer une volatilit importante des rsultats et lentit devra continuellement rvaluer les flux de trsorerie futurs attendus. Dans de nombreux cas, limpact sur le rsultat sera similaire limpact dune comptabilisation la juste valeur par le biais du compte de rsultat.

4.4 Dcomptabilisation des actifs financiers

La norme IAS 39 prvoit des tapes dtailles considrer afin de dcider si un actif financier devrait tre dcomptabilis. Ces tapes sont rsumes dans le tableau suivant : tape 1 tape 2 Dterminer si les critres de dcomptabilisation doivent tre appliqus des actifs spcifiques ou un groupe dactifs. Dcomptabiliser lorsque les droits contractuels de lactif expirent ou si un actif a t transfr (tape 3) et lorsque le transfert rpond aux conditions de dcomptabilisation (tapes 4 et 5). Vrifier si un transfert a eu lieu. Cest le cas lorsque les droits aux flux de trsorerie ont t transfrs ou lorsque lentit conserve les droits contractuels mais assume lobligation de verser les montants reus un tiers sans dlai, ds quils sont perus. Si un transfert a eu lieu, il convient de tenir compte de la mesure dans laquelle les risques et les avantages ont t conservs ou transfrs. Si, en substance, la quasi-totalit des risques et des avantages ont t transfrs, lactif doit tre dcomptabilis. Si la quasi-totalit des risques et avantages ont t conservs, lactif doit continuer tre comptabilis. Les risques et les avantages sont examins dans le contexte dune exposition aux flux de trsorerie avant et aprs laccord (par exemple si un actif est vendu avec une option de rachat la juste valeur, il est dcomptabilis car en substance la quasi-totalit des risques et avantages auront t transfrs). Si lentit na ni transfr ni conserv la quasi-totalit des risques et avantages (cest--dire si certains risques et avantages sont transfrs et dautres sont conservs), lentit devra valuer si elle conserve le contrle de lactif (en se rfrant la capacit pratique du cessionnaire vendre lactif). Si le contrle nest pas conserv, lactif est dcomptabilis et les actifs ou passifs conservs sont comptabiliss de faon spare. Si le contrle est conserv, lactif continue dtre comptabilis dans la mesure de limplication continue de lentit.

tape 3

tape 4

tape 5

Lors de la dcomptabilisation, la valeur des ventes moins la valeur comptable des actifs vendus est porte au compte de rsultat ainsi que les profits ou pertes antrieurement comptabiliss en capitaux propres (par exemple pour des actifs auparavant dsigns comme tant disponibles la vente). Lorsque des montants sont reus sans que lactif ne soit dcomptabilis, ils sont comptabiliss en tant que passifs.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

23

Des exemples de transactions dans lesquelles les actifs remplissent les conditions de dcomptabilisation sont les ventes sans condition, une vente avec option de rachat la juste valeur au moment de lachat, une vente avec option dachat tellement en dehors de la monnaie que lexercice de loption est improbable et une vente dactifs disponibles en ltat (par exemple des placements cots) comprenant une option dachat qui nest ni dans la monnaie ni en dehors de la monnaie. Des exemples de transactions dans lesquelles les actifs ne remplissent pas les conditions de dcomptabilisation sont : un accord de vente et de rachat dans lequel le prix de rachat est fix ou correspond au prix de vente plus un rendement du prteur, un accord de prt de titres, une vente avec option de vente ou dachat qui est tellement dans la monnaie quil est peu probable quelle soit en dehors de la monnaie avant son chance et une vente de crances dans laquelle lentit qui transfre garantit quelle compensera les pertes de crdit. Daprs notre exprience, les entits industrielles et commerciales ou de services non financiers ne sont normalement pas concernes par les rgles complexes de dcomptabilisation. Cela est d au fait quelles conservent normalement les risques et les avantages relatifs lactif financier jusqu la rception du rglement de la contrepartie (par exemple dans le cas dun prt) ou vendent lactif (par exemple un placement en instrument de capitaux propres). Une exception importante cela est laccord daffacturage, qui ncessite une analyse attentive au cas par cas.

4.5 Dcomptabilisation des passifs financiers

Les passifs financiers sont dcomptabiliss si et seulement si ils sont teints, cest-dire lorsque lobligation prcise au contrat est teinte, annule ou expire.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

24

5 Leve de nouveaux fonds et modification demprunts existants

5.1 Leve de nouveaux fonds

Lors de la leve de nouveaux fonds, les socits doivent toujours considrer de manire minutieuse les rgles de classification de la norme IAS 32 et de comptabilisation dIAS 39 pour tous les instruments mettre. Il sera souvent ncessaire de consulter un spcialiste en la matire. Daprs notre exprience, de nombreuses socits, qui, au dpart, navaient pas accord suffisamment dattention aux aspects comptables, ont eu des surprises dsagrables. Certains thmes rcurrents sont abords ci-aprs.

Bons de souscription dactions et options

Si la leve de financements implique lmission de bons de souscription dactions ou doptions, le test du fixed-for-fixed devra tre pris en compte avec prudence car il permettra de dterminer si les instruments seront comptabiliss en tant quinstruments de capitaux propres ou en tant que drivs passifs (voir ce sujet la section 3.3). Les drivs passifs sont comptabiliss la juste valeur par le biais du compte de rsultat. De ce fait, lentit a souvent besoin dutiliser des techniques dvaluation complexes pour dterminer la juste valeur chaque date de clture.

Prts convertibles

Si lentit met des prts convertibles, les conditions de conversion devront tre examines attentivement afin de dterminer si le test du fixed-for-fixed est russi (voir ce sujet la section 3.3). Si le test du fixed-for-fixed est russi, lmetteur doit comptabiliser linstrument en tant quinstrument compos contenant une composante prt (reprsentant lobligation de payer des intrts et potentiellement de rembourser avec de la trsorerie, en supposant quil ny ait pas de conversion) et une composante capitaux propres (reprsentant le droit de conversion). Si le test du fixed-for-fixed choue, une dette hte et un driv incorpor spar seront comptabiliss. Le driv incorpor devra ensuite tre comptabilis la juste valeur par le biais du compte de rsultat. Le driv incorpor (pour la partie droit de conversion ) ncessitera lutilisation de techniques dvaluation lors de chaque date de clture afin de calculer sa juste valeur. Les drivs incorpors sont examins de manire plus dtaille la section 6.

Capitaux propres Classification IAS 32

Si lentit procde une mission de capital toutes les conditions non standard devront tre examines attentivement en fonction de la classification dettes/capitaux propres de la norme IAS 32. Voici des exemples de conditions non standard attaches des actions et gnrant des passifs financiers : Tous les droits dividendes qui sont en dehors du contrle de lentit, mme sur une base conditionnelle, crent un passif financier ds le dbut. Par exemple sil existe une obligation contractuelle de payer des dividendes sur la base de rsultats futurs (paragraphe 25 de la norme IAS 32). Les droits remboursement, ncessitant que lentit rgle un montant en trsorerie dans le cas dune prise de contrle de lentit, gnrent un passif financier car lentit ne peut empcher ses actionnaires de vendre leurs actions.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

25

En rsum, toute condition impliquant des rglements par lentit du fait dvnements qui ne sont pas totalement indpendants de sa volont peut crer un passif financier.

Instruments mis en combinaison avec dautres instruments

Si plus dun instrument est mis en mme temps pour les mmes porteurs, certaines complications peuvent se prsenter. Alors que le montant de la transaction globale constitue normalement une base fiable pour la juste valeur combine de tous les instruments mis, les montants allous contractuellement chaque instrument individuel peuvent ne pas reprsenter une base fiable pour la juste valeur lorigine de ces instruments distincts.

Exemple

Une Entit A met au profit dun porteur B, un emprunt de 1 million de CU sur cinq ans 6% par an et 1000 bons de souscription dactions. Les montants de lmission atteignent 1 million de CU (verss par le porteur B lEntit A). La documentation juridique attribue la totalit des 1 million de CU lemprunt. Dans ce cas, les valeurs comptables louverture de lemprunt et des bons de souscription dactions devront faire lobjet d'une allocation des 1 million de CU pour que soient correctement refltes les justes valeurs lorigine des deux instruments.

Frais de transaction

Le traitement des frais de transaction et des autres versements relatifs lmission dun instrument financier devra tre examin avec attention. Les frais de transaction relatifs des instruments de dette sont inclus dans les cots de financement relatifs la dette par le biais de la mthode du cot amorti. En revanche, les frais de transaction relatifs des instruments de capitaux propres sont dbits directement des capitaux propres (paragraphe 25 de la norme IAS 32).

5.2 Modifications et restructuration du financement

Les obligations comptables (et notamment la traduction dun gain ou dune perte) dpendront des circonstances particulires. Nous vous conseillons fortement de consulter des spcialistes pour analyser les implications comptables de telles oprations. En rgle gnrale, le traitement comptable dpendra de : la classification IAS 32 des instruments concerns (dettes, capitaux propres ou instruments composs) avant la modification, la classification IAS 32 de tous les nouveaux instruments mis, la modification des instruments de dette et, le cas chant, limportance de ces modifications, la cration de drivs incorpors ou dune nouvelle classification IAS 32 la suite dune modification dinstruments.

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

26

Le tableau ci-dessous illustre certaines possibilits de modification et montre en quoi une analyse prudente et au cas par cas est ncessaire.

Instrument avant la Nature de la modification Impacts comptables modification ou la et instrument en rsultant restructuration Dette convertible) (non Dette modifie de manire Les paragraphes 40-41 de la norme IAS 39 exigent significative. que le nouvel instrument soit comptabilis la juste valeur ds lorigine (et que lancien instrument soit teint). Tout profit ou perte sera enregistr en rsultat (y compris limpact des frais de transaction conformment IAS 39.AG62).

Dette convertible Capitaux propres Aucune modification nest intervenue mais la (instrument compos) (conversion selon les conversion a eu lieu suivant les conditions initiales. conditions initiales). Daprs IAS 32.AG32, la conversion nentrane ni gain ni perte. Dette convertible Dette rembourse dans des Les paragraphes AG33 et AG34 de la norme IAS 32 (instrument compos) conditions diffrentes de contiennent des rgles spcifiques sur les variations de celles prvues par conditions contractuelles de remboursement dune obligation convertible de manire anticipe lorsque linstrument initial. linstrument est un instrument compos. Dans ce cas, le montant du remboursement dot tre divis entre une part dette et une part capitaux propres. Limpact de ceci peut tre apprhend par exemple lorsquun rglement effectu par lmetteur traduit une prime significative de manire inciter les porteurs des obligations accepter le rglement plutt que dutiliser leur option de conversion (ce qui est souvent le cas lorsque le prix de laction a augment de telle faon que le prix dexercice de loption se trouve largement dans la monnaie). En labsence de variation importante des taux du march de la composante de dette, limpact sur le rsultat sera en gnral ngligeable. Dette convertible Conversion ralise selon (instrument compos) des conditions diffrentes de celles prvues par linstrument initial. Le paragraphe AG35 de la norme IAS 32 prsente un scnario dans lequel une entit modifie les conditions de conversion afin dentraner une conversion anticipe. La diffrence la date de modification entre la juste valeur du montant reu par le porteur la date de conversion (selon les conditions rvises) et la juste valeur du montant que le dtenteur aurait reu selon les conditions initiales est comptabilis en perte au compte de rsultat. Cette charge peut tre importante. Les exemples illustratifs dIAS 32 comprennent un exemple pratique de ce cas.

Dette convertible Capitaux propres lors de la La variation de juste valeur des droits de conversion (dette hte avec un conversion. (jusquau moment de la conversion) est enregistre en rsultat car il s'agit de la variation de juste valeur du driv incorpor driv incorpor. passif)

2009 Grant Thornton International Ltd. Tous droits rservs.

Instruments financiers - Comment viter les piges- Guide destin aux Directeurs administratifs et financiers

27

Instrument avant la Nature de la modification modification ou la et instrument en rsultant restructuration Dette non convertible Capitaux propres (via un accord de conversion en instrument de capitaux propres)

Impacts comptables Le traitement dpend de la substance gnrale de laccord. Si, en substance, la transaction constitue une renonciation une dette, un gain devra tre comptabilis dans le compte de rsultat conformment IAS 32.35. Cependant, tant que la conversion en capitaux propres est authentique (par opposition une renonciation claire), la norme IAS 39 ne prcise pas doption spcifique. Il y a donc un choix de politique comptable. Les diffrentes possibilits sont de reflter la transaction sur la base dune absence de gain/absence de perte ou la constatation dun profit/une perte sur la base de la diffrence entre la juste valeur des actions mises et la valeur comptable avant conversion de la dette (selon le paragraphe 41 de la norme IAS 39).

Dette convertible Dette convertible (dette hte Ici, le changement a entran une modification telle (instrument compos) avec driv incorpor) que la conversion ne respecte plus la rgle du fixedfor-fixed. Les normes ne sont pas prescriptives sur ce point. Un gain ou une perte est gnr mais il peut y avoir un choix de mthode en ce qui concerne les calculs sous-jacents car la modification implique deux lments : une modification de la dette qui donnera lieu un gain ou une perte mais galement une distribution de capitaux propres.

2009 Grant Thornton International Ltd. Tous droits rservs.

28

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

6 Drivs incorpors De quoi sagit-il et quoi faut-il tre attentif ?

6.1 Quest-ce qu'un driv incorpor ?

Dans certains cas, les drivs sont incorpors dans un contrat hte. Dans ce cas, chaque driv peut devoir tre spar du contrat hte et comptabilis en tant que driv unique, sauf si la totalit de linstrument est comptabilise la juste valeur par le biais du compte de rsultat. Si un driv incorpor doit tre spar mais que cela nest pas possible, la totalit de linstrument est comptabilise la juste valeur par le biais du compte de rsultat. La norme IAS 39 contient des dispositions dtailles pour dterminer si un driv incorpor existe et devrait tre spar. Ces dispositions sont rsumes ci-aprs :

La totalit de linstrument estelle comptabilise la juste valeur par le biais du compte de rsultat ?

Non

Llment incorpor rpond-il la dfinition dun driv ?

Oui

Les caractristiques conomiques et les risques du driv sont-ils troitement lis ceux du contrat hte ? (closely-related test )

Sparer le driv incorpor

Non

Oui

Non

Oui

Ne pas sparer le driv incorpor

Les drivs incorpors peuvent tre inclus dans diffrents types de contrats, y compris des instruments non financiers. Les principaux types de contrats htes pouvant contenir des drivs incorpors sont les contrats de vente, les contrats dachat, les contrats de location et les contrats de dette. De nombreuses entits auront des drivs incorpors bien que les plus courants soient souvent considrs comme tant troitement lis au contrat hte et donc non spars. Par exemple, les drivs suivants sont tous des drivs incorpors mais la sparation dpendrait dans ce cas du closely-related test (voir ci-dessous) : les contrats dachats et de ventes libells en devises trangres les options de remboursement anticip dans le cadre dinstruments de dette les options de prolongation dun instrument de dette les clauses dans les contrats de location entranant des modifications des cots de location en fonction des variations dun indice un collar inclus dans un accord de prt (il est noter quil sagit dun cas diffrent de celui dun contrat de collar spar du contrat de prt). Un collar incorpor est un contrat de collar qui est directement incorpor et nest pas contractuellement sparable du prt.

2009 Grant Thornton International Ltd. Tous droits rservs.

29

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

6.2

Closely-related test

Ce test examine si les caractristiques conomiques et les risques du driv sont troitement lis ceux du contrat hte. Les obligations dtailles permettant de dterminer si un driv incorpor est troitement li au contrat hte sont indiques dans les paragraphes AG27-AG33 de la norme IAS 39. Les paragraphes AG 30 et AG33 de la norme IAS 39 contiennent des critres spcifiques pour des types particuliers de drivs incorpors. Lexprience nous a montr que lun des types les plus courants de driv incorpor qui nest pas troitement li au contrat hte est un contrat de dette convertible. Dans ce cas, loption de conversion en instruments de capitaux propres constitue le driv incorpor mais nest pas, en gnral, troitement lie la dette hte. Donc, du point de vue du porteur, linstrument comprendra normalement un prt et un driv incorpor actif sparable pour loption de conversion. Du point de vue de lmetteur, loption de conversion en instruments de capitaux propres peut rpondre la dfinition de capitaux propres de la norme IAS 32 et donc gnrer un instrument compos, condition de satisfaire au test fixed-for-fixed (voir ce sujet la section 3.3). Si le test a chou, loption de conversion donnera lieu un driv incorpor passif du point de vue de lmetteur.

6.3 Que se passe-t-il si un driv incorpor est troitement li au contrat hte ?

Comme nous lavons mentionn prcdemment, un driv incorpor troitement li au contrat hte ne devra pas tre spar. Au contraire, il devra tre pris en compte dans le contrat hte. Ainsi, par exemple, si une option de remboursement anticip (ou de rglement pralable) existait dans un contrat de prt, elle serait considre comme troitement lie au contrat hte si le montant rgler pour le remboursement tait toujours peu prs gal au cot amorti du prt hte. En pareil cas, loption de remboursement anticip ne serait pas spare. Cependant, les calculs du cot dintrt effectif prendraient en compte limpact attendu de loption de remboursement anticip.

6.4 Driv incorpor ou driv indpendant ?

Le closely-related test ne sapplique quaux drivs incorpors. IAS 39.10 indique que si un driv est contractuellement transfrable indpendamment du contrat hte, alors il sagit dun driv indpendant. Un contrat driv (cest--dire un contrat indpendant) est toujours comptabilis la juste valeur par le biais du compte de rsultat, sauf si la comptabilit de couverture sapplique. Limportance de ce point peut tre clairement constate, par exemple, dans un collar de taux dintrt. Les collars de taux dintrt sont en gnral souscrits (au sens conomique) par rapport un accord demprunt. Les contrats devront tre examins avec soin pour dterminer si le collar est un contrat indpendant ou sil est incorpor directement dans le prt sous-jacent et non directement transfrable depuis celui-ci. Si le collar est un contrat indpendant, il sera toujours comptabilis la juste valeur par le biais du compte de rsultat, sauf si la comptabilit de couverture sapplique. Cependant, pour des motifs dtaills non repris dans la prsente publication, viter la volatilit dun collar en rsultat en utilisant la comptabilit de couverture est difficile.

2009 Grant Thornton International Ltd. Tous droits rservs.

30

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

Si laccord de collar est incorpor directement dans le contrat de prt, le collar sera au contraire un driv incorpor (par exemple un contrat de prt contient une clause stipulant que le taux dintrt du prt ne devra pas dpasser 8% ni tre infrieur 4% et cette clause nest pas contractuellement transfrable indpendamment du prt). Dans le cas dun collar incorpor, le test du paragraphe AG33 (b) dIAS 39 est tel que la condition de lien troit sera remplie si, ds lorigine, le taux du march ne se trouvait ni en dessous du taux plancher (floor) ni au dessus du plafond (cap) du collar (cest--dire si, dans cet exemple, le taux du march lorigine tait compris entre 4% et 8%).

2009 Grant Thornton International Ltd. Tous droits rservs.

31

Instruments financiers : Comment viter les piges - Guide destin aux Directeurs Administratifs et Financiers

7 Dprciation des actifs financiers

7.1 Prsentation

Des tests de dprciation sont ncessaires lorsquil y a une preuve que des actifs financiers sont dprcis. Ces tests sont ncessaires pour les actifs comptabiliss au cot ou au cot amorti ainsi que pour les actifs dsigns comme tant disponibles la vente car les gains ou pertes antrieurs sur ces derniers auront t comptabiliss en Other Comprehensive Income (OCI) et non en rsultat. Les dprciations sont comptabilises dans le compte de rsultat. Lorsque des actifs sont comptabiliss au cot amorti, lannulation ultrieure des pertes dimpairment (dprciations) peut tre ncessaire dans certaines circonstances. Cependant, lorsque des actifs sont comptabiliss au cot en labsence de juste valeur fiable, aucune annulation ultrieure nest autorise. Pour les actifs financiers disponibles la vente, une annulation ultrieure par le biais du compte de rsultat peut tre ncessaire pour les instruments de dette mais nest pas autorise pour les instruments de capitaux propres. A noter cependant, quau moment o nous rdigeons le prsent Guide, lIASB (International Accounting Standards Board) subit certaines pressions pour que ce point soit revu.

7.2 Dprciation des crances clients

Dans le contexte dentreprises industrielles et commerciales ou de services autres que financiers, les rgles de dprciation de la norme IAS 39 sont importantes en ce qui concerne les provisions pour crances douteuses constituer sur les crances clients. Sur le plan technique, ces crances prsentent un indicateur de dprciation si le dbiteur na pas rgl la date dchance. Dans ce cas, une charge de dprciation pourra sappliquer mme si lindicateur de dprciation est un simple retard par opposition un vritable dfaut de paiement au final. La norme IAS 39 prvoit des principes spcifiques de calcul de dprciation des actifs financiers. Pour les actifs comptabiliss au cot amorti (par exemple les prts et crances tels que les crances clients), le calcul de la dprciation ncessite une comparaison entre la valeur comptable (avant dprciation) et la valeur actuelle nette des flux de trsorerie attendus au taux dintrt effectif initial. Un problme important surveiller, pour une entreprise industrielle et commerciale ou de services autres que financiers, est celui de savoir si ses provisions pour dprciation des crances clients ou autres ont un impact significatif en cas de non-paiement de la part des dbiteurs mais galement en cas de lenteur de paiement. En dautres termes, pour les crances clients, un paiement retard peut entraner une charge de dprciation du fait de limpact de la valeur temps de largent, mme si au final le paiement est attendu en totalit.

7.3 Le modle de dprciation dIAS 39