Académique Documents

Professionnel Documents

Culture Documents

Gestion de Patrimoine

Transféré par

Eyram AGBODAZE0 évaluation0% ont trouvé ce document utile (0 vote)

8 vues6 pagesCopyright

© © All Rights Reserved

Formats disponibles

DOCX, PDF, TXT ou lisez en ligne sur Scribd

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

© All Rights Reserved

Formats disponibles

Téléchargez comme DOCX, PDF, TXT ou lisez en ligne sur Scribd

0 évaluation0% ont trouvé ce document utile (0 vote)

8 vues6 pagesGestion de Patrimoine

Transféré par

Eyram AGBODAZEDroits d'auteur :

© All Rights Reserved

Formats disponibles

Téléchargez comme DOCX, PDF, TXT ou lisez en ligne sur Scribd

Vous êtes sur la page 1sur 6

Année scolaire

: 2022-2023

THEME : BILAN PATRIMONIAL ET PROBLEMATIQUE DES RETRAITES

Les membres du groupe :

-AGBODAZE Cynthia

-FOLLY-ADJON Céphas Professeur : Dr TOGBENOU

-SOWAH Adjélé Kési Cours : Gestion du patrimoine

Plan du travail

I-INTRODUCTION

II-BILAN PATRIMONIAL

1-Définition

2-Contexte d’établissement du bilan

a) Avantages

b) Inconvénients

3- Bilan selon le type de régimes matrimonial

a) Composantes du bilan

b) Foyer monogame

c) Foyer polygame

4- Critères de choix d’investissement

III-PROBLEMATIQUE DES RETRAITES

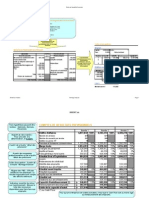

IV-EXEMPLE DE BILAN PATRIMONIAL

IV-CONCLUSION

I- INTRODUCTION

Selon l’aspect historique du patrimoine ce dernier représente

l’ensemble des biens qu’une personne a reçu de son père voire de

son(ses) ascendants. Suivant cette logique De manière générale,

le patrimoine est un ensemble existant, souvent en grande partie ou en

totalité hérité du passé, constituer de biens

matériels et/ou immatériels, propriété privée ou bien commun, que l'on

peut vouloir conserver, vendre, échanger, valoriser ou maintenir pour

les générations futures. Il est le reflet de la façon dont une société

donnée se représente son propre passé et son avenir, à travers ce qu'elle

estime vouloir transmettre. Dans ce but des dispositions ont été prise

pour assurer l’évaluation, la protection, l’orientation et la pérennité du

patrimoine.

II- BILAN PATRIMONIAL

1) Définition

Un bilan patrimonial est une sorte de photographie à un instant donné de votre

patrimoine et de celui de votre famille, un peu comme un bilan comptable pour

une société. Il s'agit, dans un premier temps, d'un travail de recensement qui

permet de réaliser un véritable audit de votre patrimoine. Le patrimoine des

ménages se divise en placements mobiliers (valeurs financières) et immobiliers

qui sont largement prépondérants :

Patrimoine professionnel ;

Patrimoine immobilier ;

Patrimoine mobilier ;

Patrimoine financier.

2) Contexte d’établissement du bilan patrimonial

Le bilan patrimonial permet d'analyser votre situation en ayant une vision

d'ensemble et de s'interroger sur les stratégies patrimoniales à mettre en œuvre.

Ainsi, il permet de connaître le montant des droits de succession à payer en cas

de décès d'un membre de la famille ainsi que les ressources dont disposeront les

membres de la famille en cas de décès d'un des leurs. Il permet d'engager une

réflexion sur le financement des droits à payer et la liquidité du patrimoine.

Les différentes composantes d’un bilan patrimonial sont :

1.L'actif

Les actifs immobiliers : résidence principale, résidence secondaire,

détention en direct ou indirect, immobilier locatif et régime fiscal, bois et

forêts, terres...

Les actifs mobiliers : comptes-titres, , contrats d'assurance-vie ainsi que

leurs clauses bénéficiaires, contrats de capitalisation, comptes sur livret...

Les meubles meublants : rapports d’évaluation pour des bijoux, des

œuvres d'arts, des voitures de collection...

Les investissements professionnels.

L'épargne salariale : participation, intéressement.

2. Le passif

Les prêts immobiliers : nature du crédit, type de taux, durée, capital

restant dû...

Les autres prêts : crédits à la consommation, crédits affectés...

Les prêts professionnels,

Les autres dettes : pension alimentaire, avance à rembourser, cautions,

L'impôt sur le revenu, IFI, taxes foncières et d'habitation...

3. Le hors bilan

Les contrats temporaires décès,

Les contrats vie entière,

Les rentes éducation,

Les héritages,

Les contrats d'assurance-vie à recevoir,

Les contrats d’assurance obsèques ou funéraires.

a) Avantages de l’établissement du bilan patrimonial

Le bilan patrimonial est :

-Un audit complet du patrimoine

- Analyse du profil en tant qu’investisseur pour les placements

-Prise de conscience par rapport à certains problèmes (succession, décès,

protection du conjoint ; pérennité du patrimoine, orientation)

- Sert de prévision

-Détermine les points forts et les points faibles du patrimoine

-Réduction fiscale

b) Inconvénients de l’établissement du bilan patrimonial

Cependant pour pouvoir établir un bilan patrimonial il faut :

-Du temps

-De l’argent pour pouvoir assurer la rémunération du gestionnaire de patrimoine

4) Critères de choix d’investissement

Il n’existe évidemment pas de réponse unique. Chaque stratégie est à définir en

fonction de chaque profil et chaque situation. Mais une dimension primordiale

est de chercher l’équilibre entre les différentes solutions.

De nombreux paramètres entrent en jeu : l’âge, de la situation de famille, les

objectifs à moyen ou long terme, la fiscalité, la sensibilité au risque et

l’appétence, objective ou subjective, pour différents types de patrimoine.

D’une manière générale, un patrimoine financier équilibré est avant tout

diversifié, notamment entre des actifs immobiliers et mobiliers, ce qui permet de

limiter les risques de perte.

Les professionnels préconisent généralement une répartition équilibrée des

investissements, par exemple à 60% dans l’immobilier et à 40% dans les actifs

financiers. Cette approche est naturellement adoptée par la majorité des foyers

français. Sur les 94% de ménages vivant en France et détenant un patrimoine

privé, les deux tiers possèdent à la fois des actifs financiers et des biens

immobiliers.

Selon la durée d’investissement

On distingue généralement plusieurs durées d’investissements possibles en

fonction de la stratégie définie par l’investisseur, ou éventuellement en fonction

du profil de risque qui a été déterminé.

– Si l’investisseur a un ou des projets à court terme (moins de 3 ans), il va

privilégier des supports obligataires ou monétaires : cette stratégie lui permet de

rémunérer sur une courte période des liquidités, tout en étant capable de faire

face à un besoin de trésorerie ou à un imprévu. Ce choix a également pour effet

de limiter l’exposition aux aléas du marché.

– Si l’investisseur a un ou des projets à moyen terme, la durée

d’investissement recommandée est de 3 à 5 ans, une durée adaptée à un

investisseur prêt à accepter un niveau de risque intermédiaire, afin de profiter

d’opportunités à moyen terme. Une stratégie adaptée à un patrimoine réparti

entre des produits obligataires et des actions.

– Si l’investisseur a un ou des projets à long terme, la durée d’investissement

recommandée est supérieure à 5 ans, voire 10 ans. Une stratégie adaptée à un

investissement privilégiant les actions, une valorisation élevée d’un portefeuille

d’actions constituant, en effet, un objectif à long terme. Elle convient bien

notamment à un profil dynamique ou offensif dont l’objectif consiste à réaliser

un maximum de plus-values (quitte à s’engager sur des supports très exposés

aux risques du marché).

Selon le type d’investisseurs :

– Prudent ou conservateur : Il souhaite prendre le moins de risques possible

dans ses investissements. La sécurité des placements et la préservation de son

capital est un élément indispensable. Il opte pour des produits pérennes dans la

durée, même s’ils offrent un rendement faible ;

– Equilibré : Il assume une part de risque mais maîtrisé et souhaite profiter du

dynamisme potentiel des marchés financiers sans trop menacer votre capital. Il

est prêt à accepter des moins-values, à conditions qu’elles soient limitées à court

terme et qu’elles deviennent des plus-values à moyen et long terme. Il recherche

des produits rentables entre 2 et 5 ans ;

– Dynamique : Il est prêt à prendre des risques élevés et à se positionner

fortement sur les marchés d’actions pour mieux profiter de leur dynamisme

éventuel. Son horizon de placement se situe à plus court ou moyen terme,

jusqu’à 3 ans.

Vous aimerez peut-être aussi

- Cours - Gestion - Du - Patrimoine 4Document49 pagesCours - Gestion - Du - Patrimoine 4James Djomou100% (1)

- Gestion Du Budget FamilialDocument48 pagesGestion Du Budget FamilialGermain Aguemon100% (2)

- L'Évaluation de La Performance Financière D''une EntrepriseDocument81 pagesL'Évaluation de La Performance Financière D''une Entrepriseza naziha100% (4)

- Business Plan MultiplexDocument4 pagesBusiness Plan Multiplexapi-3711324100% (5)

- Théorie de La FinanceDocument21 pagesThéorie de La FinanceZiyad SabourPas encore d'évaluation

- Stratégie D'investissement en Contexte D'incertitude.Document27 pagesStratégie D'investissement en Contexte D'incertitude.youssef hajji100% (1)

- 2014 09 SC Strategie Achat v07 Construire Plan StrategiqueDocument120 pages2014 09 SC Strategie Achat v07 Construire Plan StrategiqueAmi BennounaPas encore d'évaluation

- L'évaluation Des Titres, Actions Dans Une EntrepriseDocument65 pagesL'évaluation Des Titres, Actions Dans Une EntrepriseAnas Bouchikhi0% (2)

- Formation en Education FinanciereDocument96 pagesFormation en Education FinanciereTIOLE Simon Daniel100% (1)

- C'est Quoi La Définition de PatrimoineDocument8 pagesC'est Quoi La Définition de PatrimoineHusseinTysinPas encore d'évaluation

- Chapitre 1 La Courbe Des TauxDocument19 pagesChapitre 1 La Courbe Des TauxdahoumanePas encore d'évaluation

- Cours de Comptabilité Approfondie ESTDocument41 pagesCours de Comptabilité Approfondie ESTRany ASPas encore d'évaluation

- Référentiel Prépas ECONOMIE ECT2 PDFDocument7 pagesRéférentiel Prépas ECONOMIE ECT2 PDFJeuneEtudiantPas encore d'évaluation

- PR Ouacham Cours Gestion de PatrimoineDocument27 pagesPR Ouacham Cours Gestion de PatrimoineMourad Daoudi100% (1)

- L'Investissement Et Le Financement CoursDocument284 pagesL'Investissement Et Le Financement CoursRachid beddaaPas encore d'évaluation

- Cours Contrat D AssuranceDocument3 pagesCours Contrat D AssuranceDRISS BENMALEK100% (1)

- Formules de Calcul Des Agregats de La Comptabilite Nationale - Economie Generale Et Statistique-2Bac SEDocument1 pageFormules de Calcul Des Agregats de La Comptabilite Nationale - Economie Generale Et Statistique-2Bac SEPretty Lina100% (4)

- Les Enseignements Théoriques de La Gestion de PortefeuilleDocument19 pagesLes Enseignements Théoriques de La Gestion de PortefeuilleB.I100% (1)

- Création de La Socièté - Aspect JuridiqueDocument5 pagesCréation de La Socièté - Aspect JuridiqueChaïmaâ AriouaPas encore d'évaluation

- Environnement économique et managérial de l'assurance en 41 fiches: 2e éditionD'EverandEnvironnement économique et managérial de l'assurance en 41 fiches: 2e éditionPas encore d'évaluation

- Assurance-Vie Et Epargne RetraiteDocument92 pagesAssurance-Vie Et Epargne RetraiteImane JalidyPas encore d'évaluation

- Gestion Du PatrimoineDocument32 pagesGestion Du PatrimoineB.I67% (3)

- Gestion de Patrimoine - Support de Cours - ENCGS - M2Document141 pagesGestion de Patrimoine - Support de Cours - ENCGS - M2Othmane GhitaPas encore d'évaluation

- Les Placements Des Excédents de TrésorerieDocument9 pagesLes Placements Des Excédents de TrésorerieIbrahim RhellabPas encore d'évaluation

- Le Conseiller en PatrimoineDocument60 pagesLe Conseiller en PatrimoineBernard BASSEPas encore d'évaluation

- 3-Gestion de PortefeuilleDocument67 pages3-Gestion de PortefeuilleFouzia MahiPas encore d'évaluation

- 4-Rapport Sur Le Financement Désintermédié - Support de Fonds OPCR, OPCIDocument28 pages4-Rapport Sur Le Financement Désintermédié - Support de Fonds OPCR, OPCImarouane belbahi67% (3)

- Gestion de Portefeuille: Spécialité: Monnaie, Banque, FinanceDocument38 pagesGestion de Portefeuille: Spécialité: Monnaie, Banque, FinanceSidi RamdanePas encore d'évaluation

- LOVE GoodDocument9 pagesLOVE GoodAndy de MEDEIROSPas encore d'évaluation

- Gestion de Pat-1Document16 pagesGestion de Pat-1manalidrissi918Pas encore d'évaluation

- La Dimenssion Financier de La Gestion de PatrimoineDocument20 pagesLa Dimenssion Financier de La Gestion de Patrimoinemohamdahmdd2002Pas encore d'évaluation

- Les Ficelle Pour B Tir Votre Patrimoine Immobilier 1646255716Document10 pagesLes Ficelle Pour B Tir Votre Patrimoine Immobilier 1646255716deletangPas encore d'évaluation

- Droit Patrimonial Intro + Partie 1Document32 pagesDroit Patrimonial Intro + Partie 1Necim GUEDDICHEPas encore d'évaluation

- Formation Bourse, Allocation ActifsDocument5 pagesFormation Bourse, Allocation ActifsDavide BehaguePas encore d'évaluation

- Fiches de Cours L'epargneDocument2 pagesFiches de Cours L'epargnefokaleh103Pas encore d'évaluation

- Maîtriser l'Art de l'Investissement : De la Fondation à l'Ère NumériqueD'EverandMaîtriser l'Art de l'Investissement : De la Fondation à l'Ère NumériquePas encore d'évaluation

- Questionnaire MIFDocument5 pagesQuestionnaire MIFtommy94240Pas encore d'évaluation

- Questionnaire - Profil D'investisseur Du Client - Monsieur Philippe HERBERT - 2022-03-15Document7 pagesQuestionnaire - Profil D'investisseur Du Client - Monsieur Philippe HERBERT - 2022-03-15EkNathPas encore d'évaluation

- Support - Intro À La GP - 230918-1Document44 pagesSupport - Intro À La GP - 230918-1AoudjitPas encore d'évaluation

- CH 01 Généralités Sur MFDocument10 pagesCH 01 Généralités Sur MFDavid GNAGOPas encore d'évaluation

- Introduction À La Gestion Des ActifsDocument6 pagesIntroduction À La Gestion Des ActifsHudy GentiPas encore d'évaluation

- 2020 21 Support de Cours Environnement Economique Et FinancierDocument25 pages2020 21 Support de Cours Environnement Economique Et FinancierVanessa TiemelePas encore d'évaluation

- Le Grand Livre: Stratégie PatrimonialeDocument42 pagesLe Grand Livre: Stratégie PatrimonialeNoufal LaliPas encore d'évaluation

- TD 3: Cours Gestion de Portefeuille: Doit Être Égale À 100% Ou À 1)Document3 pagesTD 3: Cours Gestion de Portefeuille: Doit Être Égale À 100% Ou À 1)cissemarieyacinePas encore d'évaluation

- Société Générale - Comment Investir Son Épargne ?Document2 pagesSociété Générale - Comment Investir Son Épargne ?poiuytrezap596Pas encore d'évaluation

- Cours D'administration Des BiensDocument38 pagesCours D'administration Des BiensDidier Patrice YapiPas encore d'évaluation

- GestionDocument58 pagesGestionعائش آاةPas encore d'évaluation

- Er ErDocument6 pagesEr ErADIL BENTALEBPas encore d'évaluation

- Épargne - WikipédiaDocument21 pagesÉpargne - WikipédiagbodjaaaPas encore d'évaluation

- Finance RevisionDocument27 pagesFinance RevisionPatrick AlagueroPas encore d'évaluation

- Guide de L'investisseur - Comprendre Les Circuits Et Adopter Les Bonnes PratiquesDocument24 pagesGuide de L'investisseur - Comprendre Les Circuits Et Adopter Les Bonnes PratiquesRachid RazzoukiPas encore d'évaluation

- TP Seminaire IsidoreDocument7 pagesTP Seminaire IsidoreLeon-fils MukebaPas encore d'évaluation

- LépargneDocument2 pagesLépargneislem mohamedPas encore d'évaluation

- Guide de L'investisseur - Nov 2020Document24 pagesGuide de L'investisseur - Nov 2020Oumaima aitlmaalemPas encore d'évaluation

- III. Stratégie de Gestion de Risque: A. Diversification Et Dérivée FinancièreDocument8 pagesIII. Stratégie de Gestion de Risque: A. Diversification Et Dérivée FinancièreMaxamed CumarPas encore d'évaluation

- Plan-5-Conso Et ÉpargneDocument5 pagesPlan-5-Conso Et ÉpargneEmile GuillotPas encore d'évaluation

- Cours 9 L'EpargneDocument4 pagesCours 9 L'EpargneMeli BouPas encore d'évaluation

- Cours Étud - Finance - L3 2022 23 VFDocument183 pagesCours Étud - Finance - L3 2022 23 VFLEO GILBERTASPas encore d'évaluation

- Allocation Des ActifsDocument2 pagesAllocation Des ActifsSidi RamdanePas encore d'évaluation

- Pratique Boursiere-Gestion de Portefeuille D ActifsDocument13 pagesPratique Boursiere-Gestion de Portefeuille D ActifsKouadio Kevin Christophe Junior KOUTOHOUNOUPas encore d'évaluation

- Fiche 9 - La Fonction de LépargneDocument3 pagesFiche 9 - La Fonction de LépargneMaroua HamjanePas encore d'évaluation

- Chapitre 1 Gestion Financière Elts IntroductifDocument21 pagesChapitre 1 Gestion Financière Elts Introductifwijdane.missor1Pas encore d'évaluation

- 2 - Manuel de Formation - Par JKKDocument50 pages2 - Manuel de Formation - Par JKKMarie KELLYPas encore d'évaluation

- gf01 PDFDocument38 pagesgf01 PDFyamakoyPas encore d'évaluation

- Leon 6 AUNEGE La Politique Financire de Lentreprisev2Document30 pagesLeon 6 AUNEGE La Politique Financire de Lentreprisev2johnprince mukendiPas encore d'évaluation

- Groupe 2Document10 pagesGroupe 2sandrinenanmouPas encore d'évaluation

- Exercices - Epargne Et Consommation 6Document5 pagesExercices - Epargne Et Consommation 6berardgrungePas encore d'évaluation

- Le Chemin vers la Prospérité économique: Les Clés de l'InvestissementD'EverandLe Chemin vers la Prospérité économique: Les Clés de l'InvestissementPas encore d'évaluation

- Immobilier pour Débutants : Un Guide Exhaustif pour Investir, Gagner et Prospérer sur le Marché ImmobilierD'EverandImmobilier pour Débutants : Un Guide Exhaustif pour Investir, Gagner et Prospérer sur le Marché ImmobilierPas encore d'évaluation

- Vision Comment investir peu importe son salaire: Les meilleures ventes sur l'investissement, #1D'EverandVision Comment investir peu importe son salaire: Les meilleures ventes sur l'investissement, #1Évaluation : 5 sur 5 étoiles5/5 (1)

- Rapport Imacid Analyse FinDocument67 pagesRapport Imacid Analyse FinkawtarPas encore d'évaluation

- Afriquia Gaz PDFDocument4 pagesAfriquia Gaz PDFbennounanadaPas encore d'évaluation

- FMCP DéfinitifDocument20 pagesFMCP DéfinitifABDESSAMAD EL YAHYAOUIPas encore d'évaluation

- Memoire FinalDocument100 pagesMemoire FinalolfaPas encore d'évaluation

- ResuméDocument5 pagesResuméIchrak BenPas encore d'évaluation

- Techniques de Gestion de La TrésorerieDocument85 pagesTechniques de Gestion de La TrésorerieAssma ZarwalPas encore d'évaluation

- La FD Et l'ISR - Étude Du Cas Des Sociétés Cotées À La BVCDocument492 pagesLa FD Et l'ISR - Étude Du Cas Des Sociétés Cotées À La BVCBOITIPas encore d'évaluation

- Chap 2 Performence FinaciereDocument6 pagesChap 2 Performence FinaciereMouhammad HoulsoraPas encore d'évaluation

- Réévaluation LibreDocument4 pagesRéévaluation LibreAdje SergePas encore d'évaluation

- MATRICE - Déclaration D'indépendance Nouveaux Externes - 2021.07.30Document24 pagesMATRICE - Déclaration D'indépendance Nouveaux Externes - 2021.07.30chermatisarahPas encore d'évaluation

- Devoir-De-Contrôle-N°3-Avec-Correction - 2012-2013 (Souabni Rafika) (Kabaria-Mourouj-2)Document12 pagesDevoir-De-Contrôle-N°3-Avec-Correction - 2012-2013 (Souabni Rafika) (Kabaria-Mourouj-2)taher.ben.moussa54Pas encore d'évaluation

- Evaluation D'actions Et D'entreprisesDocument41 pagesEvaluation D'actions Et D'entrepriseskra kobena BINIPas encore d'évaluation

- NI Fusion CDA FDD 035 2018 PDFDocument391 pagesNI Fusion CDA FDD 035 2018 PDFsalahPas encore d'évaluation

- Nomenclateur Des Investissement (Cours)Document10 pagesNomenclateur Des Investissement (Cours)Richard Chapman100% (2)

- Ferchichi-Analyse Des Operations de Fusions Acquisitions en TunisieDocument21 pagesFerchichi-Analyse Des Operations de Fusions Acquisitions en TunisieRafik BelkahlaPas encore d'évaluation

- SARLDocument16 pagesSARLAli Janati Idrissi100% (1)

- But GEA 2 - Gestion de Trésorerie Partie 1Document5 pagesBut GEA 2 - Gestion de Trésorerie Partie 1laurePas encore d'évaluation

- Femip Study Femise Capital Humain Innovation FR PDFDocument286 pagesFemip Study Femise Capital Humain Innovation FR PDFMohammed TaamPas encore d'évaluation