Académique Documents

Professionnel Documents

Culture Documents

Memoire Nouveau

Transféré par

Chris AtebaTitre original

Copyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

Memoire Nouveau

Transféré par

Chris AtebaDroits d'auteur :

Formats disponibles

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

La Société d’Expertise Comptable et de Conseils (SECC) est une personne

morale de droit privé. La SECC est une société d’assistance comptable, des

missions d’audit et de commissariat aux comptes au service des entreprises

pour le renforcement de leur capacité en vue du développement d’une

entreprise durable et compétitive.

Les principaux organes de la SECC sont l’Assemblée Générale, le Conseil

d’Administration et la Direction Exécutive qui est chargée de mettre en œuvre

sa politique générale telle que définit par le conseil d’administration.

Les ressources destinées à réaliser cette mission proviennent essentiellement

des honoraires d’assistance comptable, des missions d’audit et de

commissariat aux comptes, des règlements des clients relatifs aux prestations

de service, des produits financiers et de tout ce qui est susceptible d’entraîner

une entrée d’argent .Ces ressources servent à financer les démarches de

conquête de nouveaux marchés, renforcer des capacités du personnel et le

fonctionnement de la SECC. Tout un processus est donc mis en place partant de

la fixation du montant des honoraires pour en arriver à la gestion de celles-ci.

Cependant, la SECC connait des difficultés de recouvrement des créances, de

gestion des excédents de trésorerie et d’établissement des prévisions liées aux

flux de trésorerie. Ces difficultés ont une incidence néfaste sur la situation de

sa trésorerie .Cela entraine parfois des retards dans le paiement des salaires,

de règlement des fournisseurs.

De façon générale, la trésorerie doit permettre avant tout d’assurer un

équilibre des emplois et des ressources de l’entreprise et lui permettre de faire

face à ses engagements journaliers .Par conséquent, une « rupture »régulière

de trésorerie peut entraîner la cessation de l’entreprise si une solution n’est

pas trouvée au plus vite. La gravité de la conséquence des insuffisances de

trésorerie pour la pérennité de l’entreprise nous a amené à nous intéresser à la

situation de la trésorerie de notre structure d’accueil, la SECC, décrite ci-dessus.

Techniques comptables et financières promotion 2006-2009 1

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Partant ,nous avons pensé, dans le cadre de la rédaction de notre mémoire de

fin de cycle, qu’il serait intéressant de faire une analyse du mode de gestion de

la trésorerie de la SECC sous certains aspects ;cette analyse devant nous

permettre de déceler les faiblesses des pratiques en vigueur et de proposer

quelques éléments de correction pour une amélioration du mode de gestion et

par conséquent de la situation de la trésorerie.

Notre préoccupation ayant obtenu l’adhésion de notre maître de stage, nous

avons retenu le thème suivant : « Analyse et propositions d’amélioration de

la gestion de la trésorerie de la Société d’Expertise Comptable et de

Conseils(SECC) » que nous traitons en deux parties.

Dans la première partie nous proposons des notions théoriques sur la

gestion de la trésorerie en ne prenant en compte que les aspects qui nous

seront utiles pour la suite de notre analyse .La seconde partie sera consacrée à

l’analyse proprement dite du mode de gestion de la trésorerie de la SECC et

des propositions en vue de l’améliorer.

Techniques comptables et financières promotion 2006-2009 2

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Techniques comptables et financières promotion 2006-2009 3

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

CHAPITRE I : LA TRESORERIE

I-DEFINITION ET CONTENU DE LA GESTION DE TRESORERIE

La notion de gestion de trésorerie peut être appréhendée en termes de flux

correspondant aux encaissements et aux décaissements pendant une période,

ou en termes de stock, représentant la situation de trésorerie à un moment

donné.

On connait la relation reliant les flux aux stocks :

Situation de trésorerie au début de la période

+Encaissement de la période

-décaissement de la période

=situation de trésorerie en fin de période

Aussi nous ne pourrions définir la trésorerie sans faire intervenir les notions

suivantes:

1. La notion d’actifs liquides

Dans l’optique de la gestion de la trésorerie, il faut tenir compte non seulement

des moyens de paiements quasi immédiats mais de l’ensemble des placements

correspondant à une trésorerie excédentaire.

Les actifs liquides comprennent donc les disponibilités ou liquidités et les

différents titres de placements détenus par l’entreprise.

On peut ainsi définir les liquidités ou disponibilités de la façon suivante :

Techniques comptables et financières promotion 2006-2009 4

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

« Espèces ou valeurs assimilables à des espèces et d’une manière générale,

toutes les valeurs qui en raison de leur nature sont immédiatement

convertibles en espèces pour leur montant nominal ».

2. Notion de trésorerie potentielle

De façon traditionnelle et classique la notion de trésorerie ne retient que les

seules valeurs de trésorerie actives et passives existant réellement aujourd’hui

mais devrait englober également les liquidités potentielles et les capacités

d’endettement inemployées. Une entreprise qui possède une trésorerie

excédentaire peut accélérer le règlement de ses fournisseurs pour bénéficier

d’un escompte pour règlement au comptant .Cette pratique qui peut constituer

un excellent placement de la trésorerie a pour conséquence d’accroître le BFE

et de diminuer la trésorerie disponible .

De même une capacité d’endettement non utilisée permettrait à l’entreprise

d’obtenir des financements nouveaux en cas de besoin. Si l’on tient compte

de tous ces éléments, on peut présenter une notion de trésorerie potentielle

qui est définie comme la somme des actifs de trésorerie, des capacités non

utilisées au niveau de l’endettement à court, moyen et long terme, diminuée

de l’ensemble des ressources de trésorerie.

Dans l’optique de la gestion de trésorerie, le trésorier aura pour but de

réduire, autant que faire se peut, le montant des actifs dits « oisifs »parce qu’ils

ne rapportent rien.

II-LE BUDGET DE TRESORERIE

1. Principe et définition

Le budget de trésorerie est un état prévisionnel des dépenses et des recettes

de l’entreprise. Le budget de trésorerie enregistre non seulement les flux de

trésorerie existants, mais toutes les recettes et dépenses liées au processus

Techniques comptables et financières promotion 2006-2009 5

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

d’investissement, d’exploitation ou de financement de l’année à venir. Il donne

une prévision des excédents et des déficits de trésorerie, en montant et dans

une période bien déterminée. Il permet alors en perspective de :

1) Définir les utilisations prévisibles de crédit ;

2) Vérifier que les lignes de crédits initialement négociés suffiront à combler

les besoins éventuels.

2. L’élaboration du budget de trésorerie

Le budget de trésorerie s’élabore à partir de l’ensemble des budgets

d’exploitation, d’investissement et de financement. Il traduit en termes

d’encaissement et de décaissement l’ensemble des données prévisionnelles

relatives à l’exploitation.

Techniques comptables et financières promotion 2006-2009 6

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Schéma d’élaboration du budget de trésorerie

BUDGET DES BUDGET DES

ENCAISSEMENTS DECAISSEMENTS

BUDGET DE LA TVA

BUDGET DE TRESORERIE

Source : VIZZAVONA Patrice, Gestion financière, ATOL EDITIONS, 2004

Il ne peut donc être établit qu’une fois l’ensemble de la démarche budgétaire

d’un exercice élaborée et les différents budgets approuvés. Dans une optique

strictement budgétaire, le budget de trésorerie répond à deux impératifs :

- S’assurer d’un équilibre mensuel entre encaissements et décaissements

en vue de mettre en place, préventivement, des moyens de financement

Techniques comptables et financières promotion 2006-2009 7

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

nécessaires à court terme en cas de besoins de liquidités pour un ou des

mois donnés ;

- Connaître le solde de fin de période des comptes de tiers et de

disponibles, tels qu’ils figureront dans le bilan prévisionnel.

L’établissement d’un budget de trésorerie nécessite plusieurs étapes

indispensables pour permettre un bouclage de démarche budgétaire finalisé

par les « documents de synthèse » prévisionnels :

- La collecte des informations nécessaires ;

- La préparation des budgets partiels de trésorerie ;

- L’élaboration et l’ajustement du budget récapitulatif de trésorerie.

Nous envisageons successivement les différentes étapes ci-dessous.

a-La collecte des informations

Le budget de trésorerie relie les informations budgétaires d’exercices

différents. C’est pourquoi la phase de collecte est obligatoire.

Les éléments nécessaires pour élaborer le budget de l’année à venir sont :

- le bilan de l’année précédente,

- tous les budgets approuvés de l’année en cours,

- la connaissance des modes de règlements de l’entreprise,

- les décaissements et encaissements exceptionnels qui n’entrent pas

dans le cadre d’un budget précis.

Chacune des informations fournies est relative aux encaissements et aux

décaissements (leur montant ou leur échéance) ; il est donc impératif de

s’assurer de l’exhaustivité des informations collectées et également de leur

fiabilité : version définitive des budgets, modes de règlements toujours en

vigueurs, etc.

Techniques comptables et financières promotion 2006-2009 8

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Il est important de s’assurer de l’exhaustivité des informations collectées et

également de leur fiabilité car elles influencent le montant et l’échéance des

encaissements et des décaissements.

Il est alors possible d’organiser la phase de préparation des budgets partiels

b- Les budgets partiels de trésorerie

Les encaissements et les décaissements doivent être enregistrés toutes taxes

comprises.

Par ailleurs, l’application des règles de droit commun en matière de TVA oblige

à un calcul particulier pour déterminer le montant de la « TVA à décaisser »

du mois qui sera payable le mois suivant.

C’est pourquoi, il est fréquent d’établir trois budgets partiels :

- un budget des encaissements,

- un budget de TVA,

- un budget des décaissements.

b-1. Le budget des encaissements

Ce budget comprend deux zones :

- la partie haute du tableau qui permet le calcul du chiffre d’affaires TTC et

du montant de la TVA collectée du mois (reprise dans le budget de TVA) ;

- la partie basse du tableau qui tient compte des décalages d’encaissements

introduits par les modes de règlement, elle intègre les créances clients

figurants au bilan de l’année précédente.

Ainsi se présente comme suit le budget des encaissements pour le premier

semestre de l’année N de l’entreprise Z :

Techniques comptables et financières promotion 2006-2009 9

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Budget des encaissements

Total du

Janvier Février Mars Avril Mai Juin semestre

Ventes hors taxes

(cf. Budget des ventes)

TVA collectée ………. ……….. ………. ………. …….. ……… …………….

Chiffre d'affaire T.T.C

.Clients de l'année N-1

(cf. bilan année précédente

le cas échéant pour le mois

de janvier)

.Encaissement comptant

.Subventions d'exploitation

.Encaissement par effets ………. ……….. ………. ………. ……… ……… …………….

Encaissements

du mois

(Source : Claude ALAZAR, Sabine SEPARI, Gestion budgétaire, éditeur DUNOD, 2004)

b-2. Le budget de TVA

Le budget de TVA permet le calcul du décaissement de la TVA selon les règles

du droit commun à savoir :

TVA facturée du mois M

- TVA récupérable/ immobilisations du mois M

- TVA récupérable/ achats du mois M

= TVA DUE DU MOIS M

Techniques comptables et financières promotion 2006-2009 10

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

La TVA à décaisser d’un mois donnée est payable dans le courant du mois

suivant. La construction du budget de trésorerie oblige à déterminer le

montant de « TVA déductible » du mois, et donc à reconstituer les achats de

toute nature en valeur toutes taxes comprises(TTC).

La partie haute du tableau permet la reconstitution des achats TTC ainsi que le

calcul de la « TVA déductible »du mois reprise dans la partie basse du tableau.

La partie basse du tableau conduit à la détermination de la « TVA à décaisser »

d’un mois en appliquant la règle ci-dessous énoncée : c’est cette zone qui

constitue à proprement parler le budget de la TVA.

Techniques comptables et financières promotion 2006-2009 11

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Budget de la TVA

Total du

Janvier Février Mars Avril Mai Juin semestre

Achats de matières premières

(cf. Budget des achats)

TVA sur matières premières(A) …………. ………… ………… ………. ……….. ……….. ……………..

Achats de matières premières TTC

Charges diverses (entretien et …………. ………… ………… ……….. ……….. ……….. ………………

charges de gestion)

TVA sur charges diverses (B)

Charges diverses TTC

TVA déductible du mois(A) +(B)

TVA collectée du mois

(budget des encaissements)

TVA déductible du mois …………. ………… ………… ……….. ……….. ……….. ………………

TVA à décaisser du mois

TVA payable dans le mois (TVA à

décaisser du mois précédent)

(Source : Claude ALAZAR, Sabine SEPARI, Gestion budgétaire, éditeur DUNOD, 2004)

b-3. Budget des décaissements

Il regroupe les dépenses figurant dans les budgets de charges selon leur mode

de règlement. Ces éléments sont repris pour leur montant TTC.

Techniques comptables et financières promotion 2006-2009 12

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Budget des décaissements

Janvier Février Mars Avril Mai Juin BILAN

Achats de matières premières

TTC

Charges diverses TTC

Assurances

Taxe professionnelle

Salaires et appointement

(budget de production et des

services fonctionnels)

Charges sociales

TVA à décaisser

TVA déductible du mois

TVA à décaisser du mois

………… ………. ………. ………. ……. ………. ……….

Total mensuel

(Source : Claude ALAZAR, Sabine SEPARI, Gestion budgétaire, éditeur DUNOD, 2004)

Il est utile de faire figurer dans une colonne spéciale le montant des

décaissements attendus à la fin de l’année N ; cette information facilite

l’élaboration des documents de synthèse prévisionnels.

a- Le budget récapitulatif de trésorerie

• La version initiale du budget

Les encaissements sont comparés mois par mois avec les décaissements, tels

qu’ils sont apparus dans les budgets partiels précédents, en ne tenant compte

des disponibilités qui figurent dans le bilan de l’exercice antérieur.

Techniques comptables et financières promotion 2006-2009 13

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Cette version s’établit colonne par colonne puisque le solde final d’un mois

donné est la trésorerie initiale du mois suivant.

Budget récapitulatif de trésorerie (version initiale)

Janvier Février Mars Avril Mai Juin

Solde de trésorerie en début du

mois

Encaissements

Décaissements

………….. …………… ………….. ………….. …………. ……………..

Solde de trésorerie de fin de mois

(Source : Claude ALAZAR, Sabine SEPARI, Gestion budgétaire, éditeur DUNOD, 2004)

• Le budget de trésorerie ajusté

Il représente obligatoirement des soldes de trésorerie nuls ou positifs puisqu’ils

tiennent compte des modes de financement retenus par l’entreprise pour

enregistrer sa trésorerie.

Techniques comptables et financières promotion 2006-2009 14

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Budget de trésorerie ajusté

Janvier Février Mars Avril Mai Juin

Solde début du mois

Encaissements bruts +

Effets escomptés dans le mois précédent- …………….. ………….. ………….. …………. …………. ……………

Encaissements net =

Décaissements - ……………. ………….. ………… …………. …………. …………..

Solde de trésorerie brut =

Effets escomptés dans le mois +

Intérêts sur les effets -

Solde de trésorerie net

(fin de mois) =

(Source : Claude ALAZAR, Sabine SEPARI, Gestion budgétaire, éditeur DUNOD, 2004)

Ce budget de trésorerie peut, dans la pratique, être amélioré : il considère la

notion d’encaisse minimale comme un montant en deçà duquel il ne faut pas

descendre. En toute logique, un excès de trésorerie non placé est un signe de

mauvaise gestion, au même titre que des déficits non souhaités. Il faut donc

envisager des placements pour les mois à trésorerie excédentaire.

3. L’utilité du budget de trésorerie

Le budget de trésorerie permet de vérifier, globalement, s’il y a cohérence

entre les fonds de roulement et le besoin de financement d’exploitation. Si le

budget est alternativement excédentaire et déficitaire, il traduit une situation

qui peut être qualifiée de normale.

Le budget de trésorerie permet également de déterminer les dates optimales

auxquelles doivent avoir lieu certaines opérations exceptionnelles de manière

à éviter de trop grands déséquilibres.

Techniques comptables et financières promotion 2006-2009 15

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

III- Les modalités d’équilibrage

L’entreprise peut souhaiter affiner les informations données par le budget de

trésorerie en faisant intervenir l’escompte des effets escomptables et les

placements des excédents prévus. Il s’agit ici de procéder à des ajustements

pour résorber ces soldes. Une fois le budget de trésorerie établi, le trésorier

doit se poser les questions suivantes :

En cas d’excédents de trésorerie : quel type de placement effectuer ? Quel

montant ? Pour quelle durée ?

Selon les objectifs de l’entreprise, la direction financière peut diminuer des

excédents de trésorerie en investissant (croissance externe, développement …)

en remboursant par anticipation des emprunts ou en effectuant des

placements.

En cas de trésorerie déficitaire : quel type de financement effectuer ? Quel

montant ? Pour quelle durée?

Les frais et les produits financiers doivent être incorporés dans le plan de

trésorerie.

1. L’élimination des soldes très largement excédentaires

Ils sont le plus souvent utilisés à cour terme pour :

• Rembourser par anticipation les emprunts à long terme ;

• Financer les programmes d’acquisition des investissements prévus ;

• Réaliser des placements financiers à cour terme.

2. L’élimination des soldes négatifs

Elle s’opère grâce à la mise en place de plusieurs solutions possibles :

Techniques comptables et financières promotion 2006-2009 16

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

• La mobilisation des créances commerciales existantes (escompte

d’effets négociables, crédit de mobilisation de créances commerciales…)

• L’obtention de crédits bancaires (découverts, crédits de campagne dont

l’objectif est de permettre le financement du besoin d’exploitation des

entreprises dont l’activité connait des fluctuations saisonnières, les

obligations cautionnées qui permettent de différer le paiement de la

TVA….).

Naturellement les résultats obtenus ne peuvent être qu’approximatifs, ils

donnent simplement des ordres de grandeur et permettent de préparer les

décisions qui résulte de ces opérations est appelé plan de trésorerie.

CHAPITREII : LA GESTION DE LA TRESORERIE

Techniques comptables et financières promotion 2006-2009 17

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

I-LE TRAITEMENT DES EXCEDENTS DE TRESORERIE : LES PLACEMENTS A

COURT TERME

Une entreprise peut dégager des excédents de trésorerie. Il faut trouver les

placements adaptés à la durée des excédents.

1. Critères de choix de placements

L’entreprise doit définir quel niveau de risque elle est disposée à prendre et par

conséquent à quel niveau de rendement elle se limite. L’entreprise s’assigne

ainsi un couple rentabilité /risque admissible.

Le choix des placements dépend des facteurs suivants :

-Durée prévue du placement ;

-Anticipations sur l’évolution des taux d’intérêts et des taux de change

dans le cas de placements en devises. Ces prévisions tentent de limiter le

risque de taux ;

-Attitude de l’entreprise par rapport au risque.

2. Différentes formes de placements

a- Les placements sur les marchés

• les valeurs mobilières

Techniques comptables et financières promotion 2006-2009 18

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Les valeurs mobilières sont des titres réunissant les trois caractéristiques

suivantes :

- ils sont négociables ;

- ils confèrent des droits à leur détenteur ;

- ils sont cotés et susceptibles de l’être.

Les valeurs mobilières peuvent être dématérialisées c’est-a-dire inscrites en

compte. Il existe différents placements en valeurs mobilières.

- placements en actions : l’action est un titre qui constate les droits

d’un associé dans le capital d’une société et c’est un titre risqué.

- Placements en obligation : c’est un titre de créance négociable à

intérêt fixe et peu risqué.

• Les titres de créances négociables(TCN)

Il existe différents TCN :

- Les bons du trésor négociables ;

- Les billets de trésorerie ;

- Les certificats de dépôt.

L’usage des billets de trésorerie tend à éviter le banquier, intermédiaire

traditionnel entre l’emprunteur et le préteur. C’est ce qu’on appelle la

désintermédiation bancaire.

b- Les placements bancaires

• Dépôt à terme : il consiste en un dépôt de fonds sur un compte spécial,

pour une durée d’au moins un mois, à l’aide d’une lettre de blocage.

Le taux de rémunération est fixé librement, d’un commun accord, entre

la banque et l’entreprise.

Techniques comptables et financières promotion 2006-2009 19

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

De nombreuses banques locales telles que l’ECOBANK CI, la COBACI

proposent ces produits.

• Bons de caisse : Ce sont des titres négociables représentatifs d’une

créance à court ou à moyen terme. Ils sont émis par les banques .Le taux

d’intérêt est librement négociable. Il existe des bons à échéance libre et

des bons d’épargne à intérêts progressifs. La durée se situe entre un

mois et cinq ans. Ils sont remboursables à tout moment à l’issue du

troisième mois.

Le système bancaire ivoirien est composé de plusieurs structures qui proposent

d’intéressants taux de rémunération des placements .Nous avons :

• ECOBANK CI

❖ DAT à moins d’un an à 3,5% l’an pour un minimum de

5000 000 F CFA ;

❖ 1 AN <DAT<2 ANS à 3,75% l’an pour un minimum de

5000 000F CFA

• COBACI (Compagnie Bancaire de l’Atlantique Cote d’Ivoire)

DAT à au moins 1 mois à 3,5% l’an pour un minimum de

5000 000 CFA.

3 .Choix de placements pour l’entreprise

Le choix des placements dépend :

• De l’environnement financier du moment (évolution des taux d’intérêts,

rendements des différentes catégories de placement) ;

• Des données propres à l’entreprise :

Techniques comptables et financières promotion 2006-2009 20

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

-Taille : une PME choisira des placements plus simples, plus souples,

moins risqués ;

-Montant total et montant unitaire des placements ;

-Durée certaine ou probable des excédents de trésorerie ;

-Politique à l’égard du risque en capital ;

-Compétence de l’entreprise en matière de placements et de contrôle

de ceux-ci.

II-LE TRAITEMENT DES SOLDES DEFICITAIRES DE TRESORERIE :

LES FINANCEMENT A COURT TERME

Le trésorier s’efforce de prévoir au mieux ses besoins de financement .S’il ne

connait pas d’avance, il ne pourra optimiser les charges financières qu’il aura à

supporter.

En outre, le coût d’un financement ou la qualité d’un placement ne se mesure

pas aux taux affichés mais aux taux réels, calculés en tenant compte des frais,

des coûts d’opportunité et des coûts cachés.

L’entreprise doit trouver des sources de financement destinés à couvrir les

besoins de financement du cycle d’exploitation (stocks, créances clients).

La banque est le partenaire traditionnel de l’entreprise dans la recherche de

financement.

On distingue les crédits de trésorerie finançant l’exploitation en général, les

crédits fondés sur la mobilisation des créances commerciales et

professionnelles.

• Crédits de trésorerie

Techniques comptables et financières promotion 2006-2009 21

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Les crédits de trésorerie sont des prêts non affectés. Ils correspondent à des

crédits à banc. Cela signifie que le bénéficiaire peut disposer du crédit et

l’utiliser comme il le souhaite, sans avoir aucune justification à donner à la

banque.

- Crédit par caisse : Il se réalise au moyen d’une avance en compte courant.

Le banquier accepte que le compte de son client soit débiteur .On parle de

découvert. Il s’agit d’un crédit revolving, c’est-à-dire que le remboursement

progressif du découvert permet le renouvellement de celui-ci.

- Crédit par billet : l’entreprise, bénéficiaire de ce type de crédit, souscrit un

billet à l’ordre de son banquier .Ce dernier escompte l’effet et crédite le

compte du bénéficiaire.

• Classement des crédits de trésorerie selon leur durée.

-Crédit de courrier : consiste à un crédit de courte durée (24 à 48h).

-Crédits spots : sont destinés aux grandes entreprises industrielles qui ont

des besoins de trésorerie importants mais pour des durées très courtes (parfois

quelques heures). Leur coût est faible puisque très proche du taux moyen du

marché. Le crédit est mis en œuvre par billet financier émis par l’entreprise à

l’ordre de sa banque.

-Facilité de caisse : ce sont des concours bancaires utilisés périodiquement

pendant quelques jours, afin de permettre aux entreprises de faire face à des

décalages de trésorerie.

-Le découvert : il est destiné à faire face à des besoins renouvelés plusieurs

fois dans l’année mais sans qu’il y ait une périodique régulière. Normalement

un découvert ne devrait pas être utilisé de manière continue. Bien utilisé, le

découvert est un moyen de financement intéressant, souple il permet de

couvrir exactement les besoins de l’entreprise. En général le banquier fixe un

Techniques comptables et financières promotion 2006-2009 22

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

plafond (montant maximum débiteur) en fonction d’un certains nombre de

critères. Parfois le nombre de jours de découvert est limité.

III-Négociations des conditions bancaires

Le sujet de conditions bancaires est intimement lié au problème des relations

entre les banques et les entreprises. Cette relation a changé en raison de la

concurrence entre les établissements financiers, de l’évolution des outils

informatiques et de l’organisation des entreprises.

Le coût de crédit est fonction d’un certain nombre de données telles que le

montant du crédit, le barème des commissions et les dates de valeur. Il faut

donc négocier avec le banquier les conditions bancaires afin d’en déduire par

exemple les effets sur le coût du crédit. Il n’est pas nécessaire de négocier

toutes les conditions de la banque. L’objectif de toute négociation est de

conduire à des économies de charges et à des augmentations de produits

financiers.

Il faut choisir le moment de négocier. Toute négociation ne sera efficace que si

l’entreprise se trouve en position de force (bonne rentabilité, croissance….).

IV- Détermination des éléments constitutifs du coût des

financements à court terme

Chaque mode de financement a un coût qui est un élément déterminant pour

le choix du financement. Plusieurs paramètres interviennent dans la

détermination du coût.

De nombreuses informations sont nécessaires pour déterminer le coût d’un

crédit à court terme. En effet le taux d’intérêt nominal n’en constitue que l’un

des éléments et le taux de revient réel lui est parfois supérieur.

1. Le taux d’intérêt

Techniques comptables et financières promotion 2006-2009 23

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

a-Le taux d’intérêt nominal

Il s’agit du taux annoncé par la banque (taux de l’escompte ou du découvert)

ou fixé en négociation avec l’entreprise en fonction du marché monétaire. Les

taux fixés par la banque varient d’une entreprise à l’autre, ils sont déterminés à

partir d’un taux de référence auquel on ajoute des majorations pour tenir

compte de la nature du crédit et de la catégorie de l’entreprise.

Le taux du marché monétaire ou inter-bancaire est le taux négocié auquel les

institutions financières se refinancent mutuellement lorsqu’elles ont besoin de

liquidités. Le taux de base bancaire est le taux servant de référence à une

banque lorsqu’elle accorde un prêt. Il n’est défini par aucun texte légal ou

réglementaire et chaque banque le fixe en fonction du taux du marché.

b-Taux d’intérêt réel ou coût de crédit

Le coût réel du crédit est le taux d’intérêt qui mesure le coût effectif du crédit.

Il inclut toutes les majorations qui s’ajoutent au taux d’intérêt nominal et qui

résultent des particularités présentées ci après (jours de valeur, jours de

banque, commissions).

2. Dates de valeur et jours de valeur

Les dates de valeur influent également sur le coût du crédit en augmentant la

durée du crédit et en conséquence le montant des intérêts.

a-Dates de valeur

Ce sont les dates effectivement prises en compte par la banque pour le calcul

des intérêts débiteurs .Les opérations effectuées par une entreprise avec sa

banque sont enregistrées en comptabilité à leur date réelle, nommée date

d’opération, et par la banque à une date différente, nommée date de valeur.

Techniques comptables et financières promotion 2006-2009 24

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Les banques justifient l’utilisation de ces dates de valeur par les délais

d’encaissement des remises en banque et le financement de la trésorerie

destinés à couvrir les débits.

Les dates de valeur sont variables suivant la banque et peuvent être négociés.

La règle est la suivante :

-Pour les opérations de crédit, la date de valeur est postérieure à la date de

l’opération ;

-Pour les opérations de crédit, la date est antérieure à la date d’opération.

Tableau des dates de valeurs appliquées par la COBACI

Opérations Jours de valeur

Versement en espèces J+1

Retrait d’espèces J-1

Remise de chèque J+2

Paiement de chèques J-1

Virement au débit du compte Date de traitement -1 jour calendaire

b-Jours de valeur

Ils correspondent au temps écoulés entre la date à laquelle une opération de

débit ou de crédit est effectuée et la date à laquelle cette opération est prise

en compte par la banque, c’est-à-dire sa date de valeur.

Techniques comptables et financières promotion 2006-2009 25

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

3. Jour de banque

Pour le calcul des intérêts, la banque ajoute des jours supplémentaires, appelés

jours de banque lors d’une opération d’escompte d’effets .Ces jours

augmentent la durée du crédit et majorent ainsi le montant des intérêts, donc

le coût du crédit .Les banques justifient cette pratique en déclarant qu’elle

constitue une composante de leur rémunération.

4. Les commissions

Les commissions ont pour but soit de rémunérer le travail de la banque soit de

prendre en compte le risque qu’elle supporte. Il existe une grande variété de

commissions, elles ne se calculent pas toutes de la même façon.

• Commissions fixes (indépendantes de la durée et du montant de

l’opération).

-Commissions de manipulation exigée pour chaque effet remis à

l’escompte ;

- Commissions d’acceptation lorsque la banque se charge de faire

accepter les effets par les tirés ;

- Les commissions d’impayés réclamés sur chaque effet impayé à

l’échéance ;

-Les commissions proportionnelles au montant de l’opération ;

-Commissions des plus forts payés chaque trimestre, sur les forts

découverts de chaque mois. Son montant total est plafonné à la

moitié des intérêts débiteurs du trimestre ;

Techniques comptables et financières promotion 2006-2009 26

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

- Commissions de mouvement : généralement 0.025% du total des

débits du mois. Certains débits peuvent être exclus de la base de

calcul.

• Commissions proportionnelles au montant et à la durée de

l’opération

Commissions d’endos : taux appliqué au montant des créances

commerciales remises à l’escompte.

• Commissions appliquées à l’escompte

- Commissions d’endos : elle est calculée au prorata du montant de

l’effet et du temps .Elle s’ajoute au taux nominal de l’escompte. Elle

s’applique à toutes les opérations d’escompte. La commission

d’endos est destinée à rémunérer les services rendus par la banque.

-Commissions de service ou de manipulation : elle est variable selon

les banques effets, elle est appliquée pour chaque effet remis à

l’escompte.

• Commissions appliquées au découvert

Deux sortes de découverts sont appliquées au découvert par la banque :

➢ Commissions de risque : rémunère les risques encourus par la

banque.

La commission du plus fort découvert est payée chaque trimestre, sur les

plus forts découverts de chaque mois. Son montant total est plafonné à la

moitié des intérêts débiteurs de trimestre. (En raison de son mode de calcul,

cette commission pénalise fortement les entreprises qui ont un important

découvert sur une courte période. On peut négocier une forfaitisation de cette

commission).

Techniques comptables et financières promotion 2006-2009 27

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

▪ La commission de dépassement est appliquée lorsque

l’entreprise dépasse le plafond de découvert quelle a obtenu de

sa banque.

➢ Commissions de services : rémunèrent les services rendus à

l’entreprise.

▪ La commission de compte ou de mouvement est sur le montant

des opérations portées au débit.

▪ Les frais d’écriture et de port correspondent à une facturation

des écritures passées et des frais de port. Les tarifs sont

variables selon les banques.

CONCLUSION PARTIELLE

Cette partie nous donne ,sans le choix des instruments et techniques de

paiement à l’international, une notion de la gestion de trésorerie avec les

différents éléments qui permettent d’établir des prévisions en matière de flux,

de soldes et d’exécution de celle-ci. Elle donne une vision claire de ce que

représente la trésorerie d’une entreprise et constitue pour nous un support sur

le quel nous nous basons afin d’effectuer notre analyse de la gestion trésorerie

de la Société d’Expertise Comptable et de Conseils.

Techniques comptables et financières promotion 2006-2009 28

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Techniques comptables et financières promotion 2006-2009 29

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

CHAPITRE I : ANALYSE DU MODE DE GESTION DE LA

TRESORERIE DE LA SECC

La gestion de la trésorerie de la SECC est effectuée au sein du Département

Administration Finance et Comptabilité, plus précisément par le trésorier.

Il établit les budgets en fonction des propositions des directeurs de

départements. Il évalue les dépenses, les salaires et les autres dépenses. Il

exerce donc un suivi budgétaire à travers les demandes d’engagements des

différents chefs de service et rend compte à l’Associé-gérant sur l’état

d’avancement de la trésorerie, du recouvrement des honoraires.

Il est chargé de la gestion des engagements qui est en fait le suivi des dettes

(paiement de celles-ci) et des créances (recouvrement des honoraires).

Le trésorier est aussi chargé de l’instruction et du contrôle des paiements émis

ou reçus par virements, par chèques, en espèces ou à l’aide d’effets.

Toutes ces tâches sont accomplies avec l’aide d’un agent de recouvrement et

des comptables.

La SECC est chargée d’apporter leurs services en matière d’audit et d’expertise

comptable, de conseils en organisation et de conseil juridique et fiscal. Quels

sont donc les différents éléments qui constituent la gestion de la trésorerie de

la SECC et quels en sont les limites ?

Cela nous est expliqué à travers les points ci-dessous.

Techniques comptables et financières promotion 2006-2009 30

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

I .Les prévisions de trésorerie de la SECC

L’établissement des prévisions de trésorerie concernant l’activité d’une

entreprise est l’un des éléments clés permettant une gestion efficace de la

trésorerie de celle-ci .En effet, les prévisions des recettes et des dépenses

synthétisées au sein d’un budget de trésorerie permettent d’avoir une vision

nette de l’activité de l’entreprise et montrent aussi chaque mois les flux de

trésorerie prévisionnels découlant de l’exploitation future de l’entreprise.

A la SECC, les prévisions de trésorerie doivent être préparées par le DAF. Il

analyse les écarts et propose des actions correctives. Le DAF élabore les

budgets annuels de trésorerie du cabinet à partir des budgets d’investissement

et de fonctionnement et en se conformant aux objectifs stratégiques. Soumet

ces budgets à l’approbation de l’associé-gérant. Il élabore les budgets mensuels

sur la base du budget annuel de trésorerie .Fait un suivi des prévisions de

trésorerie (encaissements et décaissements).

Le DAF fait éditer chaque fois un état de contrôle budgétaire. Analyse les écarts

prévisions/réalisations et recherches les causes. Propose des actions

correctives dans un rapport adressé à l’Associé-gérant. L’Associé-gérant

examine le bien fondé des écarts, et vérifie que les actions correctives

proposées n’auront pas une incidence néfaste sur le fonctionnement du

cabinet .Il donne son accord pour l’application dans une note de service

adressé au Directeur Administratif et Financier.

Les ressources de la SECC proviennent du règlement des honoraires par les

clients.

II-La mobilisation des ressources

1. Provenance des ressources

Les ressources de la SECC proviennent essentiellement des honoraires

d’assistance comptable, des honoraires de commissariat aux comptes, des

états financiers annuels, des règlements des clients relatifs aux prestations de

Techniques comptables et financières promotion 2006-2009 31

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

service, des produits financiers et de tout ce qui est susceptible d’entraîner une

entrée d’argent …

Les honoraires versés à la SECC par les entreprises sont fixés selon les

modalités établies par le DAT en accord avec l’Associé-gérant.

2. Processus de recouvrement

S’assurer que toutes les factures émises ont bien été adressées aux clients

concernés, toutes les factures ont été recouvrées dans les délais et que les

créances échues sont recouvrables.

Il faut définir les conditions de règlement appropriées à chaque type de

prestation (Audit, Assistance comptable…) .Informer l’Associé-Gérant sur tous

les retours d’impayés clients. Les règlements reçus en Jour le matin doivent

être remis en fin de matinée et ceux reçus l’après-midi remis le soir(en fin de

journée) au DAF. Le Pool secrétariat doit relancer systématiquement et

régulièrement les clients en fonction des délais de règlement. Après deux (2)

relances infructueuses du client dans un délai de 30 jours après l’échéance, le

Pool secrétariat doit transmettre le dossier au DAF.

Réception des règlements comptants : le DAF reçoit du coursier le chèque du

client accompagné d’une photocopie du chèque déchargé par le client,

contrôle la concordance entre le règlement et la facture réglée et appose le

cachet payé sur la facture .S’il s’agit d’une facture d’Assistance Comptable, met

à jour son fichier client mais s’il s’agit par contre d’une facture d’Audit,

transmet une photocopie du chèque au DTA pour mise à jour de son fichier

client. Transmet la facture et la photocopie du chèque au comptable pour

comptabilisation.

Recouvrement des factures à crédit : Le Pool secrétariat, avant l’échéance,

prend contact avec le client pour règlement des factures en instance, relance le

client si à l’échéance le règlement n’est pas effectué.

Techniques comptables et financières promotion 2006-2009 32

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Relance : passé l’échéance sans règlement du client, le pool secrétariat

prépare la lettre de relance au client, fait signer par le DAF et transmet

l’original au client. Après plusieurs relances infructueuses, transmet le dossier à

l’Associé-Gérant pour le recouvrement par voie de contentieux.

Traitement des chèques impayés : le DAF prend contact avec le client muni des

pièces d’impayées .Si dans un délai de 10 jours, le client n’a pas régularisé

l’impayé, transmet le dossier à l’Associé-Gérant pour le recouvrement par voie

de contentieux.

3 .Reception et répartition des honoraires et des autres ressources

Les ressources sont reçues dans des comptes bancaires de la SECC appelés

comptes collectifs avant d’être reparties dans d’autres comptes appelés

guichets.

L’affectation des honoraires dans les différents guichets est effectuée par le

DAT.

La SECC est une jeune structure. Elle souffre du fait d’être mal connue ou

totalement méconnue de certaines entreprises et même de certains agents

devant effectuer le recouvrement .Cela entraine des retards dans la

transmission des chèques destinés à la SECC et augmente le besoin de

financement d’exploitation. Le manque de l’intégrité qui règne au niveau de la

gestion de ce genre de structure ternit l’image de la SECC et démotive les

entreprises sur le point du règlement des honoraires. Ce qui constitue un

risque grave car 99% des ressources de la SECC proviennent essentiellement

du règlement des entreprises. Une méthode doit donc être mise en place afin

de ne pas laisser la SECC subir les vices de l’environnement dans lequel il

évolue.

Techniques comptables et financières promotion 2006-2009 33

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

III-La gestion des comptes bancaires de la SECC

1 .Processus d’approvisionnement des comptes

La SECC dispose de deux comptes bancaires ouverts dans différentes banques

locales. Ces deux comptes sont destinés à recevoir les honoraires et autres

ressources avant que celles-ci ne soient reparties. Ces deux comptes sont

appelés « comptes collectifs ».Les autres comptes bancaires de la SECC,

reçoivent les fonds qui sont destinés à des dépenses spécifiques .Ils sont

appelés « guichets » et on n’en dénombre trois.

Nous avons donc :

-Le guichet 1, ouvert à la Société Ivoirienne Banques(SIB) dont les fonds

sont destinés à financer la conquête de nouveaux marchés ;

-Le guichet 2, ouvert à ECOBANK dont les fonds sont destinés à financer

la formation et le renforcement des capacités du personnel ;

-Et enfin le guichet 3, ouvert à la Société Générale de Banque Côte

d’Ivoire dont les fonds sont alloués au fonctionnement de la SECC.

2. Traitement des excédents de trésorerie

Il arrive que certains comptes disposent de fonds qui ne peuvent être

immédiatement utilisés .En effet, des honoraires versés à un certain moment

peuvent correspondent au financement de projets devant être réalisés plus

tard et ce à cause du programme établi ou encore à cause du fait qu’aucun

service n’ait manifesté au cours de l’année de besoins pouvant engendrer

l’utilisation des fonds disponibles.

Techniques comptables et financières promotion 2006-2009 34

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Le DAF procède alors au placement de ces excédents en dépôts à terme .C’est à

dire que chaque excédent constaté dans un compte est placé en D.A.T. au sein

de cette même banque .Ainsi on se retrouve à un certain moment avec

plusieurs placements effectués dans différentes banques. Ces placements sont

effectués de la sorte afin de maîtriser les risques éventuels.

Plusieurs entreprises ne peuvent pas bénéficier des avantages réservés aux

firmes de leur dimension parce qu’elles ont l’habitude regrettable qui consiste

à s’adresser à de nombreuses banques, cela fait qu’elles ne sont pas

considérées telles qu’elles devaient l’être par leur banquier lors des

négociations des conditions de placements de fonds .C’est pratiquement le cas

de la SECC. Cela représente un manque à gagner et nous croyons que la SECC

doit mettre en œuvre tous les moyens qui lui permettraient de bénéficier de

plus d’avantages concernant la fixation du taux d’intérêt des DAT.

IV-La gestion de la caisse de la SECC

1. L’approvisionnent de la caisse

La caisse est destinée à financer les achats de biens et services en espèces

n’excédant pas (individuellement) une valeur de 100 000F CFA. Elle est tenue

par le DAF et gérée sur la base d’un fond fixe de 100 000F CFA. Ainsi, pour le

réapprovisionnement, le Directeur Administratif et Financier, après contrôle

des pièces fait établir le chèque qui après signature est remis au comptable

pour encaissement. Ce réapprovisionnement est effectué à concurrence du

montant des dépenses justifiées et des prévisions de dépenses dans la limite du

plafond autorisé.

Toutefois la caisse peut être exceptionnellement approvisionnée au-delà du

plafond indiqué pour faire face à un besoin immédiat de trésorerie (exemple :

paiement des salaires en fin de mois, frais de mission).

Techniques comptables et financières promotion 2006-2009 35

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

1. Procédures de sécurisation

L’arrêté de caisse doit être effectué à la fin de chaque journée par le caissier.

Cela consiste à comparer le stock théorique de la caisse au stock réel. S’il y a

des écarts, le caissier est tenu de les justifier afin d’être validé par le DAT.Ce

que nous avons pu constater lors de notre stage, c’est que l’arrêté de caisse en

question n’était pas effectué chaque jour, il n’y avait pas de respect de cette

mention que proposait le manuel de procédures.

Nous soulignons aussi que le DAF en même temps qu’il effectue les règlements

par la caisse procède aussi à l’enregistrement de ces mêmes opérations de

caisse. Il y a des risques d’erreurs et même de fraudes.

Nous croyons qu’il est préférable de dissocier le poste de caissier de celui du

DAF et de respecter au jour le jour toutes les mentions du manuel de

procédure.

Techniques comptables et financières promotion 2006-2009 36

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

CHAPITRE II : PROPOSITIONS D’AMELIORATION DE LA GESTION DE

LA TRESORERIE DE LA SECC

I-Elaboration des prévisions de trésorerie de la SECC

La spécificité de la SECC, c’est le fait que les principales ressources soient

issues des honoraires du commissariat aux comptes et d’assistance comptable.

Les dates d’exécution du programme d’activités ne sont pas fixées en fonction

des fonds disponibles liés au recouvrement des différents règlements.

L’élément que nous voulons faire ressortir ici, c’est le fait que les honoraires

soient issus des services effectués. Nous savons aussi que les missions de

certains départements se font de manière saisonnière. On a par exemple le

département d’Audit qui connaît une période creuse, c’est-à-dire une période

pendant laquelle aucune mission n’est effectuée. Si l’on doit établir des

prévisions annuelles concernant le recouvrement des honoraires dudit

département, l’on doit s’attendre à recouvrer une minime partie du montant

annuel des règlements.

Ce sont tant d’éléments sur lesquels l’on doit s’appuyer pour établir un budget

de trésorerie présentant des montants prévisionnels de règlements plus réels

et plus justes et ce à un moment correspondant le plus possible à la réalité.

Nous proposons le tableau suivant afin de permettre à la SECC d’établir et de

contrôler les prévisions concernant le recouvrement des honoraires de manière

plus détaillée et en tenant compte des spécificités de chaque entreprise.

Il permettra aussi de comparer par entreprise et de façon mensuelle les

honoraires prévisionnels aux honoraires réellement recouvrés afin de faire

ressortir les écarts éventuels .Ces écarts contribueraient à corriger et affiner les

Techniques comptables et financières promotion 2006-2009 37

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

prévisions des années à venir de manière à être plus pertinents dans

l’établissement du budget de trésorerie.

Techniques comptables et financières promotion 2006-2009 38

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

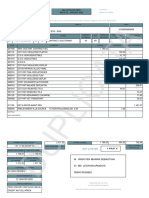

TABLEAU PREVISIONNEL DE RECOUVREMENT DES HONORAIRES

TRIMESTRE 1

MONTANT

N° ENTREPRISES Janvier Février Mars TOTAL ECART

(REEL-

PREVU REEL PREVU REEL PREVU REEL PREVU REEL PREVU)

1 SOTRA

2 NSIA

3 MATCA

4 APROCANCI

5 MTA-CI

6 CONDICAF

7 SAFCACI

8 SOGEPE

9 SICOGI

10 PROVETO

11 LA LOYALE VIE

12 LA LOYALE ASS

13 CNA

14 BIAO-CI

Pride

15 petroleum

Pharmacie

16 CODO

Pharmacie

17 Santé

18 FDPCC

19 PAA

La POSTE DE

20 CI

MONTANT

TOTAL

ECART (REEL-

PREVU)

Techniques comptables et financières promotion 2006-2009 39

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Les éléments sus mentionnés doivent être pris en compte dans l’établissement

du Programme d’Annuels d’Activités de la SECC.

Ainsi on peut par exemple faire concorder l’exécution d’un programme donné

ainsi que le recouvrement des fonds destinés à le financer.

Toutes ces propositions sont faites dans le but d’éviter à la SECC d’être

confronté à un besoin de financement de son activité et aussi d’être contraint

de recourir à un quelconque moyen de financement qui engendrerait des

charges financières supplémentaires.

II-Amélioration des opérations de recouvrement de la SECC

A ce niveau, la principale action à mener est la réalisation d’une campagne de

sensibilisation. Le but de cette campagne sera de motiver à nouveau les

entreprises considérées comme contribuables afin que celles-ci ne perdent pas

de vue l’importance de la SECC en ce sens qu’elle est chargée d’assurer la

bonne gestion de leur entreprise.

Il est aussi important de souligner que la SECC ne dispose que d’un agent de

recouvrement. Cela ralentit aussi le processus de transmission des chèques

destinés à la SECC et peut aussi causer des problèmes en cas d’indisponibilité

de celui-ci. Une équipe de deux ou trois agents doit être constituée afin de

gagner en efficacité.

III-Optimisation de la gestion des excédents de trésorerie de la SECC

C’est dans le but d’optimiser les placements effectués par la SECC que nous

avons porté notre analyse sur le traitement des excédents de trésorerie. La

SECC a effectué des D.A.T. dans chacun des ses guichets excepté le

guichet « Fonctionnement » .Ainsi tous les excédents sont placés dans leurs

banques respectives, aux différents taux que celles-ci proposent.

Techniques comptables et financières promotion 2006-2009 40

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Nous croyons que la SECC peut bénéficier de conditions plus avantageuses si

tous les excédents constatés étaient regroupés en un seul ou deux dépôts à

terme .En effet les négociations entre la SECC et son banquier concernant les

placements en DAT peuvent être influencées par le montant proposé. Nous

faisons allusion ici à une augmentation du taux de rémunération ou aussi à une

révision de la durée minimale du placement.

Nous avons relevé les taux de DAT appliqués par certaines banques à la SECC.

Nous avons ECOBANK avec 6% l’an et la SIB avec 3.5% l’an.

Nous croyons qu’il serait plus avantageux pour la SECC de placer les excédents

de trésorerie en DAT à ECOBANK car cette banque offre de meilleures

conditions de placement en occurrence un taux très élevé qui est de 6%.En le

faisant, la SECC pourrait même bénéficier d’une augmentation de ce taux.

Faisons une simulation selon laquelle la SECC dispose de fonds qui ne seront

pas utilisés durant au moins 1 mois au sein de 2 guichets différents .Ces

guichets sont :

-Le guichet 1 (SIB) pour 10 000 000 du montant total des fonds ;

-Le guichet 2(ECOBANK) pour 20 000 000 du montant total des fonds ;

La SECC aurait procédé de la façon habituelle qui consiste à placer ces fonds en

DAT au sein de leurs banques respectives :

-Guichet 1 : 10 000 000 x 3.5% X 1/12 =29 166

129 166

-Guichet 2 : 20 000 000 X 6% X 1/12 =100 000

Au bout d’un mois, l’on se retrouverait avec des produits financiers s’élevant à

129 166 F CFA pour un montant total de 30 000 000 F CFA placé.

Techniques comptables et financières promotion 2006-2009 41

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Mais la SECC pourrait tenir compte de nos propositions et placer la totalité des

excédents constatés dans les différents guichets en un seul DAT à

ECOBANK .Nous aurions donc eu l’opération suivante :

-Guichet 2 : 30 000 000 X 6% X 1/12 =150 000

Pour le même montant de 30 000 000, la SECC aurait gagné 150 000 F CFA, soit

une augmentation des produits financiers de 20 834 F CFA.

La SECC pourrait engager des négociations en se basant sur l’importance du

montant à placer pour obtenir une augmentation que nous estimons à 0,25%.

-Guichet 2 : 30 000 000 X 6.25% X 1/12 =156 250

Pour cette opération, les produits financiers s’élèvent à 156 250 F CFA , soit

une augmentations des produits financiers de 27 084 F CFA.

CONCLUSION PARTIELLE

Cette seconde partie nous a permis, à travers une analyse, de connaître le

mode de gestion de la trésorerie de la SECC. Nous soulignons qu’il y a plusieurs

points positifs notamment au niveau de la gestion des soldes excédentaires de

trésorerie effectuée de manière à en dégager des profits financiers .Cependant

nous avons relevé plusieurs points qui, selon nous, pouvaient être l’objet de

révisions en vue de leur amélioration et nous avons, à partir de ce constat, fait

des recommandations dans le but d’optimiser la gestion de la trésorerie de la

SECC.

Techniques comptables et financières promotion 2006-2009 42

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

Au terme de notre stage de fin de cycle à la SECC, nous sommes heureux

d’avoir pu effectuer une analyse de la gestion de sa trésorerie. Cela nous a

permis de savoir comment fonctionne une société d’expertise comptable et

ainsi d’accroître nos connaissances et aptitudes professionnelles dans ce

domaine.

La SECC, malgré la situation sociopolitique et les difficultés liées à celle-ci, a pu

obtenir d’importants résultats pour l’année 2008 dont le plus significatif est le

recouvrement de créances de 350 000 000 millions contre 270 000 000

millions en 2007.

Cependant la SECC rencontre des problèmes de solde de trésorerie qui mettent

en mal la bonne exécution de sa politique générale. Nous croyons que

beaucoup reste à faire et nous avons, après notre analyse, fait des propositions

qui permettraient une gestion plus optimale de sa trésorerie.

La SECC doit mettre en place une stratégie de communication avec ses

partenaires de manière à se faire connaître en vue de faciliter ainsi le

recouvrement des honoraires. Elle doit aussi tenir compte de la spécificité de

son activité pour l’établissement des prévisions de trésorerie et prendre en

compte nos propositions au sujet du traitement de ses excédents de trésorerie

afin de bénéficier de profits financiers plus importants.

Nous espérons que la compréhension et la prise en compte de nos suggestions

aideront la SECC dans sa mission.

Techniques comptables et financières promotion 2006-2009 43

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

I. OUVRAGES

▪ Claude ALAZAR, Sabine SEPARI, Gestion budgétaire,

éditeur DUNOD, 2004;

▪ Patrice VIZZAVONA, Gestion financière, ATOL EDITIONS, 2000.

II. DOCUMENTS INTERNES A L’ENTREPRISE

▪ Manuel de procédures,

▪ Rapport annuel 2008.

III. AUTRES DOCUMENTS

▪ BROU Fulbert, cours de gestion de trésorerie, TCF 3,

année 2008-2009.

IV. INTERNET

▪ Nathalie GARDES, Gestion de trésorerie, 15/07/2009, document,

disponible sur gestionfin.canalblog.com/docs/NG Gestion de

trésorerie.pdf

Techniques comptables et financières promotion 2006-2009 44

Analyse et propositions d’amélioration de la gestion de trésorerie de la SECC

• ANNEXE 1 : Organigramme de la SECC au 31 décembre 2008 ;

Techniques comptables et financières promotion 2006-2009 45

Vous aimerez peut-être aussi

- Gestion de La Tresorerie FcaDocument78 pagesGestion de La Tresorerie Fcaphoenixconan100% (1)

- Pfe Section1Document25 pagesPfe Section1Karim FarjallahPas encore d'évaluation

- La Mesure de La Trésorerie Et Les Prévisions de TrésorerieDocument18 pagesLa Mesure de La Trésorerie Et Les Prévisions de TrésorerieabdoPas encore d'évaluation

- Analyse Financière CPMFDocument238 pagesAnalyse Financière CPMFIMENEPas encore d'évaluation

- Chapitre 5 Gestion de TresorerieDocument41 pagesChapitre 5 Gestion de Tresorerieanass saoudi100% (1)

- Chapitre 5 Gestion de TresorerieDocument41 pagesChapitre 5 Gestion de Tresoreriepjq9nrbjwjPas encore d'évaluation

- Pfe Section1Document28 pagesPfe Section1Karim FarjallahPas encore d'évaluation

- Gestion deDocument42 pagesGestion deSalim MerjanePas encore d'évaluation

- Rapport Bengrich Version FinaleDocument29 pagesRapport Bengrich Version FinaleImane BlaliPas encore d'évaluation

- 05 - GBT Et Les États de Synthèse PrévisionnelsDocument75 pages05 - GBT Et Les États de Synthèse PrévisionnelsEricPas encore d'évaluation

- Budget de Tre Sorerie Et e Tats de Synthe Se Pre VisionnelsDocument54 pagesBudget de Tre Sorerie Et e Tats de Synthe Se Pre VisionnelsKawtar KaPas encore d'évaluation

- Budget de Trésorerie Et États de Synthèse PrévisionnelsDocument54 pagesBudget de Trésorerie Et États de Synthèse PrévisionnelsSimo Yahiou100% (2)

- TRESORERIEDocument86 pagesTRESORERIEwassim aek100% (1)

- Chap1 GESTION FINANCIERDocument7 pagesChap1 GESTION FINANCIERmajdolinyahia26Pas encore d'évaluation

- Gestion de La Trã - Sorerie2Document56 pagesGestion de La Trã - Sorerie2studstud677Pas encore d'évaluation

- Budget de Caisse Ou Budget de TresorerieDocument12 pagesBudget de Caisse Ou Budget de TresorerieFabrice Saint-GermainPas encore d'évaluation

- Rapport Sur Le Budget de Trã©sorerieDocument23 pagesRapport Sur Le Budget de Trã©sorerieel khaiat mohamed amine100% (2)

- Gestion de Trésorerie EMAA 2016Document45 pagesGestion de Trésorerie EMAA 2016sara bazziPas encore d'évaluation

- La Gestion Budgétaire de La TrésororieDocument39 pagesLa Gestion Budgétaire de La Trésororietellalzaineb100% (3)

- RapportDocument29 pagesRapportImane BlaliPas encore d'évaluation

- Cpta Appro M8 Cpta Et TR Sorerie D F SERE 2007 PDFDocument32 pagesCpta Appro M8 Cpta Et TR Sorerie D F SERE 2007 PDFElijah WardPas encore d'évaluation

- Gestion de TrésorerieDocument44 pagesGestion de TrésorerieZineb ElPas encore d'évaluation

- Stratégie D'optimisation de La CNSSDocument5 pagesStratégie D'optimisation de La CNSSFatimaZahra AlyounePas encore d'évaluation

- Analyse Financiere Support de Cours Etudiant 2Document70 pagesAnalyse Financiere Support de Cours Etudiant 2Nare JonathanPas encore d'évaluation

- Project Moroccan AccountingDocument15 pagesProject Moroccan AccountingAya RachdiPas encore d'évaluation

- La Gestion de La TresorerieDocument29 pagesLa Gestion de La TresorerieSERIGNE FALLPas encore d'évaluation

- Gestion-Tresorerie CBCDocument44 pagesGestion-Tresorerie CBCkone sekouPas encore d'évaluation

- Gestion de TrésorerieDocument44 pagesGestion de TrésoreriesamPas encore d'évaluation

- Budget de Trésorerie Et Les Documents de Synthèse PrévisionnelsDocument13 pagesBudget de Trésorerie Et Les Documents de Synthèse PrévisionnelsMester Abdo JB100% (1)

- Géstion de TresorerieDocument44 pagesGéstion de TresorerieAbdel Mounaïm El Yatimi100% (1)

- Finance D'entreprise 2 PDFDocument16 pagesFinance D'entreprise 2 PDFChoUbii Ali80% (5)

- Note de Cours Gestion Des Flux de Tresorerie OHADADocument10 pagesNote de Cours Gestion Des Flux de Tresorerie OHADARomial Ndzana100% (1)

- Gestion de TresorerieDocument24 pagesGestion de TresorerieFranck AGBECIPas encore d'évaluation

- Hapitre 1 Les Prévisions de TrésorerieDocument25 pagesHapitre 1 Les Prévisions de Trésorerieaicha abdillahiPas encore d'évaluation

- Cours de BudgetDocument13 pagesCours de BudgetHICHAM ESSAOUDIPas encore d'évaluation

- Cours Analyse Financière 2021Document57 pagesCours Analyse Financière 2021othman ben-moussaPas encore d'évaluation

- Theme 4 Etat de Flux de Tresorerie PDFDocument20 pagesTheme 4 Etat de Flux de Tresorerie PDFAymane OuadifPas encore d'évaluation

- Gestion de TrésorerieDocument44 pagesGestion de TrésorerieIsmail El AlamiPas encore d'évaluation

- INTRODUCTION Cours Gestion FinancièreDocument5 pagesINTRODUCTION Cours Gestion Financièrefeshhh itPas encore d'évaluation

- La Gestion de Tresorerie Et Relation BQ EntrepriseDocument44 pagesLa Gestion de Tresorerie Et Relation BQ Entreprisedallaba0% (1)

- Pr. Bennouna FB Cours Gestion de Trésorerie Chapitres 3 Et 4Document20 pagesPr. Bennouna FB Cours Gestion de Trésorerie Chapitres 3 Et 4Manal TataPas encore d'évaluation

- IDRAC - Cours Analyse Financière - 160123Document85 pagesIDRAC - Cours Analyse Financière - 160123abdillahiabdPas encore d'évaluation

- Coursgestionfinancire 170829214504 PDFDocument121 pagesCoursgestionfinancire 170829214504 PDFRéda TsouliPas encore d'évaluation

- Cours de La Gestion de La Trésorerie Eurom. 22 04 2022Document33 pagesCours de La Gestion de La Trésorerie Eurom. 22 04 2022touimar hamzaPas encore d'évaluation

- La Tresorerie Dans LentrepriseDocument14 pagesLa Tresorerie Dans LentrepriseElhachemi AlouachePas encore d'évaluation

- DIF Partie IDocument216 pagesDIF Partie Ijohn kamalPas encore d'évaluation

- 17455041808Document2 pages17455041808gouledPas encore d'évaluation

- La Tresorerie Dans LentrepriseDocument14 pagesLa Tresorerie Dans LentrepriseBehdadPas encore d'évaluation

- Cours Finance1Document75 pagesCours Finance1Mariem MaryPas encore d'évaluation

- Tresorerie Zero: Par Quels Moyens Et A Quels Prix ? : Trésorerie ZéroDocument50 pagesTresorerie Zero: Par Quels Moyens Et A Quels Prix ? : Trésorerie ZéroAbdoul gadirou diallo100% (1)

- La Gestion de La TresorerieDocument29 pagesLa Gestion de La Tresorerieyachine n'dri100% (1)

- Gestion de TrésorerieDocument6 pagesGestion de TrésorerieHamzaPas encore d'évaluation

- Gestion de Tre Sorerie ENCG-1Document117 pagesGestion de Tre Sorerie ENCG-1MeryemPas encore d'évaluation

- La Gestion de La Tresorerie PDFDocument165 pagesLa Gestion de La Tresorerie PDFNouredineDidaPas encore d'évaluation

- Budget de TrésorerieDocument62 pagesBudget de TrésorerieFeraoun Feraoun Mohand100% (1)

- Trésorerie À Court Terme Partie1Document8 pagesTrésorerie À Court Terme Partie1Etotoue ChristianPas encore d'évaluation

- Comprenez votre comptable: Découvrez les bases de la comptabilité belgeD'EverandComprenez votre comptable: Découvrez les bases de la comptabilité belgePas encore d'évaluation

- Le payback period: Évaluer la rentabilité des investissements et prendre des décisions éclairéesD'EverandLe payback period: Évaluer la rentabilité des investissements et prendre des décisions éclairéesPas encore d'évaluation

- La comptabilité facile et ludique: Il n'a jamais été aussi simple de l'apprendreD'EverandLa comptabilité facile et ludique: Il n'a jamais été aussi simple de l'apprendreÉvaluation : 2 sur 5 étoiles2/5 (1)

- Memoire OkDocument75 pagesMemoire OkChris Ateba100% (1)

- Memoire Zeifat CorrigeDocument54 pagesMemoire Zeifat CorrigeChris AtebaPas encore d'évaluation

- Mémoire YavoDocument70 pagesMémoire YavoChris AtebaPas encore d'évaluation

- Rapport Appc Fin GaeDocument33 pagesRapport Appc Fin GaeChris AtebaPas encore d'évaluation

- Madagascar - Code Du Travail PDFDocument737 pagesMadagascar - Code Du Travail PDFDolly Jese Rabemanantsoa100% (3)

- IB Perspective de La Premiere Guerre Mondial.Document5 pagesIB Perspective de La Premiere Guerre Mondial.yasmine.tornay05Pas encore d'évaluation

- Conditions Applicables Par La SCB - Ci - Juil - 2022Document1 pageConditions Applicables Par La SCB - Ci - Juil - 2022yves mouahaPas encore d'évaluation

- Africa Intelligence 06 Novembre 2023Document38 pagesAfrica Intelligence 06 Novembre 2023SERIGNE MAYORO THIAMPas encore d'évaluation

- Controle Interne BancaireDocument30 pagesControle Interne BancaireRodin RakotoarisoaPas encore d'évaluation

- Atelier Popular - 1968Document51 pagesAtelier Popular - 1968Centro De Medios Libres100% (1)

- Activit - 3.1-QUIZZ PDFDocument17 pagesActivit - 3.1-QUIZZ PDFChristian Féliciano Tora100% (1)

- 461 364dknews 31082013Document24 pages461 364dknews 31082013dknewsPas encore d'évaluation

- Hespéris-Tamuda 1990 PDFDocument204 pagesHespéris-Tamuda 1990 PDFVon Agram JuliusPas encore d'évaluation

- Tizi NewsDocument2 pagesTizi Newsmouaniss2004Pas encore d'évaluation

- 13. ถ้อยแถลงของกัมพูชา (บันทึกตามที่แถลงจริง) วันที่ 15 เมษายน 2556 PDFDocument112 pages13. ถ้อยแถลงของกัมพูชา (บันทึกตามที่แถลงจริง) วันที่ 15 เมษายน 2556 PDFKeng JungPas encore d'évaluation

- Admissibility Guide FraDocument113 pagesAdmissibility Guide FraKIBA CENTRALEPas encore d'évaluation

- Confédération Nationale Des Artisans Du BéninDocument4 pagesConfédération Nationale Des Artisans Du BéninJuliette AyekoPas encore d'évaluation

- FWB - Circulaire 8785 Indemnité de 100 Pour Ordi Et Connexion Internet ProfDocument8 pagesFWB - Circulaire 8785 Indemnité de 100 Pour Ordi Et Connexion Internet ProfDominiquePas encore d'évaluation

- Moïse Sandouno - La Problématique Des Conflits Liés À L'exploitation Artisanale Des Ressources Minières Transfrontalière Entre La Guinée Et Le MaliDocument10 pagesMoïse Sandouno - La Problématique Des Conflits Liés À L'exploitation Artisanale Des Ressources Minières Transfrontalière Entre La Guinée Et Le MaliSANDOUNO Faya MoïsePas encore d'évaluation

- Votre ContratDocument10 pagesVotre ContratFREDERIC ALFARAPas encore d'évaluation

- Section 10 - Les Titres Et Valeurs de PlacementDocument3 pagesSection 10 - Les Titres Et Valeurs de PlacementABAASOUFPas encore d'évaluation

- Scanline-Previsionnel Projet 1Document22 pagesScanline-Previsionnel Projet 1alphabebretagnePas encore d'évaluation

- Création D'un Indicateur de Valeur Client en Assurance Non-VieDocument125 pagesCréation D'un Indicateur de Valeur Client en Assurance Non-VieFayssal MerraouiPas encore d'évaluation

- Irigoyen Ibarra PDFDocument6 pagesIrigoyen Ibarra PDFSEBASTIAN IRIGOYENPas encore d'évaluation

- Chapitre I - IntroductionDocument4 pagesChapitre I - Introductionshurimanu4Pas encore d'évaluation

- TD N°1Document7 pagesTD N°1Oumayma OumaPas encore d'évaluation

- Exemple Contrat MariageDocument2 pagesExemple Contrat MariagesssPas encore d'évaluation

- Classeur 1Document6 pagesClasseur 1Souhila ZénasniPas encore d'évaluation

- Algi2662644784577 1Document2 pagesAlgi2662644784577 1bouchlaghem abdelhakPas encore d'évaluation

- Comment Les Membres de La CGEM Voient Les Impôts Au MarocDocument2 pagesComment Les Membres de La CGEM Voient Les Impôts Au MarocChaiMae TourBiPas encore d'évaluation

- PH3 (Oscillations Électriques Libres)Document11 pagesPH3 (Oscillations Électriques Libres)Seif Souid93% (15)

- Resume La Loi de Finance 2022Document14 pagesResume La Loi de Finance 2022Ismail MerchichPas encore d'évaluation