Académique Documents

Professionnel Documents

Culture Documents

I. Qu'est Ce Que Le Régime de La Contribution Professionnelle Unique ?

Transféré par

ikram awladTitre original

Copyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

I. Qu'est Ce Que Le Régime de La Contribution Professionnelle Unique ?

Transféré par

ikram awladDroits d'auteur :

Formats disponibles

REGIME DE LA CONTRIBUTION PROFESSIONNELLE UNIQUE

I. Qu’est ce que le Régime de la Contribution Professionnelle Unique ?

La CPU est un dispositif institué par la loi de finances 2021 en remplacement du régime du

bénéfice forfaitaire. Il vise à simplifier le traitement fiscal appliqué aux personnes physiques

exerçant des activités à revenu modeste tout en les faisant bénéficier d’une assurance maladie. En

plus de l’impôt sur le revenu, la CPU intègre des taxes relatives à l’exercice d’une activité

professionnelle, un droit complémentaire qui servira à financer la couverture médicale.

II. Conditions d’éligibilités

L’option pour le régime de la contribution professionnelle unique est subordonnée au respect des

deux conditions suivantes :

le montant du chiffre d’affaires annuel réalisé ne doit pas dépasser les limites suivantes :

- deux millions (2.000.000) de dirhams, pour les activités commerciales, industrielles et

artisanales;

- cinq cent mille (500.000) dirhams, pour les prestataires de services.

l’adhésion au régime de l’assurance maladie obligatoire de base, conformément à la

législation et à la réglementation en vigueur. L’option précitée reste valable tant que le chiffre

d'affaires réalisé n'a pas dépassé pendant deux années consécutives les limites prévues ci-

dessus.

Dans le cas contraire, le régime du résultat net réel est applicable en ce qui concerne les

revenus professionnels réalisés à compter du 1er janvier de l'année suivant celles au cours

desquelles lesdites limites ont été dépassées.

Sont exclus du régime de la contribution professionnelle unique, les contribuables exerçant des

professions, activités ou prestations de services fixées par voie réglementaire

III. Détermination de la base Imposable

Les personnes physiques dont les revenus professionnels sont déterminés selon le régime de la

contribution professionnelle unique sont soumises à l’impôt sur le revenu selon le taux

Spécifique ci-dessous, sur la base du chiffre d’affaires réalisé auquel s’applique un coefficient

fixé pour chaque catégorie de professions conformément au tableau ci-après :

I.-Taux spécifiques

Le taux de l'impôt est fixé à 10 % pour le montant du revenu professionnel déterminé selon le

régime de la contribution professionnelle unique visé. Ce montant de l’impôt est augmenté d’un

droit complémentaire déterminé selon le tableau ci-après :

Tranches des droits Montant trimestriel des Montant annuel des

annuels droits complémentaires droits complémentaires

(en dirhams) (en dirhams) (en dirhams)

Moins de 500 300 1200

De 500 à 1000 390 1560

De 1 001 à 2500 570 2280

De 2501 à 5 000 720 2880

De 5001 à 10.000 1050 4200

De 10.001 à 25.000 1500 6000

De 25001 à 50.000 2250 9000

Supérieur à 50 000 3600 14400

Catégories de professions Coefficient

Catégories de professions Coefficients

Commerce Alimentation générale 6%

Autres produits alimentaires 8%

-Matières premières

8%

-Matériaux de construction

Produits chimiques et engrais 10%

Autres produits non alimentaires 12%

Prestation de Restauration légère ou rapide 10%

services Exploitant de restaurant et débitant de boissons 20%

Transport de personnes et de marchandises 10%

Activités d’entretien 15%

Location de biens meubles 20%

Autres activités de location et de gestion 25%

Coiffure et esthétique 20%

-Mécanicien réparateur

-Réparateur d’appareils électroniques

30%

-Activités artistiques et de divertissement

-Exploitant de moulin

Autres artisans de services 12%

Courtiers 45%

Autres prestations 20%

Fabrication -Produits alimentaires

10%

-Produits non alimentaires

Commerces et Chevillard 4%

activités spécifiques Marchand de tabac 3%

Marchand de gaz comprimé, liquéfié et dissous 4,5%

Marchand de farine, fécules, semoules ou son 5%

Armateur, adjudicataire ou fermier pêche) 7%

Boulanger 8%

Lorsque le contribuable exerce plusieurs professions ou activités relevant de coefficients

différents, le revenu professionnel global est égal au total des revenus déterminés séparément

pour chaque profession ou activité.

II.- Les personnes physiques précitées sont soumises à l’impôt sur le revenu

selon le taux spécifique au titre des plus-values et indemnités suivantes :

a) la plus-value nette globale réalisée à l'occasion de la cession en cours ou en fin

d'exploitation des biens corporels et incorporels affectés à l'exercice de la profession, à

l'exclusion des terrains et constructions ;

b) la plus-value nette globale évaluée par l'administration lorsque les biens corporels et

incorporels, autres que les terrains et constructions, ne sont plus affectés à l'exploitation ;

c) les indemnités reçues en contrepartie de la cessation de l'exercice de la profession ou du

transfert de la clientèle. En ce qui concerne les biens amortissables autres que les terrains

et les constructions, la plus-value est égale à l'excédent du prix de cession ou de la valeur

vénale sur le prix de revient, ce dernier étant diminué :

des amortissements qui auraient été pratiqués sous le régime du résultat net réel ou

celui du résultat net simplifié ;

des amortissements considérés avoir été pratiqués en période d'imposition sous le

régime du bénéfice forfaitaire et / ou sous celui de la contribution professionnelle unique,

aux taux annuels suivants :

* 10 % pour le matériel, l'outillage et le mobilier ;

* 20 % pour les véhicules.

III.- Conditions d’application

Les personnes physiques précitées peuvent opter pour le régime de la contribution

professionnelle unique, dans les conditions de forme et de délai ci-dessous.

Limites du chiffre d’affaires

Les options pour le régime de la contribution professionnelle unique, formulées par les

contribuables dont les professions ou sources de revenus relèvent à la fois de deux ou trois limites

prévues pour le régime objet de leur option, ne sont valables que:

lorsque le chiffre d'affaires réalisé dans chacune des catégories de professions ou

d'activités ne dépasse pas la limite prévue pour chacune d'elles ;

Ou lorsque le chiffre d'affaires total réalisé dans les professions ou activités précitées ne

dépasse pas la limite correspondant à la profession ou à l’activité exercée à titre

principal.

Dates d’option

Les contribuables qui entendent opter pour le la contribution professionnelle unique doivent en

formuler la demande par écrit et l'adresser par lettre recommandée avec accusé de réception ou la

remettre contre récépissé à l'inspecteur des impôts du lieu de leur domicile fiscal ou de leur

principal établissement

En cas de début d'activité, avant l’expiration le 1er Avril de l’année suivant celle au cours de

laquelle le chiffre d’affaires a été réalisé pour l’option au régime de la contribution

professionnelle unique.

IV. Cas d’illustration :

Cas d’un contribuable exerçant une seule activité

- Un commerçant de légumes frais, un chiffre d’affaires de 200.000 DH durant l’année 2021.

Pour déterminer la base imposable de l’impôt à déclarer avant le 1er avril de l’année 2022, le

contribuable doit appliquer à ce chiffre d’affaires le coefficient correspondant à la sous-catégorie

dans laquelle se situe la profession qu’il exerce, figurant au tableau prévu à l’article 40-I du CGI.

Pour ce faire, il doit déterminer d’abord la catégorie de la profession exercée, en l’occurrence

«Commerce» et puis la sous-catégorie correspondante «Autres produits alimentaires» dont le

coefficient de marge est fixé à 8%.

Base imposable : 200.000 x 8% = 16.000 dirhams

Montant de l’impôt : 16.000 x 10% = 1.600 dirhams

Ce montant est augmenté du montant annuel du droit complémentaire correspondant : 2.280

dirhams.

Supposons que ce contribuable a opté pour le paiement trimestriel, il devra s’acquitter du

montant total de 3.880 dirhams (1.600 + 2.280) selon l’échéancier suivant :

• 970 dirhams avant le 1er avril 2022

• 970 dirhams avant le 1er juillet 2022

• 970 dirhams avant le 1er octobre 2022

• 970 dirhams avant le 1er janvier 2023

Cas d’un contribuable exerçant plusieurs activités

Un contribuable, dont les revenus professionnels sont déterminés selon le régime de la CPU,

exerce deux activités :

• Commerce d’alimentation générale (tenant un magasin d’alimentation général, épicerie,

marchand d’épices).

• Commerce de tabac.

Le contribuable en question a réalisé durant l’année 2021 un chiffre d’affaires de :

• 500.000 DH au titre de l’activité de commerce d’alimentation générale.

• 1.000.000 DH au titre de l’activité de commerce de tabac.

Base imposable : (500.000 x 6%) + (1.000.000 x 3%) = 60.000 dirhams.

-Montant de l’impôt : 60.000 x 10% = 6.000 dirhams du montant annuel du droit

complémentaire correspondant : 4.200 dirhams.

Supposons que ce contribuable a opté pour le paiement trimestriel, il devra s’acquitter du montant

total de 10.200 DH (6.000 + 4.200) selon l’échéancier suivant :

• 2.550 dirhams avant le 1er avril 2022

• 2.550 dirhams avant le 1er juillet 2022

• 2.550 dirhams avant le 1er octobre 2022

• 2.550 dirhams avant le 1er janvier 2023

Vous aimerez peut-être aussi

- Revenus Professionnels Fonciers Et MobiliersDocument12 pagesRevenus Professionnels Fonciers Et MobiliersSALON Des étudiantsPas encore d'évaluation

- La Délinquance fiscale et l'inutilité des recettes fiscales sur le développement de la GuinéeD'EverandLa Délinquance fiscale et l'inutilité des recettes fiscales sur le développement de la GuinéeÉvaluation : 5 sur 5 étoiles5/5 (1)

- Mémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)D'EverandMémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)Pas encore d'évaluation

- Pratiques managériales républicaines: À l'action, cadres de l'état !D'EverandPratiques managériales républicaines: À l'action, cadres de l'état !Pas encore d'évaluation

- Les assurances de personnes en 60 cas pratiques: Ouvrage pédagogiqueD'EverandLes assurances de personnes en 60 cas pratiques: Ouvrage pédagogiquePas encore d'évaluation

- Impôt Sur Le Revenu GlobalDocument25 pagesImpôt Sur Le Revenu GlobalAbdelMajidMohamedPas encore d'évaluation

- Imd Suite Cours Droit Fiscal Des AffairesDocument11 pagesImd Suite Cours Droit Fiscal Des Affairesarona gueye djigalPas encore d'évaluation

- FISCALITEDocument187 pagesFISCALITEHAMED Jamal100% (1)

- Constitution Des SociétésDocument9 pagesConstitution Des SociétésAdil ImamePas encore d'évaluation

- Cours 6 Dissolution Et LiquidationDocument5 pagesCours 6 Dissolution Et Liquidationhasnaalgr1Pas encore d'évaluation

- Cour de FiscaliteDocument46 pagesCour de FiscalitemeryemPas encore d'évaluation

- NC #733 Relative Aux Mesures Fiscales de La LF 2023 VFDocument94 pagesNC #733 Relative Aux Mesures Fiscales de La LF 2023 VFMohammed EL IDRISSIPas encore d'évaluation

- Impot Sur Le RevenuDocument5 pagesImpot Sur Le RevenuEl Hassane BajdouPas encore d'évaluation

- Impôt Sur Les Sociétés (IS) : Réalisé ParDocument62 pagesImpôt Sur Les Sociétés (IS) : Réalisé ParMariem AmedjarPas encore d'évaluation

- Chapitre 1 - Introduction À L'étude de La Fiscalité MarocaineDocument11 pagesChapitre 1 - Introduction À L'étude de La Fiscalité MarocaineOuthmane BakkouPas encore d'évaluation

- Fisca IsDocument64 pagesFisca IsAnass Elkhamsi chahdPas encore d'évaluation

- Impots Sur Le Resultat RésuméDocument5 pagesImpots Sur Le Resultat RésuméNouhaila NousairPas encore d'évaluation

- Théorie de L'impôtDocument57 pagesThéorie de L'impôtAlix Rouchdi LakerdosPas encore d'évaluation

- La Comptabilite ApprofondieDocument32 pagesLa Comptabilite ApprofondieramiPas encore d'évaluation

- M.sajid Le Systeme Fiscal MarocainDocument7 pagesM.sajid Le Systeme Fiscal MarocainKhadija LazrakPas encore d'évaluation

- Support Fiscalité ISDocument107 pagesSupport Fiscalité ISAminePas encore d'évaluation

- Important-Système Fiscal MarocainDocument46 pagesImportant-Système Fiscal MarocainAnonymous 6NxUTrPas encore d'évaluation

- Chapitre I - Impôt Sur Les SociétésDocument25 pagesChapitre I - Impôt Sur Les SociétésjalalPas encore d'évaluation

- Prom ImmobDocument16 pagesProm ImmobFZPas encore d'évaluation

- Rapport de Stage DGI VFDocument19 pagesRapport de Stage DGI VFfadilaPas encore d'évaluation

- Cours IAS 17 Contrat de LocationDocument6 pagesCours IAS 17 Contrat de LocationFathi RoblehPas encore d'évaluation

- Cours Compta Societe CF STG 3 19 20-1Document104 pagesCours Compta Societe CF STG 3 19 20-1MOHAMMAD NDJIDDAPas encore d'évaluation

- Série 1 - IAS - IFRS - Master ICFFDocument4 pagesSérie 1 - IAS - IFRS - Master ICFFŽahra Ňah IdPas encore d'évaluation

- Cours Comptabilité de Sociétés Approfondie Pour Les Master 2Document4 pagesCours Comptabilité de Sociétés Approfondie Pour Les Master 2Amel AmoulaPas encore d'évaluation

- Concours D'accès Au Master CCA 2018 2019Document2 pagesConcours D'accès Au Master CCA 2018 2019Mariem AmedjarPas encore d'évaluation

- Ch-2 - TVA - 20-21 Seance 3Document77 pagesCh-2 - TVA - 20-21 Seance 3carton SPS100% (1)

- MohamedDocument105 pagesMohamedjamal abdnnasserPas encore d'évaluation

- Anael Liasse FiscaleDocument30 pagesAnael Liasse FiscaleAzzeddine DahbiPas encore d'évaluation

- Support Impôt Sur Les Sociétés - Déc 2020Document13 pagesSupport Impôt Sur Les Sociétés - Déc 2020soukaPas encore d'évaluation

- Les Abandons de CréancesDocument6 pagesLes Abandons de CréancesjoePas encore d'évaluation

- 1.11accords Repartition CoutsDocument4 pages1.11accords Repartition Coutsmalvert91Pas encore d'évaluation

- Comptabilité Approfondie MasterDocument87 pagesComptabilité Approfondie MasterNajile HamzaPas encore d'évaluation

- Remboursement Et ProrataDocument26 pagesRemboursement Et ProratasomonPas encore d'évaluation

- Séminaire Fiscalité 2015Document162 pagesSéminaire Fiscalité 2015mouradPas encore d'évaluation

- Equipe Pédagogique: Mohammed NMILI, Faycal ALLOUCH Et Siham MACHMOUMEDocument4 pagesEquipe Pédagogique: Mohammed NMILI, Faycal ALLOUCH Et Siham MACHMOUMEFatimazohra EssafyPas encore d'évaluation

- Impot Sur Le Revenu ProfessionelDocument23 pagesImpot Sur Le Revenu ProfessionelayyoubPas encore d'évaluation

- Examen Comptabilité STE 2015 ExDocument2 pagesExamen Comptabilité STE 2015 ExHafid Mouhanna100% (1)

- FiscalitéDocument37 pagesFiscalitéAissata DialloPas encore d'évaluation

- Marche PublicsDocument16 pagesMarche PublicsBoualem AbdelkaderPas encore d'évaluation

- Mouad + Akram + SaberDocument25 pagesMouad + Akram + SaberÃk RåmPas encore d'évaluation

- L'intégration Fiscale Dans Des Groupes de Sociétés: Un Outil D'optimisation Fiscale Non Encore Exploité Au MarocDocument1 pageL'intégration Fiscale Dans Des Groupes de Sociétés: Un Outil D'optimisation Fiscale Non Encore Exploité Au MarocFree ebook0% (1)

- Cours de T.V.A. BenmalekDocument123 pagesCours de T.V.A. Benmalekchaim01Pas encore d'évaluation

- Augmentation de Capital de SA Par Incorporation de RéservesDocument9 pagesAugmentation de Capital de SA Par Incorporation de RéservesyoussefriifiPas encore d'évaluation

- Impôt Sur RevenueDocument38 pagesImpôt Sur RevenueAICHA FAROUK100% (1)

- Controle Et Contentieux Fiscal LocalDocument31 pagesControle Et Contentieux Fiscal Localfatiha el yaakoubiPas encore d'évaluation

- Constitution de SARL Au MarocDocument7 pagesConstitution de SARL Au MarocLamyae NachitPas encore d'évaluation

- Loi N° 24-10Document2 pagesLoi N° 24-10kemmach toufikPas encore d'évaluation

- Exercice N°1 IS PDFDocument2 pagesExercice N°1 IS PDFMonsif BerrihiPas encore d'évaluation

- Les 7 Principes ComptablesDocument2 pagesLes 7 Principes ComptablesTAOUFIK ESSAIHPas encore d'évaluation

- 9 - La - Fiscalité LocaleDocument35 pages9 - La - Fiscalité LocaleEricPas encore d'évaluation

- Chap 03 - ExercicesDocument2 pagesChap 03 - ExercicesMohamed TraoréPas encore d'évaluation

- Cours IR - Revenus ProfessionnelDocument27 pagesCours IR - Revenus ProfessionnelDriss MoumenPas encore d'évaluation

- Cours Partie 1 ConsolidationDocument50 pagesCours Partie 1 ConsolidationxccPas encore d'évaluation

- 1-Gestion budgétaire_Support_VtesDocument43 pages1-Gestion budgétaire_Support_Vtesikram awladPas encore d'évaluation

- Chapitre 1 sur la TVA lic pro 2018-2019Document150 pagesChapitre 1 sur la TVA lic pro 2018-2019ikram awladPas encore d'évaluation

- Exercices de la gestion de trésorerie(1)Document13 pagesExercices de la gestion de trésorerie(1)ikram awladPas encore d'évaluation

- Cas 2 ConsolidationDocument2 pagesCas 2 Consolidationikram awladPas encore d'évaluation

- Cours 2 - Consolidation-Normes IFRSDocument17 pagesCours 2 - Consolidation-Normes IFRSikram awlad100% (1)

- 16 Janvier Presentation Centre Financier BarceloneDocument29 pages16 Janvier Presentation Centre Financier Barceloneikram awladPas encore d'évaluation

- Pourquoi Moulay Hafid Elalamy Réclame Une Enquête Sur Son Propre GroupeDocument8 pagesPourquoi Moulay Hafid Elalamy Réclame Une Enquête Sur Son Propre Groupeikram awladPas encore d'évaluation

- Cours TVADocument34 pagesCours TVAikram awladPas encore d'évaluation

- TD TvaDocument8 pagesTD Tvaikram awladPas encore d'évaluation

- TD IsDocument5 pagesTD Isikram awladPas encore d'évaluation

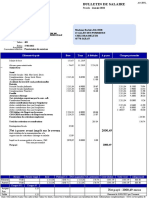

- Bulletins 202303 Arreaza Onexi 16Document1 pageBulletins 202303 Arreaza Onexi 16Rico JLPas encore d'évaluation

- Café Thématique Prévention Et Gestion Du Redressement Fiscale Juillet 2020 MEBFDocument14 pagesCafé Thématique Prévention Et Gestion Du Redressement Fiscale Juillet 2020 MEBFmonkey.D luffyPas encore d'évaluation

- FiscaliteDocument3 pagesFiscaliteyouness elouafiPas encore d'évaluation

- Avis de Taxes Foncieres 2023Document3 pagesAvis de Taxes Foncieres 2023fisipisPas encore d'évaluation

- CC 2015Document3 pagesCC 2015Karima HamdanPas encore d'évaluation

- Compte ResultatDocument2 pagesCompte ResultatChristophe LerayPas encore d'évaluation

- Serie 1Document4 pagesSerie 1Khadija LazrakPas encore d'évaluation

- Declaration de Tva Pour Le Compte Des Tiers PDFDocument2 pagesDeclaration de Tva Pour Le Compte Des Tiers PDFTiam AdjahoPas encore d'évaluation

- Factrure EOS 6D PDFDocument1 pageFactrure EOS 6D PDFCedric Hiely100% (1)

- SFR FactureDocument2 pagesSFR FacturegarcuaPas encore d'évaluation

- 128 GDocument2 pages128 Gbftkjb4x5nPas encore d'évaluation

- Bulletin 2022 06 911Document2 pagesBulletin 2022 06 911raphael10fourdin100% (1)

- Fiche de Paie Bacri ModifierDocument1 pageFiche de Paie Bacri ModifierabdelPas encore d'évaluation

- Avis D Impot 2023 Sur Les Revenus 2022Document3 pagesAvis D Impot 2023 Sur Les Revenus 2022jessicaarthin971Pas encore d'évaluation

- DST 6 Chap11 Aderic MathieuDocument5 pagesDST 6 Chap11 Aderic MathieuMathieu AdericPas encore d'évaluation

- Tchad CGI 2021 SommaireDocument6 pagesTchad CGI 2021 SommaireHassan MhtPas encore d'évaluation

- Les Acomptes Sur ImpôtDocument4 pagesLes Acomptes Sur ImpôtOlivier Kangah Kouassi100% (1)

- Facture BouyguesDocument3 pagesFacture BouyguesLydie PayenPas encore d'évaluation

- Pfi Liv Douai 95 Herse - RemovedDocument4 pagesPfi Liv Douai 95 Herse - RemovedIbrahim DahmanPas encore d'évaluation

- Voir Les Renseignements Relatifs À Une Déclaration de Revenus Des Années Précédentes - Revenu Québec PDFDocument7 pagesVoir Les Renseignements Relatifs À Une Déclaration de Revenus Des Années Précédentes - Revenu Québec PDFOSCAR PEDREPas encore d'évaluation

- Liste Des Pièces Pour DonationDocument10 pagesListe Des Pièces Pour DonationAmelia KurtiPas encore d'évaluation

- Dispositions Fiscales IDTA - APLF 2022Document9 pagesDispositions Fiscales IDTA - APLF 2022AbdelMajidMohamedPas encore d'évaluation

- Compresseur Michelin - Fa230218Document1 pageCompresseur Michelin - Fa230218DREAM DISTRIBUTIONPas encore d'évaluation

- DGI Note #042 - 13Document2 pagesDGI Note #042 - 13nikolastevicPas encore d'évaluation

- Balance 2020Document2 pagesBalance 2020cyril mutahPas encore d'évaluation

- PajemploiDocument1 pagePajemploidaphneedorelien72Pas encore d'évaluation

- QCM-30-Présentation Contenu-CORRECTIONDocument6 pagesQCM-30-Présentation Contenu-CORRECTIONCRUXIAIREPas encore d'évaluation

- G50 02-2012Document13 pagesG50 02-2012Nacer IdjedarenePas encore d'évaluation

- 114 Exam Essai 2016 SujetDocument6 pages114 Exam Essai 2016 SujetBoudjema GhassouliPas encore d'évaluation

- Releve Pension Invalid It e 04122023Document1 pageReleve Pension Invalid It e 04122023alibadahiPas encore d'évaluation