Académique Documents

Professionnel Documents

Culture Documents

Intérêts - OCDE vs. ONU

Transféré par

éco Maroc0 évaluation0% ont trouvé ce document utile (0 vote)

15 vues3 pagesCopyright

© © All Rights Reserved

Formats disponibles

PDF, TXT ou lisez en ligne sur Scribd

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

© All Rights Reserved

Formats disponibles

Téléchargez comme PDF, TXT ou lisez en ligne sur Scribd

0 évaluation0% ont trouvé ce document utile (0 vote)

15 vues3 pagesIntérêts - OCDE vs. ONU

Transféré par

éco MarocDroits d'auteur :

© All Rights Reserved

Formats disponibles

Téléchargez comme PDF, TXT ou lisez en ligne sur Scribd

Vous êtes sur la page 1sur 3

Réalisé par : Encadré par :

GUERFAOUI Younes M.BEL-MKADDEM Zakariae

HAMMOU Mohamed

ALAOUI Rachid

BAKHALLOU Mohamed

Les modèles de l'ONU et de l'OCDE représentent des approches divergentes de la fiscalité

internationale, notamment en ce qui concerne le traitement des intérêts. Le modèle de l'ONU

privilégie la taxation au niveau du pays d'origine, visant à résoudre les préoccupations des nations

en développement. En revanche, le modèle de l'OCDE penche davantage vers une taxation basée

sur la résidence, reflétant les intérêts des pays développés. Ces différences soulignent le défi

continu d'équilibrer les intérêts fiscaux des nations diverses sur la scène internationale.

Comprendre ces modèles est essentiel pour naviguer dans les complexités de la fiscalité

internationale et promouvoir des relations équitables entre les pays.

Modèle OCDE Modèle ONU

(2) Les intérêts, considérés comme un

revenu du capital mobilier, peuvent être

(3) Le terme "intérêts" inclut les revenus

versés à divers bénéficiaires tels que des

des créances de toute nature, y compris les

épargnants, des investisseurs, des

Définition des fonds publics et les obligations

fournisseurs, des sociétés commerciales,

intérêts d'emprunts. Les pénalités pour paiement

des institutions financières et des

tardif ne sont pas considérées comme des

investisseurs institutionnels. Les intérêts

intérêts

peuvent également être perçus sur les

prêts entre entreprises associées.

(3) Au niveau national, les intérêts sont

généralement déductibles dans le calcul

des bénéfices. Les impôts sur les intérêts

sont payés par le bénéficiaire, sauf

disposition contraire dans un contrat

spécial. Contrairement aux dividendes, les

intérêts ne sont pas soumis à une double

imposition. Une retenue à la source peut

(2) Les intérêts provenant d'un État être effectuée, mais elle fonctionne

Imposition contractant et payés à un résident de comme une avance sur l'impôt final du

des intérêts l'autre État contractant sont imposables bénéficiaire.

dans cet autre État.

(4) Au niveau international, les mêmes

intérêts peuvent être imposés dans les

deux pays si le bénéficiaire réside dans un

État et le débiteur dans un autre. Cette

double imposition peut réduire les intérêts

nets du bénéficiaire ou augmenter la

charge financière du débiteur.

Taux

maximal (2) un taux maximum 10% du montant Non précisé, taux à déterminer au cas par

d'imposition à brut cas lors des négociations

la source

Les intérêts sont imposables dans les deux

pays si le bénéficiaire des intérêts réside

Les intérêts ne sont pas assujettis aux

dans un État et le débiteur dans un autre.

Double doubles impositions, c'est-à-dire à

Cette double imposition risque de réduire

imposition l'imposition du bénéficiaire et du débiteur

considérablement le montant net des

à la fois.

intérêts perçus par le bénéficiaire ou

d'alourdir la charge financière du débiteur.

(6) Les intérêts doivent être imposés dans

le pays où ils sont payés, sauf si le

montant des intérêts est artificiellement

gonflé en raison d’existence des relations

Relations spéciales entre le débiteur et le

spéciales bénéficiaire. Dans ce cas, la convention

fiscale ne s'applique qu'au montant

normal des intérêts. La partie excédentaire

peut être taxée par les deux États

contractants.

(5) Pour éviter la double imposition

internationale, une solution de

conciliation est proposée. Les intérêts sont

imposables dans l'État de résidence du

bénéficiaire, mais l'État de la source a le

Solution de

droit d'appliquer un impôt en option.

Conciliation

Cependant, il existe un plafond à ne pas

dépasser. Certains pays peuvent refuser la

déduction des intérêts payés pour

l'imposition du débiteur s'ils ne résident

pas dans le même État.

Vous aimerez peut-être aussi

- 9789264225183-5-fr-1-25 (Glissé (E) S) 3Document1 page9789264225183-5-fr-1-25 (Glissé (E) S) 3firmindelavoisePas encore d'évaluation

- LocAvantages-Dossier InformationDocument8 pagesLocAvantages-Dossier InformationDamienPas encore d'évaluation

- Methodes D Elimination de La Double ImpositionDocument32 pagesMethodes D Elimination de La Double ImpositionMya Salmi0% (2)

- La Double ImpositionDocument27 pagesLa Double ImpositionJohan GrocufPas encore d'évaluation

- Deuxième Partie Les ObligationsDocument8 pagesDeuxième Partie Les ObligationsRif SpiritPas encore d'évaluation

- Fisca Internationale - Partie 2Document30 pagesFisca Internationale - Partie 2Anas Damoun100% (1)

- Leçon 2 FinalDocument30 pagesLeçon 2 FinalWalid BouzidiPas encore d'évaluation

- Réussir son crédit immobilier: à l'usage des particuliers qui empruntent pour financier leur immobilierD'EverandRéussir son crédit immobilier: à l'usage des particuliers qui empruntent pour financier leur immobilierPas encore d'évaluation

- Encadré Par: MR Sidi Mohamed Rigar: Réalisé Par: Halima El Attar / Siham KajraouiDocument11 pagesEncadré Par: MR Sidi Mohamed Rigar: Réalisé Par: Halima El Attar / Siham KajraouiSiham YouhamPas encore d'évaluation

- Emprunts ObligatairesDocument17 pagesEmprunts ObligatairesEL OUAFIPas encore d'évaluation

- Nermine BouzirDocument9 pagesNermine BouzirNermin BouzirPas encore d'évaluation

- Droit Fiscal International Et Comparé - Docx - 0Document65 pagesDroit Fiscal International Et Comparé - Docx - 0qi liuPas encore d'évaluation

- Economie Generale Des Conventions Fiscales 1.1 Nature Et Objectifs Des Conventions FiscalesDocument27 pagesEconomie Generale Des Conventions Fiscales 1.1 Nature Et Objectifs Des Conventions Fiscalesassiryan2018Pas encore d'évaluation

- 3 Methodes Delimination de La Double ImpositionDocument3 pages3 Methodes Delimination de La Double Impositionbedreddine kramsiPas encore d'évaluation

- Les Dettes HybridesDocument27 pagesLes Dettes HybridesabidiPas encore d'évaluation

- L'ObligationDocument7 pagesL'Obligationdanaobrest100% (1)

- Rachetta Ses 2 - Google DocsDocument2 pagesRachetta Ses 2 - Google DocsJadePas encore d'évaluation

- Emprunt (Finance) - WikipédiaDocument12 pagesEmprunt (Finance) - WikipédiaGisèle HAGNONPas encore d'évaluation

- Partie Ii FiscinterDocument19 pagesPartie Ii Fiscintersally ben salemPas encore d'évaluation

- CFR20220602AHJM7LTDocument21 pagesCFR20220602AHJM7LTbricedo84Pas encore d'évaluation

- AmazonDocument11 pagesAmazonNaji Ben BenPas encore d'évaluation

- Le Compte Courant DassociéDocument3 pagesLe Compte Courant Dassociéestelle durandPas encore d'évaluation

- Ob 8d35a9 Exercice C Partiels Et C CompletsDocument4 pagesOb 8d35a9 Exercice C Partiels Et C CompletsGhadoui AminePas encore d'évaluation

- Les Ressources Externes de Financement Cba 02/2016Document6 pagesLes Ressources Externes de Financement Cba 02/2016BensmatPas encore d'évaluation

- Support DFI Partie 1 PDFDocument44 pagesSupport DFI Partie 1 PDFTaha Can100% (1)

- Credit BailDocument30 pagesCredit BailGhizlane El Hajri100% (3)

- Régime Fiscal Des Comptes Courants D'associésDocument4 pagesRégime Fiscal Des Comptes Courants D'associésKienouPas encore d'évaluation

- La Gestion LocativeDocument14 pagesLa Gestion LocativeredaPas encore d'évaluation

- Cadre Juridique Et FiscaleDocument41 pagesCadre Juridique Et Fiscalelpace252Pas encore d'évaluation

- CFR20220607G4RLATNDocument21 pagesCFR20220607G4RLATNbricedo84Pas encore d'évaluation

- Fiche Chapitre 2Document8 pagesFiche Chapitre 2nemomnis4Pas encore d'évaluation

- Lettre Vernimmen Numero 116 PDFDocument16 pagesLettre Vernimmen Numero 116 PDFmalvert91Pas encore d'évaluation

- 40 - Fiscalité InternationaleDocument6 pages40 - Fiscalité InternationaleBenoit DionéPas encore d'évaluation

- Démembrement de PropriétéDocument36 pagesDémembrement de PropriétéHOMDELACOURPas encore d'évaluation

- Etude DU Marché Financier Marocain 2014Document51 pagesEtude DU Marché Financier Marocain 2014Jihane JijiPas encore d'évaluation

- Choix Des Modes de FinancementDocument29 pagesChoix Des Modes de FinancementMoussa Hamady sallPas encore d'évaluation

- Les Emprunts ObligatairesDocument31 pagesLes Emprunts ObligatairesLulekoPas encore d'évaluation

- Les Caractéristiques D'une Obligation - La Finance Pour TousDocument4 pagesLes Caractéristiques D'une Obligation - La Finance Pour TousOTHMANE IDYASSINEPas encore d'évaluation

- CourrierDocument37 pagesCourrierMonde ÉcologiePas encore d'évaluation

- Les Conventions Fiscales InternationalesDocument2 pagesLes Conventions Fiscales InternationalesAmine LyPas encore d'évaluation

- ViewDocument26 pagesViewMohamed NounnouhiPas encore d'évaluation

- Divers Opérations (YE) - CopieDocument4 pagesDivers Opérations (YE) - CopieSoufiane AarichPas encore d'évaluation

- Resume M.achritDocument4 pagesResume M.achritMahmoudAchritChefchaouenPas encore d'évaluation

- Le Financement Des InvestissementsDocument31 pagesLe Financement Des InvestissementsaliPas encore d'évaluation

- Crédit ImmobilierDocument8 pagesCrédit ImmobilierAyoub MissoriPas encore d'évaluation

- Guide LMNP 2023Document8 pagesGuide LMNP 2023kevin parraviciniPas encore d'évaluation

- Credit BailDocument7 pagesCredit BailabdenajicherkaouiPas encore d'évaluation

- La Double ImpositionDocument3 pagesLa Double ImpositionBrahim BelghitiPas encore d'évaluation

- Le Crédit Bail ImmobilierDocument20 pagesLe Crédit Bail ImmobilierKenza brrPas encore d'évaluation

- Crédit BailDocument10 pagesCrédit BailRachid LahcenPas encore d'évaluation

- SEQ1Document12 pagesSEQ1Maguette CassetPas encore d'évaluation

- Contrat de Prêt - Argent PDFDocument3 pagesContrat de Prêt - Argent PDFClaudia Platini0% (1)

- Fiscalité Internationale PDFDocument7 pagesFiscalité Internationale PDFAdam EssakhiPas encore d'évaluation

- Code General Des ImpotsDocument214 pagesCode General Des ImpotsMohamed SidibéPas encore d'évaluation

- LAWTAXDocument159 pagesLAWTAXAghiles GuemmarPas encore d'évaluation

- Universite Catholique de LDocument10 pagesUniversite Catholique de LlorngdjoboPas encore d'évaluation

- Identité Et Coordonnées Du Prêteur/de L'intermédiaire de CréditDocument2 pagesIdentité Et Coordonnées Du Prêteur/de L'intermédiaire de CréditsehalidaPas encore d'évaluation

- L'optimisation fiscale pour les particuliers: édition 2022 - retrouvez nous sur www.jpsudconseil.comD'EverandL'optimisation fiscale pour les particuliers: édition 2022 - retrouvez nous sur www.jpsudconseil.comPas encore d'évaluation

- Assurance - Banque - Gestion de patrimoine - Tome 1b: 6 cas de management stratégique - corrigésD'EverandAssurance - Banque - Gestion de patrimoine - Tome 1b: 6 cas de management stratégique - corrigésPas encore d'évaluation

- A 43 Inf 5-Annex1Document21 pagesA 43 Inf 5-Annex1éco MarocPas encore d'évaluation

- Le Guide Rester Productif Par Hubspot WWW Barkadia Net 1645776443Document22 pagesLe Guide Rester Productif Par Hubspot WWW Barkadia Net 1645776443Myou KalaPas encore d'évaluation

- Quels Sont Les Impacts Des PGI Sur Le Processus D'auditDocument42 pagesQuels Sont Les Impacts Des PGI Sur Le Processus D'auditMahdi JardakPas encore d'évaluation

- Le Portail de La CNSS Au Service Des AssurésDocument46 pagesLe Portail de La CNSS Au Service Des Assuréséco MarocPas encore d'évaluation

- Cahier Des Charges ERP-DAFDocument39 pagesCahier Des Charges ERP-DAFéco MarocPas encore d'évaluation

- Ras Tva - 2024Document1 pageRas Tva - 2024hassan dinarPas encore d'évaluation

- Evolutions S5 Num 122Document6 pagesEvolutions S5 Num 122éco MarocPas encore d'évaluation

- Benois Jover 2016Document25 pagesBenois Jover 2016éco MarocPas encore d'évaluation

- Audit FiscalDocument107 pagesAudit FiscalSOFYANE BOUJAMAOUI100% (1)

- ACG NormalDocument2 pagesACG Normaléco MarocPas encore d'évaluation

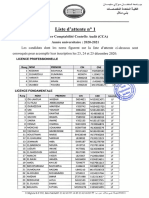

- Preselection MSO 1 2022-2023Document7 pagesPreselection MSO 1 2022-2023éco MarocPas encore d'évaluation

- Lettre de MotivationDocument1 pageLettre de MotivationRaouia RiahiPas encore d'évaluation

- Secrétariat Juridique: Au ProgrammeDocument41 pagesSecrétariat Juridique: Au Programmeéco MarocPas encore d'évaluation

- CCA2Document10 pagesCCA2éco MarocPas encore d'évaluation

- Master LCI ListePrincipale 1Document1 pageMaster LCI ListePrincipale 1éco MarocPas encore d'évaluation

- BASE DE LA THEORIE BEHAVIORISTE (3 Pages - 155 Ko)Document3 pagesBASE DE LA THEORIE BEHAVIORISTE (3 Pages - 155 Ko)éco MarocPas encore d'évaluation

- Le Comportement Du Consommateur Et de L'acheteur: SommaireDocument20 pagesLe Comportement Du Consommateur Et de L'acheteur: Sommaireéco MarocPas encore d'évaluation

- Lite Principale FFC 2021 1Document4 pagesLite Principale FFC 2021 1éco MarocPas encore d'évaluation

- Liste Des Admis KirmiDocument1 pageListe Des Admis Kirmiéco MarocPas encore d'évaluation

- CoursISF CL P20 Gestionportefeuille ActionsDocument19 pagesCoursISF CL P20 Gestionportefeuille Actionsدروس الدعمPas encore d'évaluation

- Master LCI Listedattente 1Document1 pageMaster LCI Listedattente 1éco MarocPas encore d'évaluation

- Descriptif Du Cours GP-SP-2020Document2 pagesDescriptif Du Cours GP-SP-2020éco MarocPas encore d'évaluation

- Liste Dattente1 CCADocument1 pageListe Dattente1 CCAéco MarocPas encore d'évaluation

- Fiche Introduction BourseDocument12 pagesFiche Introduction BourseAzemour MohamedPas encore d'évaluation

- 8 Exemple Lettre de Motivation Premier EmploiDocument2 pages8 Exemple Lettre de Motivation Premier EmploiBen Rejeb Mohamed Hedi100% (2)

- 30 Fiches Pour Réussir Le Français PDFDocument230 pages30 Fiches Pour Réussir Le Français PDFAdri Sequeda100% (1)

- Comptabilite Et Audit - Robert Obert PDFDocument317 pagesComptabilite Et Audit - Robert Obert PDFAdelaide NGONDO100% (1)

- Guide GRH VFRDocument157 pagesGuide GRH VFRHichamElIbrahimiPas encore d'évaluation

- Comptabilite Et Audit - Robert Obert PDFDocument317 pagesComptabilite Et Audit - Robert Obert PDFAdelaide NGONDO100% (1)

- La Structure Du Capital Et La ProfitabilitéDocument43 pagesLa Structure Du Capital Et La Profitabilitépipou pipouPas encore d'évaluation

- La Redistribution Des Revenus Et La Lutte Contre Les InégalitésDocument3 pagesLa Redistribution Des Revenus Et La Lutte Contre Les InégalitésMorganPas encore d'évaluation

- Selma SaidDocument15 pagesSelma SaidSalma SaidiPas encore d'évaluation

- Recouvrement de L'impôtDocument7 pagesRecouvrement de L'impôtBouzid RamdanePas encore d'évaluation

- 6 7110 D6da2fb1 PDFDocument25 pages6 7110 D6da2fb1 PDFSAEC LIBERTEPas encore d'évaluation

- SCi Note - 2429 - 20062018Document7 pagesSCi Note - 2429 - 20062018Franck GoliPas encore d'évaluation

- إنتاج الطماطم الصناعيةDocument10 pagesإنتاج الطماطم الصناعيةDhiaELHakPas encore d'évaluation

- Modele Document Budget PrevisionnelDocument1 pageModele Document Budget PrevisionnelCompaore NorbertPas encore d'évaluation

- Code D'incitation Aux Investissements PDFDocument566 pagesCode D'incitation Aux Investissements PDFMaatoug MehdiPas encore d'évaluation

- STEG - Facture Ref 937974370Document1 pageSTEG - Facture Ref 937974370Foued MbarkiPas encore d'évaluation

- AmazonDocument2 pagesAmazonboss77290Pas encore d'évaluation

- Politique BudgeDocument19 pagesPolitique Budgekhadija kninirPas encore d'évaluation

- Opportunity by Eben PaganDocument48 pagesOpportunity by Eben Paganmartafs-1Pas encore d'évaluation

- A À Z Langues - L'allemand de A À ZDocument1 pageA À Z Langues - L'allemand de A À ZSkayzonPas encore d'évaluation

- Cours Fiscalité SG OUDAIDocument35 pagesCours Fiscalité SG OUDAIBlobeers MouhaPas encore d'évaluation

- Avis D Impot 2023 Sur Les Revenus 2022Document3 pagesAvis D Impot 2023 Sur Les Revenus 2022nilavan93210100% (3)

- Ni Oulmes Eo 006 2015Document227 pagesNi Oulmes Eo 006 2015norddin sddoukiPas encore d'évaluation

- Recherche Des Marchés ÉtrangersDocument7 pagesRecherche Des Marchés Étrangers願い ムーンPas encore d'évaluation

- Avis D'impôt (Revenus 2022)Document3 pagesAvis D'impôt (Revenus 2022)verrier.manonPas encore d'évaluation

- Arrêté La Présente Facture À La Somme de Cent Quarante-Six Dinars Et Neuf Cent Soixante-Six MillimesDocument1 pageArrêté La Présente Facture À La Somme de Cent Quarante-Six Dinars Et Neuf Cent Soixante-Six Millimesahmed alshamliPas encore d'évaluation

- Choix Des InvestissementsDocument32 pagesChoix Des InvestissementsSERIGNE FALLPas encore d'évaluation

- SCF Impots DifferesDocument88 pagesSCF Impots Differesbelgodjo100% (3)

- Attestation Simplifiee TVA 7Document5 pagesAttestation Simplifiee TVA 7FairplayRenovationPas encore d'évaluation

- Le Livre Noir Du FNDocument23 pagesLe Livre Noir Du FNParti socialiste100% (1)

- Bulletin de Paie: Mars 2023: Eiffage Construction EquipementsDocument1 pageBulletin de Paie: Mars 2023: Eiffage Construction EquipementsKis AlouPas encore d'évaluation

- Rapport de Stage de FormationDocument23 pagesRapport de Stage de FormationChama WihiPas encore d'évaluation

- Chapitre 5 Gestion de TresorerieDocument41 pagesChapitre 5 Gestion de Tresoreriepjq9nrbjwjPas encore d'évaluation

- Introduction A H Etude de Droit s3 EcgDocument70 pagesIntroduction A H Etude de Droit s3 Ecghajar selouaniPas encore d'évaluation

- Brochure DonationDocument28 pagesBrochure Donationchris RossetPas encore d'évaluation

- Management Fiscal Intro Sup'managementDocument17 pagesManagement Fiscal Intro Sup'managementMahamadou SANOGOPas encore d'évaluation