Académique Documents

Professionnel Documents

Culture Documents

DSCG 2020 UE2 Corrige

DSCG 2020 UE2 Corrige

Transféré par

bulgo abelCopyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

DSCG 2020 UE2 Corrige

DSCG 2020 UE2 Corrige

Transféré par

bulgo abelDroits d'auteur :

Formats disponibles

DIPLÔME SUPÉRIEUR DE COMPTABILITÉ

ET DE GESTION

UE2 – FINANCE

SESSION 2020

Éléments indicatifs de corrigé

DSCG 2020 UE2 - FINANCE - CORRIGÉ Page 1/6

DOSSIER 1 – CRÉATION DE VALEUR ET FINANCEMENT OBLIGATAIRE

1. Les outils de la création de valeur (annexe 1)

1.1 Définir l’EVA en expliquant son utilité pour l’entreprise.

L’EVATM (ou economic value added) correspond littéralement à la valeur ajoutée économique. Il s’agit

d’un indicateur de valeur actionnariale diffusé par Stern et Stewart.

Elle s’obtient en faisant la différence entre le résultat opérationnel après impôt et le coût moyen

pondéré du capital (rémunération minimale attendue par les apporteurs de fonds que sont les

actionnaires et les créanciers financiers).

EVA : résultat opérationnel après impôt – (CMPC * Actif économique)

Il en résulte qu’il y a création de valeur actionnariale lorsque l’EVA TM est positive, c’est-à-dire lorsque

la rentabilité économique est supérieure au coût du capital. Il y a destruction de valeur actionnariale

dans le cas contraire.

1.2 Calculer l’EVATM pour les quatre prochaines années après avoir déterminé le coût du

capital de la société BTP PLUS.

Calcul du coût des capitaux propres.

Le coût des capitaux propres s’obtient en utilisant la formule du MEDAF.

Taux sans risque + prime de risque de marché *Béta

3 % + 6 %*(2,625 %/5,25 %) = 6 %

Taux de rentabilité attendue des capitaux propres = 6 %

Calcul du coût du capital.

L’entreprise se finance à 60 % par l’emprunt obligataire et, donc, à 40 % par fonds propres.

CMPC (coût moyen pondéré du capital) = (3 % * 2/3 * 60%) + (40 % * 6 %) = 3,6 %

Coût moyen pondéré du capital = 3,6 %

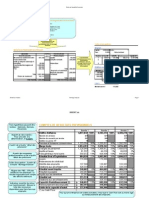

Calcul de l’EVATM.

EVATM = résultat opérationnel après impôt – (actif économique * CMPC)

Années 2020 2021 2022 2023

Résultat opérationnel. 500 600 700 800

Résultat opérationnel après IS (A). 333,33 400 466,67 533,33

Actif économique (immo brutes + bfre). 3 400 4 200 4 600 5 200

CMPC (coût moyen pondéré du capital). 3,6 % 3,6 % 3,6 % 3,6 %

Actif économique * CMPC (B). 122,4 151,2 165,6 187,2

EVATM = (A – B) 210,93 248,8 301,07 346,13

1.3 Les actionnaires ont-ils eu raison de demander une augmentation des dividendes ?

Nous pouvons constater que les EVATM sont positives au titre des chacune des quatre prochaines

années. Cela signifie que la rentabilité économique est supérieure au coût moyen pondéré du capital.

La rentabilité qui est obtenue est ainsi supérieure à celle qui est espérée compte tenu du risque pris

par les actionnaires qui apportent les fonds. Selon cet indicateur la demande de dividendes

complémentaires semble donc légitime.

DSCG 2020 UE2 - FINANCE - CORRIGÉ Page 2/6

2. Le marché obligataire (annexe 2)

2.1 Définir la duration et la sensibilité.

La duration et la sensibilité sont des outils de mesure du risque de taux.

Duration : la duration d’une obligation correspond à la durée (de vie moyenne des flux financiers

pondérés par la valeur actualisée) pendant laquelle le portefeuille obligataire est « immunisé » contre

le risque de taux.

Sensibilité : la sensibilité d’une obligation mesure la variation à la hausse comme à la baisse de la

valeur d’une obligation en fonction de l’évolution des taux d’intérêt. Cette fluctuation est en général de

1 %.

2.2 Comment évolue le cours d’une obligation en fonction du taux ?

Toutes choses étant égales par ailleurs, le cours de l’obligation évolue en sens inverse du taux

d’intérêt. Ainsi, si le taux d’intérêt augmente (ou diminue), la valeur de l’obligation diminue (ou

augmente).

La société décide finalement de recourir à l’emprunt obligataire ADAK sur les conseils du directeur

financier du groupe.

2.3 Retrouver le prix d’émission de l’emprunt obligataire ADAK.

Prix d’émission = actualisation des coupons et actualisation du prix de remboursement.

Prix d’émission = (500 * 4,20%) * (1-1,043-10/0,043) + 500 * 1,043-10.

Le prix d’émission est de 496 €

2.4 Pourquoi le taux de rendement actuariel brut est-il supérieur au taux nominal ?

Le taux de rendement actuariel de 4,3 % est supérieur au taux nominal de 4,2 % car nous sommes en

présence d’une prime d’émission. En effet, la valeur nominale de l’obligation est de 500€ tandis que

le prix d’émission est de 496 €.

Il en résulte une prime d’émission de 4 € (500 – 496).

2.5 Calculer le montant du coupon couru au 25/09/2022, date de la vente de l’obligation en

Bourse.

Le calcul du coupon couru s’obtient en comptabilisant le nombre de jours qui se sont écoulés entre le

11 mars et le 25 septembre, auquel il faut rajouter 3 jours ouvrés.

Mars Avril Mai Juin Juillet Août Septembre 3 jours ouvrés Total

31 – 11 = 20 30 31 30 31 31 25 3 201

500 * 4,2% * 201/365 = 11,56 € (soit 2,31 %)

2.6 Déterminer la valeur de revente de l’obligation au 25/09/2022 si à cette date le cours est de

98,75 %.

Valeur de revente de l’obligation : (98,75% + 2,31%) * 500 = 101,06% * 500 = 505,30 €

2.7 Ce mode de financement est-il possible ? De quoi s’agit-il ?

Le crowdfunding (ou financement participatif) permet de collecter des fonds auprès du public. C’est un

outil de désintermédiation financière qui évite ainsi de recourir aux établissements de crédit. Ce

système permet de collecter des fonds pour la réalisation d’un projet sur une plateforme en ligne. La

plupart du temps, il fait appel à un grand nombre d’investisseurs avec des sommes modiques pour

atteindre le montant désiré par le porteur de projet. Il s’agit le plus souvent d’un projet fédérateur ayant

pour objet de rassembler le plus grand nombre de personnes autour.

DSCG 2020 UE2 - FINANCE - CORRIGÉ Page 3/6

2.8 Quels sont les avantages et les inconvénients de ce type de financement ? Citer trois

avantages et trois limites.

a) Les avantages.

- Les formalités administratives liées à ce mode de financement sont quasi-inexistantes pour

le donateur. Cela demande moins de travail ;

- Le crowdfunding peut rapidement toucher un public très vaste ;

- L’entreprise qui reçoit les fonds ne verra pas son droit de vote se diluer (sauf dans le cas

de l’investissement participatif) et pourra conserver son pouvoir de décision ;

- Ce mode de financement participatif est en principe moins coûteux d’un emprunt bancaire

classique ;

- Le Crowdfunding peut être mis en place très rapidement et de façon simple ;

- Le Crowdfunding est également un outil de communication au service du porteur de projet

qui va le faire connaître ;

- Il est possible pendant la campagne de se faire assister par des professionnels et de

bénéficier d’un suivi.

b) Les limites.

- Les plateformes sont nombreuses et pas toutes de la même qualité ;

- Les montants levés ne sont pas encore assez importants pour ce type de financement ;

- Il y a risque de dilution du pouvoir pour l’investissement participatif ;

- Un partage des bénéfices peut être rendu nécessaire en cas d’investissement participatif ;

- L’utilisation de la plateforme peut être coûteuse à terme

- Ce mode de financement est encore trop orienté vers les jeunes entreprises de type start-

up.

- Ce mode de financement peut porter atteinte à l’image du porteur de projet et laisser

supposer que l’entreprise n’est pas assez solide financièrement pour opter pour un autre

mode de financement.

DOSSIER 2 – GESTION DU RISQUE DE TAUX ET DE LA TRÉSORERIE

1. Gestion du risque de taux (annexe 3)

1.1 Définir la notion de Collar, expliquer en quoi un Collar permet de se couvrir efficacement

contre la variation des taux d’intérêt ?

Le principe consiste à acheter un Collar (tunnel) qui est la combinaison de l’achat d’un Cap et de la

vente d’un Floor. Dans ce cas de figure, l’emprunteur peut se protéger contre la hausse des taux

d’intérêts à un seuil plafond en achetant un Cap (taux plafond). Il paiera une prime en contrepartie de

cette protection. La vente du Floor va avoir pour effet de permettre d’encaisser la prime. Cette

opération permet de limiter le coût de la couverture qui est égale à la différence des deux primes. Le

coût de l’emprunt quant à lui permet de bénéficier d’un taux tunnel.

1.2 Calculer les différentiels d’intérêts et de prime en fonction des trois hypothèses

présentées en annexe.

Emprunt : 10 000 0000 €.

Achat du Cap : taux de 6 % et prime à payer de 0,80 %.

Vente du Floor : taux de 4,5 % et prime à percevoir de 0,60 %.

Hypothèse Hypothèse 1 Hypothèse 2 Hypothèse 3

Taux d’intérêt 7% 3% 5%

(4,5 - 3) % * 10 000 000 € = L’emprunteur se procure des

Différentiel (7 – 6) % * 10 000 000 =

150 000 € à verser par fonds sans rien verser, ni

d’intérêt 100 000 € reçu de la banque

l’emprunteur à la banque recevoir de la banque.

Paiement de la prime du Cap de Paiement de la prime du Cap

Prime à payer 0,80 % car l’emprunteur exerce de 0,80 % car l’emprunteur Rien à faire

l’option d’achat du Cap exerce l’option d’achat du Cap

Prime à Perception de la prime du Floor Perception de la prime du Floor

Rien à faire

percevoir de 0,60% liée à sa vente. de 0,60% liée à sa vente.

Différentiel de - 0,80 % + 0,60 % = - 0,20 %, soit - 0,80 % + 0,60 % = - 0,20 %,

Rien à faire

prime 20 000 € à payer. soit 20 000 € à payer.

DSCG 2020 UE2 - FINANCE - CORRIGÉ Page 4/6

2. Gestion de trésorerie (annexe 4)

2.1 Présenter l’intérêt de la mise en place d’un netting.

La mise en place d’un netting (signifiant « compensation bilatérale ») permet de compenser les

créances et les dettes au sein des sociétés d’un groupe qui sont à l’étranger. Cette opération a pour

effet de réduire massivement les flux au sein du groupe et de réaliser des économies de gestion. Cet

outil permet de réduire le risque de change.

2.2 Vous présenterez le schéma correspondant au montage.

1 € = 135 dinars algériens.

1 € = 3,5 dinars tunisiens.

Créances

BTP Plus DZ construction MA Habitat TUNIS Project

Dettes

BTP Plus 200 000 000 DA 15 000 000 DH 800 000 DT

DZ construction 2 000 000 €

MA Habitat 600 000 € 150 000 000 DA 400 000 DT

TUNIS Project 20 000 000 DH

1 € = 135 dinars algériens.

1 € = 3,5 dinars tunisiens.

1 € = 11 dirham marocains.

2.3 Calculer les soldes de trésorerie correspondants en euros.

Créances TUNIS

BTP Plus DZ construction MA Habitat Total A payer

Dettes Project

BTP Plus 200 000 000 DA 15 000 000 DH 800 000 DT 3 073 689,27 € 473 689,27 €

DZ construction 2 000 000 € 2 000 000 €

MA Habitat 600 000 € 150 000 000 DA 400 000 DT 1 825 396,82 €

20 000 000 DH 1 818 181,82 € 1 475 324,68 €

TUNIS Project

421 521,34 DT

Total 2 600 000 € 2 592 592,59 € 3 181 818,18 € 342 857,14 € 8 717 267,83 €

592 592,59 € 1 356 421,36 €

À percevoir

79 999 999,6 DA 123 311,03 DH

La mise en place du netting permet d’effectuer des économies importantes (1 949 013,95 € contre

8 717 267,83 € sans le netting).

2.4 Définir la Blockchain et préciser son intérêt pour résoudre les problèmes de trésorerie de

la filiale algérienne.

« La Blockchain (chaîne de blocs) est un registre permanent, infalsifiable, distribué et historicisé qui

permet d’établir de la confiance entre les agents, sans intervention d’un tiers. L’application qui a rendu

célèbre la blockchain est le bitcoin créé en 2009. L’objectif de cette technologie est la

désintermédiation sous toutes ses formes. »1

Accepter toutes remarques pertinentes du candidat concernant la Blockchain.

La technologie Blockchain présente un intérêt certain pour résoudre les problèmes de trésorerie de la

filiale algérienne. Concernant l'envoi de factures, la blockchain permettrait d'acheminer de manière

sécurisée une facture d'un fournisseur vers son client. Celle-ci pourrait même porter une référence au

contrat (la preuve cryptographique du contrat de prestation pouvant être annexée au smart contract),

qui lui-même aurait pu être constitué puis signé de manière sécurisée entre le fournisseur et son

client. Le fournisseur aurait alors une visibilité totale sur le process de bout en bout : il pourrait

observer en direct où en est l'exécution et le paiement de la prestation, à la manière du suivi d'un

colis. La gestion de trésorerie sera efficace.

La mise en place de cette technologie permet de conserver, partager et sécuriser les données. Les

échanges sont par ailleurs inviolables.

1

DSCG 2 Finance - Manuel - Réforme 2019-2020

DSCG 2020 UE2 - FINANCE - CORRIGÉ Page 5/6

DOSSIER 3 – ÉVALUATION D’UNE START-UP

1. Évaluation d’une start-up (annexe 5)

1.1 Expliquer succinctement pourquoi les méthodes traditionnelles d’évaluation d’entreprise

ne sont pas efficaces pour valoriser une start-up. Quelles sont leurs faiblesses ?

Les méthodes courantes comme les DCF (discount cash-flow), les comparables ou encore l’ANCC

(actif net comptable corrigé) pourraient être appliquées même si en réalité une start-up peut avoir une

durée de vie très faible et dispose rarement d’un historique de son bénéfice, voire de son chiffre

d’affaires. Ces méthodes sont plus adaptées à des entreprises anciennes. L’incertitude sur les flux de

trésorerie dégagés et le niveau de risque supporté par la société rend l’évaluation de la start-up très

difficile.

Méthode Faiblesse pour les start-up

ANCC Difficulté pour évaluer les incorporels

Les flux de trésorerie d’un actif incorporel sont difficiles à évaluer. Quel horizon ?

DCF Quel taux d’actualisation ? Quel montant retenir pour la valeur terminale ?

Comment tenir compte des évolutions au cours du projet ?

Informations difficiles à obtenir concernant les incorporels qui sont souvent des

Comparable

éléments déterminant pour une start-up.

1.2 Quels sont les facteurs à prendre en compte dans l’évaluation d’une start-up ?

Les principaux facteurs sont les suivants :

- la personnalité du fondateur et le profil de l’équipe ;

- la qualité du triptyque produit-marché-technologie ;

- la fiabilité du business plan.

1.3 Procéder à l’évaluation de la start-up par la méthode du « Venture Capital Method ».

Moyenne du résultat net médian : (16 + 14 + 12)/3 = 14

Valeur de sortie = 14 * (1 – 30%) * 5 * (1 – 40%) = 29,4 millions d’euros

La valeur de sortie peut être estimée à 29,4 millions d’euros.

Valeur d’entrée = 29,4 / (1,32)5 = 7,34 millions d’euros

DSCG 2020 UE2 - FINANCE - CORRIGÉ Page 6/6

Vous aimerez peut-être aussi

- Mémoire Finance D'entreprise - 3Document96 pagesMémoire Finance D'entreprise - 3ismail yousfiPas encore d'évaluation

- td2 CorrectionDocument11 pagestd2 Correctionhajar elouadihPas encore d'évaluation

- Rapport Forma NermineDocument18 pagesRapport Forma NermineSammi Sami0% (1)

- Sujet Corrige DSCG Ue2 2020Document16 pagesSujet Corrige DSCG Ue2 2020Maar Baasin NjaayPas encore d'évaluation

- Cout Du CapitalDocument26 pagesCout Du Capitalmoulay hassan elmansouriPas encore d'évaluation

- Business Plan MultiplexDocument4 pagesBusiness Plan Multiplexapi-3711324100% (5)

- Augmentation de CapitalDocument43 pagesAugmentation de CapitalMohamed Hichou HajPas encore d'évaluation

- DSCG 2020 Corrige Ue2 Finance CRCFDocument6 pagesDSCG 2020 Corrige Ue2 Finance CRCFAli BlmPas encore d'évaluation

- Corrigé DSCG Finance 2013Document6 pagesCorrigé DSCG Finance 2013martinmuebejayiPas encore d'évaluation

- Ue2 - Corrige DSCG - 2013Document6 pagesUe2 - Corrige DSCG - 2013maeva dasilvaPas encore d'évaluation

- S4 Questions de Cours en Analyse FinancièreDocument2 pagesS4 Questions de Cours en Analyse Financièrehalima elbadaouyPas encore d'évaluation

- Le Coût Du CapitalDocument11 pagesLe Coût Du CapitalAbdou Diouf Soumah0% (1)

- Déterminer Le Rendement D'une Obligation - La Finance Pour Tous PDFDocument4 pagesDéterminer Le Rendement D'une Obligation - La Finance Pour Tous PDFhoudaPas encore d'évaluation

- Cours Politiques FinancièresDocument21 pagesCours Politiques FinancièreskarimaelPas encore d'évaluation

- 2013 CorrigéDocument5 pages2013 CorrigéCecilia ChiadPas encore d'évaluation

- Exposé en Cout Du CapitalDocument15 pagesExposé en Cout Du Capitalvadel BbomessPas encore d'évaluation

- TD3 CorrigéDocument6 pagesTD3 CorrigélutunPas encore d'évaluation

- Déterminer Le Rendement D'une Obligation - La Finance Pour TousDocument4 pagesDéterminer Le Rendement D'une Obligation - La Finance Pour TousOTHMANE IDYASSINEPas encore d'évaluation

- Coût Du CapitalDocument3 pagesCoût Du CapitalBencherqui YassinePas encore d'évaluation

- Chapitre IV. Gestion obligataire[1]Document17 pagesChapitre IV. Gestion obligataire[1]Meryem El KandilPas encore d'évaluation

- FinanceDocument15 pagesFinanceTINTAPas encore d'évaluation

- Le Coût Du Capital Ou Coût Moyen Pondéré Des CapitauxDocument3 pagesLe Coût Du Capital Ou Coût Moyen Pondéré Des CapitauxHind DriouchPas encore d'évaluation

- Introduction Aux Mathematiques FinancierDocument19 pagesIntroduction Aux Mathematiques Financierkoumaresoryibrahim420Pas encore d'évaluation

- Les Ressources Externes de Financement Cba 02/2016Document6 pagesLes Ressources Externes de Financement Cba 02/2016BensmatPas encore d'évaluation

- Série IV: Gestion Financière /parcours Gestion: Section: A & BDocument7 pagesSérie IV: Gestion Financière /parcours Gestion: Section: A & BYahya QattaraPas encore d'évaluation

- TD2 Corrigé CoursDocument5 pagesTD2 Corrigé CourslutunPas encore d'évaluation

- Principes Généraux: Discounted Cash-FlowDocument7 pagesPrincipes Généraux: Discounted Cash-FlowPlouf PloufPas encore d'évaluation

- Mathématiques financièresSAPE2 - 2023Document29 pagesMathématiques financièresSAPE2 - 2023Ouedraogo YacoubaPas encore d'évaluation

- TD Marche FinancierDocument3 pagesTD Marche FinancierAimé ZezePas encore d'évaluation

- 2.Le Cout Du CapitalDocument46 pages2.Le Cout Du CapitaleliberahimikarimaPas encore d'évaluation

- Strategie Financiere 2Document8 pagesStrategie Financiere 2Narjis Alami HassaniPas encore d'évaluation

- Math FiDocument9 pagesMath Fit4ga zocqPas encore d'évaluation

- Pourquoi Les Entreprises S'endettent, Laurent BatschDocument2 pagesPourquoi Les Entreprises S'endettent, Laurent BatschOlivierPas encore d'évaluation

- Corrigé DSCG Finance 2011Document9 pagesCorrigé DSCG Finance 2011smatiPas encore d'évaluation

- Déterminer Le Rendement D'une Obligation - La Finance Pour TousDocument4 pagesDéterminer Le Rendement D'une Obligation - La Finance Pour TousAkPas encore d'évaluation

- L'évaluation Des Actifs Financiers Actions Et ObligationsDocument29 pagesL'évaluation Des Actifs Financiers Actions Et ObligationsbennaniPas encore d'évaluation

- 1 - Le Cout Des Capitaux PropresDocument8 pages1 - Le Cout Des Capitaux PropresAya nahasPas encore d'évaluation

- Décisions de FinancementDocument11 pagesDécisions de FinancementFouad BoulezharPas encore d'évaluation

- La Méthode DCF - Ibrahim Kaidi 3621 Fin 3 S9Document14 pagesLa Méthode DCF - Ibrahim Kaidi 3621 Fin 3 S9ibrahim100% (1)

- Le Coût Du CapitalDocument12 pagesLe Coût Du CapitalJeannot EHUIPas encore d'évaluation

- EE C P 212 - Sujet - XelorDocument4 pagesEE C P 212 - Sujet - Xelorabdelmajid idmouhPas encore d'évaluation

- Lignes de Financement Gestion de TresorerieDocument18 pagesLignes de Financement Gestion de TresorerieDOAA AL GHAZALI100% (1)

- Cout Du Capital IpdDocument21 pagesCout Du Capital IpdSERIGNE FALLPas encore d'évaluation

- CH 20 Le Cout Du Capital Ou Le Taux de Rentabilite Exige D Un InvestissementDocument8 pagesCH 20 Le Cout Du Capital Ou Le Taux de Rentabilite Exige D Un InvestissementRolandPas encore d'évaluation

- CH 12 Contraintes Et Structures de FinancementDocument8 pagesCH 12 Contraintes Et Structures de FinancementLauryne MorvanPas encore d'évaluation

- Serie D'exerciceDocument8 pagesSerie D'exerciceOussama BelhajPas encore d'évaluation

- Part 3 La ValeurDocument6 pagesPart 3 La ValeurPaulMorvannicPas encore d'évaluation

- Examen 17 Octobre 2020 Questions Et ReponsesDocument8 pagesExamen 17 Octobre 2020 Questions Et ReponsesMVOU MartialPas encore d'évaluation

- Mission 3 - Reprise deDocument3 pagesMission 3 - Reprise deScribdTranslationsPas encore d'évaluation

- Chap 01 Les Titres FinanciersDocument5 pagesChap 01 Les Titres FinanciersMahefa Tahiana RavelonarivoPas encore d'évaluation

- Choix Des Modes de Financement CesagDocument23 pagesChoix Des Modes de Financement CesagSERIGNE FALLPas encore d'évaluation

- DSCG 2020 UE2 SujetDocument8 pagesDSCG 2020 UE2 SujetbenPas encore d'évaluation

- CI Chap 9 PDFDocument36 pagesCI Chap 9 PDFAnas AhannachPas encore d'évaluation

- J L3eg Uef1 L24041ac DarrietDocument4 pagesJ L3eg Uef1 L24041ac DarrietNoel RaharinantenainaPas encore d'évaluation

- FordDocument22 pagesForddavid.teixe.molinsPas encore d'évaluation

- Exposé CD 1Document12 pagesExposé CD 1imanebelharcha7Pas encore d'évaluation

- Les Moyens de FinancementDocument13 pagesLes Moyens de FinancementNeïssa JosephPas encore d'évaluation

- Dscg-2017 CorrigéDocument7 pagesDscg-2017 CorrigéandyroadPas encore d'évaluation

- Partie 1-Chapitre 3Document35 pagesPartie 1-Chapitre 3IMAD ElYAZIDIPas encore d'évaluation

- Gestion Financière: Partie 2: Décision de FinancementDocument26 pagesGestion Financière: Partie 2: Décision de Financementismail elfraaniPas encore d'évaluation

- Chapitre 3 Cout de Capital Et TD Mme KlaiDocument11 pagesChapitre 3 Cout de Capital Et TD Mme KlaiD IMPas encore d'évaluation

- Cout de CapitalDocument4 pagesCout de Capitalconso-fusionPas encore d'évaluation

- Mat - FiancièresDocument33 pagesMat - FiancièresYazan SalmaniPas encore d'évaluation

- Le payback period: Évaluer la rentabilité des investissements et prendre des décisions éclairéesD'EverandLe payback period: Évaluer la rentabilité des investissements et prendre des décisions éclairéesPas encore d'évaluation

- DSCG2009CorrigeFinance CAS PELETIERDocument6 pagesDSCG2009CorrigeFinance CAS PELETIERbenPas encore d'évaluation

- 21DSCG-UE2 SujetDocument10 pages21DSCG-UE2 SujetbenPas encore d'évaluation

- 21DSCG-UE2 CorrigeDocument11 pages21DSCG-UE2 CorrigebenPas encore d'évaluation

- DSCG 2020 UE2 SujetDocument8 pagesDSCG 2020 UE2 SujetbenPas encore d'évaluation

- Louay Lawchem Marché Obligataire TunisienDocument12 pagesLouay Lawchem Marché Obligataire Tunisienwiki 4musicPas encore d'évaluation

- Diagnostic Financier de Palmci AestaDocument14 pagesDiagnostic Financier de Palmci AestaEttien Hans Joel joseph AkaPas encore d'évaluation

- BVMAC Rapport Boursier 05juillet 21 Octobre 2019Document3 pagesBVMAC Rapport Boursier 05juillet 21 Octobre 2019Anong Jean NoëlPas encore d'évaluation

- Décision de Financement Partie 2Document9 pagesDécision de Financement Partie 2OumaPas encore d'évaluation

- Correction TD 1 Business Plan 21-22Document5 pagesCorrection TD 1 Business Plan 21-22Wajdi DjoPas encore d'évaluation

- Sujet Corrige Decf Uv4 2006Document26 pagesSujet Corrige Decf Uv4 2006Chàhiid SimoPas encore d'évaluation

- 538 DFC 4 B 90227Document14 pages538 DFC 4 B 90227Oumayma NizPas encore d'évaluation

- Comptabilite AssociationsDocument32 pagesComptabilite Associationskarim khaddoujPas encore d'évaluation

- Compta Société Chap.2Document19 pagesCompta Société Chap.2Waly NdiayePas encore d'évaluation

- Fiche D'Application 1 Application 1: Le PatrimoineDocument4 pagesFiche D'Application 1 Application 1: Le PatrimoineKichiné Assou AbdramanPas encore d'évaluation

- Votre Facture D'Achat: 09-AV8KV9Document2 pagesVotre Facture D'Achat: 09-AV8KV9bftkjb4x5nPas encore d'évaluation

- Applications Et CorrigésDocument6 pagesApplications Et CorrigésSamar Ben abdallahPas encore d'évaluation

- Demande de ParternariatDocument22 pagesDemande de Parternariatfatoumata nana traorePas encore d'évaluation

- Capital Obligations Banques PlusDocument1 pageCapital Obligations Banques PlusAbdelaziz BousninaPas encore d'évaluation

- Ben Seddik MohamedDocument158 pagesBen Seddik MohamedKRIM FATMAZOHRAPas encore d'évaluation

- Cours de Choix D InvestissementDocument7 pagesCours de Choix D InvestissementTony1985Pas encore d'évaluation

- Droit Fiscal Des Affaires WORDDocument69 pagesDroit Fiscal Des Affaires WORDcaliste.duhamelPas encore d'évaluation

- Cours IAS 36 Dépréciation D'actifsDocument28 pagesCours IAS 36 Dépréciation D'actifsMakram ZouariPas encore d'évaluation

- Les Diligences Spécifiques Du Commissaire Aux Comptes en Présence D'un Environnement de Gestion Centralisée de Trésorerie GroupeDocument157 pagesLes Diligences Spécifiques Du Commissaire Aux Comptes en Présence D'un Environnement de Gestion Centralisée de Trésorerie GroupeZaid SoufianePas encore d'évaluation

- Cours de Finance IIDocument174 pagesCours de Finance IIYoussef LaghribiPas encore d'évaluation

- TD GesfiDocument4 pagesTD Gesfisamba sidibéPas encore d'évaluation

- Evaluation Des Titres SociauxDocument9 pagesEvaluation Des Titres Sociauxyx bhf,100% (5)

- CH 12 Les Contraintes Et La Structure de FinancementDocument15 pagesCH 12 Les Contraintes Et La Structure de FinancementLauryne Morvan100% (1)

- ISTA Maroc OFPPT - Cours TCEDocument2 pagesISTA Maroc OFPPT - Cours TCEYoussef OudaliPas encore d'évaluation

- 3949955032Document4 pages3949955032Fey KsPas encore d'évaluation

- Final LAGC Janvier 2021 Correction IndicativeDocument11 pagesFinal LAGC Janvier 2021 Correction IndicativeE yaPas encore d'évaluation

![Chapitre IV. Gestion obligataire[1]](https://imgv2-1-f.scribdassets.com/img/document/732063258/149x198/748dac301f/1715609568?v=1)