Académique Documents

Professionnel Documents

Culture Documents

2009 UE1 Sujet

2009 UE1 Sujet

Transféré par

paret.justine11022000Copyright

Formats disponibles

Partager ce document

Partager ou intégrer le document

Avez-vous trouvé ce document utile ?

Ce contenu est-il inapproprié ?

Signaler ce documentDroits d'auteur :

Formats disponibles

2009 UE1 Sujet

2009 UE1 Sujet

Transféré par

paret.justine11022000Droits d'auteur :

Formats disponibles

920002

DSCG

SESSION 2009

EN

UE 2 – FINANCE

Durée de l’épreuve : 3 heures - coefficient : 1

Document autorisé :

Aucun

Matériel autorisé :

Une calculatrice de poche à fonctionnement autonome sans imprimante et sans aucun moyen de

transmission, à l’exclusion de tout autre élément matériel ou documentaire (circulaire n° 99-186 du

16/11/99 ; BOEN n° 42).

Document remis au candidat :

EB

Le sujet comporte 9 pages numérotées de 1/9 à 9/9.

Il vous est demandé de vérifier que le sujet est complet dès sa mise à votre disposition.

Le sujet se présente sous la forme de deux dossiers indépendants

Page de garde ................................................................................................................................ page 1

DOSSIER 1 - Étude de cas .................................................. (75 points, soit 15/20)......................... page 2

DOSSIER 2 - Réflexion sur la Gouvernance ........................ (25 points, soit 5/20)........................... page 3

_____________________________________________________________________________________________

Le sujet comporte les annexes suivantes

H

DOSSIER 1

Annexe 1 - États financiers consolidés ............................................................................................. page 4

Annexe 2 - Estimation du coût du capital ......................................................................................... page 5

Annexe 3 - Construction du plan d’affaires ...................................................................................... page 5

Annexe 4 - Évaluation par actualisation des flux de trésorerie disponibles ........................................ page 5

C

Annexe 5 - Évaluation par comparaison ........................................................................................... page 6

Annexe 6 - Taux d’intérêts pratiqués sur le marché monétaire .......................................................... page 6

DOSSIER 2

Annexe 7 - Rémunération des dirigeants de groupes cotés ................................................................ page 6

FI

Annexe 8 - Extrait du rapport annuel 2007, Groupe Bouygues ......................................................... page 7

AVERTISSEMENT

Si le texte du sujet, de ses questions ou de ses annexes, vous conduit à formuler une ou plusieurs

hypothèses, il vous est demandé de la (ou les) mentionner explicitement dans votre copie.

DSCG 2009 UE2 Finance 1/9

Il vous est demandé d’apporter un soin particulier à la présentation de votre copie.

Toute information calculée devra être justifiée.

DOSSIER 1 - ÉTUDE DE CAS

La société Siniaque souhaite acquérir la société Peletier. Pour cela, ses dirigeants vous demandent

EN

de procéder à un bref diagnostic de sa performance, puis à son évaluation. Enfin, compte tenu du

fait qu’une partie du financement ne sera disponible que dans 10 mois, ils vous interrogent sur une

possible couverture du risque de taux.

Travail à faire

Toutes les questions peuvent être traitées indépendamment, à partir des informations fournies en

annexes.

1. Calcul de la performance de Peletier (annexe 1)

EB

À partir des comptes consolidés, vous déterminerez la rentabilité économique des capitaux

employés et la rentabilité des capitaux propres Groupe de la société Peletier ainsi que le

taux de marge opérationnelle, sur les trois dernières années. Un taux d’imposition normatif

de 33 1/3% sera retenu.

Vous justifierez les options retenues pour le calcul des différents agrégats.

2. Estimation du coût moyen pondéré du capital de la société de Peletier (annexe 2)

La société Peletier n’étant pas cotée, il n’est pas possible d’estimer directement son coût du

capital. Sur la base des données de ses principaux concurrents, vous estimerez

H

successivement le bêta de l’activité, le bêta de l’action, le coût des fonds propres de la

société (à partir du MEDAF majoré d’une prime d’illiquidité) ainsi que son coût moyen

pondéré du capital (CMPC).

3. Construction du plan d’affaires (business plan) de Peletier (annexe 3)

C

Le diagnostic financier réalisé, il est possible de tirer des projections sur les 5 prochaines

années. Vous estimerez ainsi les flux de trésorerie disponibles (free cash-flows) sur cet

horizon.

4. Évaluation de la société Peletier par actualisation des flux de trésorerie disponibles de

FI

Peletier (annexe 4)

Suite à de multiples réunions et échanges, le coût moyen pondéré du capital de Peletier

ainsi que son plan d’affaires sont revus. Sur la base de ces derniers et des hypothèses

précisées en annexe, évaluez la valeur de marché des capitaux propres (hors intérêts

minoritaires) de la société Peletier sur la base de l’actualisation de ses flux de trésorerie

disponibles (les calculs seront effectués en milliers d’euros).

5. Évaluation de la société Peletier par comparaison (annexe 5)

En complément de la précédente évaluation, vous évaluerez la valeur de marché des

capitaux propres (hors intérêts minoritaires) de la société Peletier sur la base de multiples

de son résultat opérationnel et de son résultat net.

DSCG 2009 UE2 Finance 2/9

6. Financement de l’opération (annexe 6)

Le rachat de Peletier par la société Siniaque se fera dans deux mois. Les disponibilités

nécessaires ne seront disponibles que dans 10 mois. Siniaque envisage de contracter un

emprunt d’un montant de 15 M€ dans deux mois pour une période de 8 mois.

Que craint Siniaque? Quel type de forward-forward va-t-elle conclure avec sa banque ?

Quel est le taux minimum que la banque va proposer à Siniaque pour ce forward-forward ?

DOSSIER 2 – RÉFLEXION SUR LA GOUVERNANCE

EN

Sujet :

Gouvernance et pratiques de rémunération des dirigeants

À la lumière de la crise financière, les rémunérations des dirigeants des sociétés cotées ont fait

l’objet de polémiques. Il vous appartient, sur la base de vos connaissances et des deux textes en

annexe (annexes 7 et 8), d’éclairer la question suivante :

EB

Dans une optique de bonne gouvernance, les théories financières ou managériales apportent-

elles des éléments de réponses à la question de la rémunération des dirigeants de sociétés

cotées ?

Il est attendu de la part du candidat de répondre de manière précise et structurée à la question posée.

Il est demandé de limiter votre réponse à 4 pages au maximum sur votre copie d’examen.

H

C

FI

DSCG 2009 UE2 Finance 3/9

Annexe 1

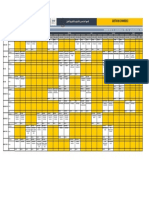

États financiers consolidés de Peletier (en K€)

Compte de résultat N N-1 N-2

Chiffre d'affaires 41 600 35 110 32 170

Charges d'exploitation (hors amort. & prov.) - 36 360 - 30 910 - 28 140

Amortissements et provisions - 1 520 - 1 340 - 1 290

Résultat d'exploitation 3 720 2 860 2 740

Autres produits et charges opérationnels - 390 - 310 - 320

Résultat opérationnel 3 330 2 550 2 420

EN

Coût de l'endettement financier brut - 680 - 460 - 450

Produits de trésorerie 50 50 60

Coût de l'endettement financier net - 630 - 410 - 390

Autres produits et charges financiers - 120 - 160 - 150

Résultat financier - 750 - 570 - 540

Impôts sur les résultats - 890 - 690 - 610

Résultat net de l'ensemble consolidé 1 690 1 290 1 270

- Résultat net Part du Groupe 1 640 1 260 1 240

- Part revenant aux intérêts minoritaires

EB 50 30 30

Bilan - Actif N N-1 N-2

Ecarts d'acquisition 9 330 9 720 5 200

Autres immobilisations incorporelles 3 200 3 200 1 800

Immobilisations corporelles 12 770 12 820 9 370

Autres actifs non courants 980 1 030 810

Total de l'actif non courant 26 280 26 770 17 180

Stocks 5 630 5 530 4 810

Créances clients 6 300 5 800 4 750

H

Autres créances 2 000 1 020 1 070

Disponibilités et équivalents de trésorerie 1 470 2 080 2 900

Total de l'actif courant 15 400 14 430 13 530

TOTAL DE L'ACTIF 41 680 41 200 30 710

C

Bilan - Passif N N-1 N-2

Capitaux propres du Groupe 14 160 11 990 10 630

Intérêts minoritaires 320 330 240

Capitaux propres de l'ensemble consolidé 14 480 12 320 10 870

Dettes financières 9 880 11 310 5 630

Provisions pour retraites et avantages au pers. 2 200 3 430 2 760

FI

Autres passifs non courants 2 160 2 020 1 100

Total des dettes non courantes 14 240 16 760 9 490

Partie court terme des dettes financières 990 920 1 340

Partie court terme des autres passifs 470 680 350

Dettes fournisseurs 5 520 4 780 3 950

Autres dettes 3 780 3 050 2 560

Emprunts à moins d'un an et banques créditrices 2 200 2 690 2 150

Total des dettes courantes 12 960 12 120 10 350

TOTAL DU PASSIF 41 680 41 200 30 710

DSCG 2009 UE2 Finance 4/9

Annexe 2

Estimation du coût du capital de Peletier

Pour estimer le coût moyen pondéré du capital de Peletier, vous vous fonderez sur les données de trois

sociétés cotées européennes, comparables en termes d’activités. Pour ce faire, vous utiliserez la formule de

désendettement du coefficient bêta suivante :

VDF

βc =βa + ( βa − βd ) ×

VCP

où βc représente le bêta de l’action, βa le bêta de l’activité, βd le bêta des dettes financières, VDF la valeur

de marché des dettes financières et VCP la valeur de marché des capitaux propres.

EN

Société A Société B Société C

Bêta de l’action 1,15 1,22 1,40

Bêta de la dette 0,1 0,1 0,2

VDF (M€) 200 300 400

VCP (M€) 400 500 400

Dans le cas de la société Peletier, vous retiendrez un levier d’endettement (VDF/VCP) de 0,7 et un bêta des

dettes financières de 0,2. Le taux des obligations assimilables du Trésor est de 4% et la prime de risque du

marché de 6%. S’agissant d’une société non cotée, pour l’estimation du coût des fonds propres, une prime

EB

d’illiquidité de 4 points sera ajoutée au taux obtenu dans le cadre du MEDAF.

Compte tenu de sa situation financière, Peletier estime pouvoir s’endetter à un taux d’intérêt de 8 %. Quant

au coût des fonds propres à retenir pour le coût du capital, après divers ajustements, il est retenu à 16%. La

structure financière sera arrondie à la dizaine près (par exemple, on retiendra 40 % au lieu de 38%). Le taux

de l’impôt sur les sociétés est de 33 1/3 %.

Annexe 3

H

Construction du plan d’affaires de Peletier

Le chiffre d’affaires prévisionnel pour l’exercice N+1 est de 44 millions d’euros. Vous anticipez une

augmentation du chiffre d’affaires en N+2 de 15%, de 10% en N+3, de 5% en N+4, puis une stabilisation de

la croissance à 2% par an. Le taux de marge opérationnelle prévisionnel est de 8% pour N+1, 9% pour N+2

puis de 10% pour les exercices suivants. Les dotations aux amortissements sont estimées à 4% du chiffre

C

d’affaires, de même que les investissements annuels. Le besoin en fonds de roulement est évalué à 10% du

chiffre d’affaires de l’année.

Annexe 4

FI

Évaluation par actualisation des flux de trésorerie disponibles

À l’issue de nombreux échanges, il est décidé de retenir un coût moyen pondéré du capital de 12% et les

projections de flux de trésorerie disponibles suivantes :

(en K€) N+1 N+2 N+3 N+4 N+5

Flux trésorerie disponibles 2 400 2 500 3 200 3 600 3 800

Au-delà de l’année N+5 (et sur un horizon infini), il sera retenu un taux de croissance constant des flux de

trésorerie disponibles de 2% par an. La valeur retenue pour les dettes sera celle du bilan.

DSCG 2009 UE2 Finance 5/9

Annexe 5

Évaluation par comparaison

Pour l’évaluation par comparaison, le même échantillon d’entreprises comparables que pour l’estimation du

coût des fonds propres de la société Peletier est retenu. Les inducteurs de valeur (ou multiples) servant à la

comparaison sont :

le résultat opérationnel anticipé pour l’exercice N+1

le résultat net part du Groupe anticipés pour l’exercice N+1.

M€ Société A Société B Société C

Résultat opérationnel 60 70 80

EN

Résultat net part du Groupe 50 64 45

VDF (M€) 200 300 400

VCP (M€) 400 500 400

En ce qui concerne la société Peletier, les anticipations sont de 3,5 M€ pour le résultat opérationnel et de 2,3

M€ pour le résultat net par du Groupe.

EB Annexe 6

Taux d’intérêts pratiqués sur le marché monétaire

Les taux sont les suivants :

Taux à 2 mois de : 4,50 %

Taux à 10 mois de : 5,00 %

Annexe 7

Rémunération des dirigeants de groupes cotés : nouvel environnement, nouveaux outils ?

H

Option Finance, n° 1014, lundi 2 février 2009, par Jean-François Louit et Jérémie Jeausserand

La déprime persistante des marchés couplée à un cadre réglementaire de plus en plus sévère affectent les

packages de rémunération des dirigeants des groupes cotés. C’est dans ce contexte que certains groupes

réfléchissent à l’utilisation de nouveaux outils de motivation.

C

La crise financière actuelle a significativement affecté certains plans d'actionnariat salarié mis en place au

sein des groupes cotés. Ces plans ont ainsi perdu toute valeur à court terme, supprimant, de fait, un élément

de fidélisation des principaux dirigeants des groupes cotés, qu'il s'agisse des mandataires sociaux ou des

principaux cadres. En outre, la pression fiscale et sociale sur les différents éléments de rémunération de ces

dirigeants n'a cessé de croître ces dernières années et cette tendance devrait se poursuivre dans les années à

FI

venir. Enfin, la question de la rémunération des dirigeants est devenue particulièrement sensible aux yeux

des pouvoirs publics et de l'opinion, comme l'a rappelé le récent épisode médiatique sur les bonus des

dirigeants des banques françaises.

Or, dans la période de crise actuelle, les groupes ont intérêt à conserver leurs meilleurs éléments, ce qui

induit nécessairement un package financier efficient et motivant. Cette période devrait donc être l'occasion

de repenser l'association des dirigeants des groupes cotés à la création de valeur à laquelle ils contribuent,

alignant leurs intérêts avec ceux de leur groupe et de ses actionnaires.

Les solutions offertes en la matière sont limitées par une règlementation en constante évolution. Après la loi

Breton et la loi Tepa, ce sont les recommandations Afep/Medef d'octobre 2008 qui mettent un tour de vis

supplémentaire sur de nombreux sujets: prohibition du cumul mandat social et contrat de travail et

encadrement sévère des indemnités de départ, des retraites supplémentaires et des attributions de stock-

DSCG 2009 UE2 Finance 6/9

options ou d'actions gratuites1. Le principal objectif de ces règles est de sensibiliser les dirigeants au risque

en les rendant responsables de leur gestion, notamment lorsque celle-ci s'est révélée inefficace, voire

destructrice de valeur. Si les mandataires sociaux de la société cotée sont les premiers visés par cette

évolution, il est probable qu'à terme l'ensemble des dirigeants, y compris les mandataires sociaux des filiales

et les principaux cadres, sera concerné.

D'où l'idée d'abandonner certains éléments de rémunération contre la possibilité d'investir dans le groupe, en

utilisant certains outils éprouvés dans le cadre du private equity (souscription de BSA ratchet, d'actions de

préférence, etc.), dont la valeur à terme dépendra d'une formule de calcul reflétant la création de valeur

attribuée au dirigeant, en fonction des missions qui lui ont été confiées (développement d'un nouveau

produit, d'un nouveau territoire, etc.). Leur mérite essentiel est de donner au dirigeant le statut d'investisseur

à risque dans le groupe qu'il gère. Ceci explique pourquoi ces outils sont compatibles avec l'évolution

EN

actuelle de la réglementation : s'ils offrent aux dirigeants une perspective de gain significatif, celui-ci ne

pourra être réalisé qu'en cas de création de valeur avérée, et sera la contrepartie de la prise d'un risque

patrimonial effectif. Autres avantages de ces outils :

- le gain réalisé bénéficie d'un régime fiscal et social avantageux, tant pour le dirigeant que pour la société;

- l'allocation de valeur est souple, puisque contractuelle, et plus fine qu'avec l'attribution de stock-options

ou d'actions gratuites émises par la société mère ;

- les actionnaires peuvent ne subir aucune dilution en droits de vote.

Leur principal inconvénient est constitué par le risque de perte de l'investissement par le dirigeant, nécessaire

contrepartie des avantages décrits ci-dessus. En pratique, la mise en place de ces outils nécessitera

notamment de définir avec précision les caractéristiques des instruments financiers à émettre, leur

EB

valorisation initiale, l'identité de la société émettrice, le mode de liquidité à terme et la formule d'allocation

de valeur entre les actionnaires et les dirigeants.

C'est aujourd'hui qu'il est intéressant pour les groupes de réfléchir à la mise en place de ces outils: afin

d'éviter de perdre leurs meilleurs éléments bien sûr, mais aussi parce que ces solutions pourront être mises en

place en bas de cycle en termes de valorisation, limitant ainsi leur coût d'acquisition.

Annexe 8

H

Extrait du Rapport annuel 2007, Groupe Bouygues

1. Comité des rémunérations

Mis en place en 1996, le comité des rémunérations a pour mission, en s’inspirant des recommandations sur la

rémunération des dirigeants et mandataires sociaux de sociétés cotées formulées en janvier 2007 par l’Afep

C

et le Medef :

- de proposer au conseil d’administration la rémunération à allouer aux mandataires sociaux, ainsi que les

avantages de toute nature mis à leur disposition ;

- de définir à cet effet et de contrôler chaque année les règles de fixation de la part variable de la

rémunération des mandataires sociaux en veillant à la cohérence avec l’évaluation de leurs performances

FI

et la stratégie à moyen terme de la société ;

- de définir une politique générale d’attribution des options, étant précisé que cette politique devra prévoir

la suppression de toute décote en cas d’attribution d’options aux dirigeants du Groupe, en particulier les

mandataires sociaux de la société ;

- d’examiner le ou les plans de souscription ou d'achat d'actions, en faveur des mandataires sociaux et des

collaborateurs ; et de transmettre une proposition au conseil d’administration portant notamment sur le

choix entre options d’achat ou de souscription ;

- d’émettre des propositions sur les systèmes de rémunération et d’incitation des dirigeants du Groupe ;

1 Même si ces recommandations n’ont pas (encore) de force obligatoire et sont susceptibles d’être ajustées

prochainement, la plupart des sociétés françaises cotées ont annoncé qu’elles s’y plieront, sous réserve de la marge de

manœuvre, non négligeable, laissée par le principe de « comply or explain ».

DSCG 2009 UE2 Finance 7/9

- d’émettre des propositions, en cas d’attribution d’options ou d’attribution gratuite d’actions au président,

au directeur général ou à un directeur général délégué, sur le nombre d’actions issues de levées d’options

ou d’actions attribuées gratuitement que l’intéressé sera tenu de conserver jusqu’à la fin de ses fonctions.

- de soumettre chaque année au conseil le projet de rapport exigé par le Code de commerce :

sur la rémunération et les avantages de toute nature consentis aux mandataires sociaux par la

société et les sociétés contrôlées au sens de l’article L. 233-16 du Code de commerce ;

sur les options de souscription ou d’achat d’actions, et levées par les mandataires sociaux et les

dix salariés de la société, principaux bénéficiaires.

sur les options consenties et levées par les salariés des sociétés contrôlées majoritairement par

Bouygues.

Pour l'accomplissement de ses travaux, le comité peut entendre le président du conseil d'administration ou

EN

toute personne désignée par celui-ci. Le comité des rémunérations est composé de deux ou trois

administrateurs indépendants de la direction de la société. La présidence du comité est assurée par un

administrateur indépendant au sens du rapport Afep/Medef d’octobre 2003 et de la Recommandation

européenne du 15 février 2005.

Un administrateur ou censeur ne peut être nommé membre du comité des rémunérations si un mandataire

social ou un administrateur salarié de Bouygues est membre du comité analogue d’une société dans laquelle

cet administrateur ou censeur exerce lui-même une fonction de mandataire social.

Actuellement, le comité est composé de Pierre Barberis (président) et Patricia Barbizet. Tous deux sont des

administrateurs indépendants.

EB

Le comité des rémunérations s’est réuni deux fois en 2007. Le taux de présence a été de 100 %. Il a examiné

la rémunération des mandataires sociaux et les attributions d’options qui leur ont été consenties. Il a proposé

les critères servant à déterminer la partie variable de la rémunération. Il a été consulté sur la mise à jour du

règlement intérieur en vue de préciser le régime des stock-options (période d’attribution, fenêtres négatives).

Il a formulé des propositions en ce qui concerne la conservation par les mandataires sociaux d’une partie des

actions résultant d’une levée de stock-options ; il a proposé la mise en place d’un nouveau plan d’options. Le

comité a également examiné et proposé au conseil les rapports sur les rémunérations des mandataires

sociaux, ainsi que sur les attributions et levées de stock-options au cours de l’exercice.

H

2. Rapport sur les rémunérations

(Articles L. 225-102-1 et L. 225-37 dernier alinéa, du Code de commerce)

Les principes et règles de détermination des rémunérations accordés aux mandataires sociaux

Le conseil d’administration a arrêté comme suit les principes et règles de détermination des rémunérations et

avantages accordés aux mandataires sociaux. Le conseil d’administration a pris en compte dès l’exercice

C

2007 les recommandations Afep/ Medef qui ont été publiées en janvier 2007 et qui traitent des rémunérations

des dirigeants, mandataires sociaux de sociétés cotées.

Rémunération fixe et avantages en nature

Les règles de détermination de la rémunération fixe ont été définies en 1999 et ont été appliquées depuis de

façon constante. La rémunération fixe est déterminée en prenant en compte le niveau et la difficulté des

FI

responsabilités, l’expérience dans la fonction, l’ancienneté dans le Groupe, ainsi que les pratiques relevées

dans les groupes ou dans les entreprises exerçant des activités comparables. Les avantages en nature

consistent en la mise à disposition d’une voiture de fonction, à laquelle s’ajoute, pour Martin Bouygues et

Olivier Bouygues, la mise à disposition pour des besoins personnels d’une partie du temps d’une assistante

de direction et d’un chauffeur-agent de sécurité.

Rémunération variable

Les règles de détermination de la rémunération variable ont également été arrêtées en 1999 et n’ont pas été

modifiées jusqu’en 2007. Le conseil a décidé en février 2007 de modifier les critères de la rémunération

variable, en tenant compte des recommandations Afep/Medef.

La rémunération variable est individualisée : le conseil a défini pour chaque dirigeant des critères de

détermination de la rémunération variable et plafonné celle-ci à un pourcentage de la rémunération fixe. Le

plafond a été fixé à un pourcentage de la rémunération fixe qui varie lui aussi selon le dirigeant concerné.

DSCG 2009 UE2 Finance 8/9

Les critères ont été retenus en tenant compte de la fonction confiée au mandataire social et du métier dans

lequel il exerce son activité.

La rémunération variable est fondée sur les performances de l’entreprise dirigée par le mandataire social

et/ou celle du Groupe, celles-ci étant déterminée par référence à des indicateurs économiques significatifs.

Progression du résultat opérationnel courant.

Évolution du bénéfice net consolidé (part du Groupe) de Bouygues.

Cash-flow libre, avant BFR, de Bouygues.

Évolution du bénéfice net consolidé (part du Groupe) de la filiale dirigée par le mandataire social

(Bouygues Construction, Bouygues Immobilier, Colas, TF1 ou Bouygues Telecom).

Cash-flow libre avant BFR de la filiale dirigée par le mandataire social (Bouygues Construction,

Bouygues Immobilier, Colas, TF1 ou Bouygues Telecom).

EN

Chaque mandataire social se voit appliquer une sélection de ces critères. Chaque critère détermine une partie

de la rémunération variable.

EB

H

C

FI

DSCG 2009 UE2 Finance 9/9

Vous aimerez peut-être aussi

- Cours - Gestion - Du - Patrimoine 4Document49 pagesCours - Gestion - Du - Patrimoine 4James Djomou100% (1)

- @SciencesJuridiques Fiscalité Exo LMDDocument198 pages@SciencesJuridiques Fiscalité Exo LMDDem NgaPas encore d'évaluation

- Mémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)D'EverandMémento de clôture annuelle: Exercice d'imposition 2015 - Revenus 2014 (Belgique)Pas encore d'évaluation

- Nouvelle méthode d'interprétation des états financiers - Guide d'accompagnement: Une approche socio-économiqueD'EverandNouvelle méthode d'interprétation des états financiers - Guide d'accompagnement: Une approche socio-économiquePas encore d'évaluation

- De L'esclavage À La Liberté FinancièreDocument18 pagesDe L'esclavage À La Liberté FinancièreJEAN GARDY GEDEPas encore d'évaluation

- L'Analyse Financière D'une EntrepriseDocument127 pagesL'Analyse Financière D'une EntrepriseHamidPas encore d'évaluation

- Cours Audit Financier 2021Document50 pagesCours Audit Financier 2021jarode400Pas encore d'évaluation

- La Convention collective: Savoir la négocier, l'interpréter, l'appliquerD'EverandLa Convention collective: Savoir la négocier, l'interpréter, l'appliquerÉvaluation : 5 sur 5 étoiles5/5 (1)

- Cas Pratique: SINIKE ET PETER: Travail À RéaliserDocument10 pagesCas Pratique: SINIKE ET PETER: Travail À RéaliserLEBAPas encore d'évaluation

- Corrigé Cas AgrimécaDocument2 pagesCorrigé Cas Agrimécasaidbenadh100% (2)

- Mon Plan de TradingDocument7 pagesMon Plan de TradingursbrugiPas encore d'évaluation

- Orientation Et Planification de La Mission 1Document18 pagesOrientation Et Planification de La Mission 1Lamia BenmbarekPas encore d'évaluation

- Cash PoolingDocument4 pagesCash PoolingYounes El MaaqiliPas encore d'évaluation

- Cc2 Audit Enon PDFDocument2 pagesCc2 Audit Enon PDFmaq100% (1)

- Support de Cours Sur L'analyse Financiere ApprofondieDocument242 pagesSupport de Cours Sur L'analyse Financiere ApprofondieZEA ANGE CHRISTELLEPas encore d'évaluation

- Cas Pratiques 2Document4 pagesCas Pratiques 2Asmaâ Zaâraoui100% (1)

- FusionDocument8 pagesFusionOumaima MazariPas encore d'évaluation

- DSCG 2018 Corrige Ue2 Finance PDFDocument6 pagesDSCG 2018 Corrige Ue2 Finance PDFAdama BerthePas encore d'évaluation

- Devoir de Contrôle Interne Et Audit EDE 2023Document2 pagesDevoir de Contrôle Interne Et Audit EDE 2023Bro Junior Kabongo50% (2)

- Système Financier MarocainDocument63 pagesSystème Financier MarocainLhmr Medo88% (8)

- LA CORRUPTION EN HAÏTI - Esquisse Historique: 1804 - 2004 Par Gusti Klara Gaillard - PourchetDocument78 pagesLA CORRUPTION EN HAÏTI - Esquisse Historique: 1804 - 2004 Par Gusti Klara Gaillard - PourchetLaurette M. Backer100% (1)

- Concours Cgsi Cca FifDocument12 pagesConcours Cgsi Cca FifUss EefPas encore d'évaluation

- MEMO FARDOUSSA SAID ROBLEH M2 ACG - PréfiniDocument101 pagesMEMO FARDOUSSA SAID ROBLEH M2 ACG - Préfinirohega likibi100% (1)

- DSCG2009CorrigeFinance CAS PELETIERDocument6 pagesDSCG2009CorrigeFinance CAS PELETIERbenPas encore d'évaluation

- Aspects fiscaux de la comptabilité et technique de déclaration fiscaleD'EverandAspects fiscaux de la comptabilité et technique de déclaration fiscaleÉvaluation : 5 sur 5 étoiles5/5 (1)

- Module de Gestion de La Tresorerie: Niveau: Master 1Document58 pagesModule de Gestion de La Tresorerie: Niveau: Master 1Lilia LinaPas encore d'évaluation

- Cas OttawaDocument6 pagesCas Ottawayassine ait ouazzanePas encore d'évaluation

- 7 - NP 2400 PROFESSIONNELLE EXAMEN LIMITE versionMAJjuin13Document19 pages7 - NP 2400 PROFESSIONNELLE EXAMEN LIMITE versionMAJjuin13MehdiBelouizePas encore d'évaluation

- Fusion Consolidation Seance 4Document14 pagesFusion Consolidation Seance 4Zakaria RakhamiPas encore d'évaluation

- La Phase RéalisationDocument24 pagesLa Phase RéalisationHassane SADKIPas encore d'évaluation

- DS 04 04 01 Collado eDocument2 pagesDS 04 04 01 Collado eYASSINE OUHDADOUCHE100% (1)

- Audit Financier de Projet - SEQ4Document34 pagesAudit Financier de Projet - SEQ4Albad BoutiquePas encore d'évaluation

- Cas Évaluation Des SociétésDocument3 pagesCas Évaluation Des SociétésAnas HPas encore d'évaluation

- Cas Ontario Valero 1 Les Méthodes D'évaluation Fondées Sur La Valeur PatrimonialeDocument3 pagesCas Ontario Valero 1 Les Méthodes D'évaluation Fondées Sur La Valeur PatrimonialeKaram Nirmine El HatimiPas encore d'évaluation

- Audit Interne HecDocument16 pagesAudit Interne HecImed AissaouiPas encore d'évaluation

- Chapitres Iii Et Iv PDFDocument20 pagesChapitres Iii Et Iv PDFGauss JordanPas encore d'évaluation

- S6 Budget de Trésorerie Révision - Avec La CorrectionDocument8 pagesS6 Budget de Trésorerie Révision - Avec La CorrectionLamziouaq ZakariaPas encore d'évaluation

- M208 Budget D'investissementDocument2 pagesM208 Budget D'investissementHAMMOU KAMELPas encore d'évaluation

- Audit-General-Theme-Introduction VFDocument9 pagesAudit-General-Theme-Introduction VFElghalya gideynPas encore d'évaluation

- Isa 610Document18 pagesIsa 610Béchyr BoukhrisPas encore d'évaluation

- Diagnostic ColoradoDocument14 pagesDiagnostic ColoradoAdle KaloPas encore d'évaluation

- Annale DSCG Ue4 2010 SujetDocument11 pagesAnnale DSCG Ue4 2010 SujetMustapha Maataoui100% (1)

- COURS FUSION LiquidationDocument30 pagesCOURS FUSION LiquidationAicha NanemaPas encore d'évaluation

- Cours Audit s6 Gestion - MazzineDocument80 pagesCours Audit s6 Gestion - MazzineMędox MęPas encore d'évaluation

- Fiche 4.les RetraitementsDocument8 pagesFiche 4.les RetraitementsAbdou Diatta100% (1)

- TD Controle de Gestion Master Facg 2020-2019Document7 pagesTD Controle de Gestion Master Facg 2020-2019Wahiba GarouaouiPas encore d'évaluation

- Examen À Rendre - Gestion de PatrimoineDocument2 pagesExamen À Rendre - Gestion de PatrimoineOthmane Ghita0% (1)

- Cas Gwata 2Document3 pagesCas Gwata 2Younes El HachmiPas encore d'évaluation

- Proposition de Correction Du Concours D'accès Au Master FACG PDFDocument10 pagesProposition de Correction Du Concours D'accès Au Master FACG PDFالابتسامة سرها الوسامةPas encore d'évaluation

- Examen 2018 2019 PrincDocument6 pagesExamen 2018 2019 PrincAmeni WannésPas encore d'évaluation

- 11 CasDocument251 pages11 Casjean100% (1)

- L'éthique D'auditDocument25 pagesL'éthique D'auditselmi ghadaPas encore d'évaluation

- Le Cours-Séances 1 Et 2Document54 pagesLe Cours-Séances 1 Et 2kawtar bourkanPas encore d'évaluation

- Compta AuditDocument34 pagesCompta AuditAlpha PILOPas encore d'évaluation

- PDF Chap3 AugmentationDocument50 pagesPDF Chap3 AugmentationAminePas encore d'évaluation

- Recap de Tous Les Cas ADFDocument205 pagesRecap de Tous Les Cas ADFizmPas encore d'évaluation

- OHADA - Code D'éthique Des Professionnels D'expertise Comptable - Support de PrésentationDocument43 pagesOHADA - Code D'éthique Des Professionnels D'expertise Comptable - Support de PrésentationSouley Manou MforainPas encore d'évaluation

- ANALYSE FINANCIERE Les Retraitements Du Bilan Et Diagnostic Financier L3Document42 pagesANALYSE FINANCIERE Les Retraitements Du Bilan Et Diagnostic Financier L3yachine n'driPas encore d'évaluation

- Complement Du Cours CACDocument35 pagesComplement Du Cours CACtanguyefa84Pas encore d'évaluation

- Master Cca: Enseignant: Pr. Charaf SaidiDocument82 pagesMaster Cca: Enseignant: Pr. Charaf SaidiAsmae MoujahidPas encore d'évaluation

- CI-Séparation Des FonctionsDocument1 pageCI-Séparation Des FonctionsAbdessamad Benz100% (1)

- Cours - Cac - 2023Document46 pagesCours - Cac - 2023austin mapaghaPas encore d'évaluation

- Budget de TrésorerieDocument15 pagesBudget de TrésorerieSteve Lipiti100% (1)

- Cours Evaluation Des Entreprises Nvo - EtdDocument49 pagesCours Evaluation Des Entreprises Nvo - Etdmamadou BahPas encore d'évaluation

- Exercice SDocument2 pagesExercice Sphoenixconan100% (1)

- TP 1 EafDocument5 pagesTP 1 Eafyves roland djè kouassi100% (1)

- DS 04 04 02 Office CDocument5 pagesDS 04 04 02 Office CGédéon Akradji100% (1)

- Examen Master Cca 2020-2021Document1 pageExamen Master Cca 2020-2021FATIMA ZAHRA EL ATMANIPas encore d'évaluation

- TD DPF Théorie FinDocument10 pagesTD DPF Théorie FinNAJOUA BENHIDAPas encore d'évaluation

- 3 203 99 Gestion de PortefeuilleDocument20 pages3 203 99 Gestion de PortefeuilleEL GHARBAOUIPas encore d'évaluation

- Filière Sciences Économiques Et Gestion: Semestre 3 Session Normale (Automne 2021/2022) Module: Comptabilité Analytique. Durée: 1hDocument3 pagesFilière Sciences Économiques Et Gestion: Semestre 3 Session Normale (Automne 2021/2022) Module: Comptabilité Analytique. Durée: 1hHamza Hadi AlaouiPas encore d'évaluation

- Modalités de CroissanceDocument3 pagesModalités de CroissanceMERIZPas encore d'évaluation

- Cas Compabilite AnalytiqueDocument8 pagesCas Compabilite AnalytiqueAICHA FAROUKPas encore d'évaluation

- ConsolidationDocument2 pagesConsolidationsaraPas encore d'évaluation

- Exposé MacroDocument2 pagesExposé MacroEmilie MoulinPas encore d'évaluation

- ADF-Tableau R Capitulatifs Des Retraitements N Cessaires L Laboration Du Bilan Fonctionne 2Document2 pagesADF-Tableau R Capitulatifs Des Retraitements N Cessaires L Laboration Du Bilan Fonctionne 2Hicham FarahPas encore d'évaluation

- Correction Examen Septembre 2021Document14 pagesCorrection Examen Septembre 2021aiman el abedPas encore d'évaluation

- Impot Sur Le RevenuDocument1 pageImpot Sur Le RevenurankatoPas encore d'évaluation

- Mostapha ReDocument1 pageMostapha ReZAOUI MOSTAPHAPas encore d'évaluation

- Gestion Commerce: DR Casa Settat Complexe de Formation Anfa Institut Spécialisé de Technologie Appliquée EL HANKDocument1 pageGestion Commerce: DR Casa Settat Complexe de Formation Anfa Institut Spécialisé de Technologie Appliquée EL HANKanass FFPas encore d'évaluation

- VolatilitéDocument8 pagesVolatilitéAlexis MARTINPas encore d'évaluation

- LB Lecture de Bilan Pour Pros Du DroitDocument20 pagesLB Lecture de Bilan Pour Pros Du Droitcommande2012Pas encore d'évaluation

- FocusIFRS - Historique de l'IASB - Que Sont Les IAS - IFRS - Normes Et Interprétations - Menu Gauche - Focus IFRSDocument2 pagesFocusIFRS - Historique de l'IASB - Que Sont Les IAS - IFRS - Normes Et Interprétations - Menu Gauche - Focus IFRSLatifa Batin Ben100% (1)

- Cours Finance PDF FDSPTDocument36 pagesCours Finance PDF FDSPTIslem BaatoutPas encore d'évaluation

- Comprendre Les BASES de l'ÉCONOMIE - Introduction - YouTubeDocument1 pageComprendre Les BASES de l'ÉCONOMIE - Introduction - YouTubeMohamed Kamagate100% (1)

- Cours Gestion Financiere Internationale Serie D'exercices 1Document2 pagesCours Gestion Financiere Internationale Serie D'exercices 1amine dvmergiPas encore d'évaluation

- Ias 17Document13 pagesIas 17Anass DrihmiPas encore d'évaluation

- Support Présentation Visioconférence 200522Document33 pagesSupport Présentation Visioconférence 200522Maab OuPas encore d'évaluation

- NOV 2013 RevisionDocument12 pagesNOV 2013 RevisionAmina KirechePas encore d'évaluation

- 2 - L'architecture Des Normes IAS Passage en RevueDocument13 pages2 - L'architecture Des Normes IAS Passage en RevueSondra AaPas encore d'évaluation